近日,量化交易成为市场热点。

证监会主席易会满在出席2021年第60届世界交易所联合会(WFE)会员大会暨年会时,谈到了针对量化交易等新型交易方式的监管问题。他提到,量化交易、高频交易在增强市场流动性、提升定价效率的同时,也容易引发交易趋同、波动加剧、有违市场公平等问题。

最近几年,中国市场的量化交易发展较快。面对入市资金结构的变化和新型交易工具的发展,“如何帮助量化交易稳健发展”成为市场需要思考的又一重要选题。

华南一家大型券商机构业务人士表示,市场上对量化交易量及其市场影响的描述,常常存在夸大,忽略了量化投资本身发现价格、提升市场有效性的积极作用。事实上,国内量化监管相比国外更加严格,造成加大市场波动等负面影响的可能性并不高。

严监管护航量化投资

正如易会满主席提到的,中国市场的量化交易近年来快速发展。在此基础上,如何看待入市资金结构和新型交易工具,如何优化新型交易方式的监管,成为当下值得思考的议题。

“国内量化交易的监管还是非常严的。”有券商人士对券商中国记者直言,所谓的“严”体现在对交易环节的监督,对事前事中整体风控的把控,不仅对私募管理人资质提出了诸多要求,在券商层面也采取了相当严格的风险防范措施——比如对于交易接入的谨慎态度。

2019年初,证监会就《证券公司交易信息系统外部接入管理暂行规定》向社会征求意见,希望引导券商在安全、合规的前提下,为机构投资者合理化需求提供外部接入服务。而此前在2015年,券商封闭交易系统外部接入,而人工下单效率低也不利于风控,一些短频策略也因通路阻断无法实现,量化私募因此受到冲击。

结合国外经验,除了放开交易,丰富的衍生品及创新工具也是保障量化交易又好又快发展的重要基础,而国内在这一块的发展仍相对滞后,反而可能导致极端情况出现的概率增加。“特别是随着权益市场的发展,量化投资对创新工具的深度、广度提出了更高要求,我们现在的市场还是不够完备。”券商机构业务人士告诉券商中国记者。

值得一提的是,量化投资对于优化市场效率发挥着重要作用。其中,中低频量化交易在一定程度上可发现市场价值;而相对高频的量化交易则是发现市场信息或情绪的套利机会,一定程度上纠正短期偏差。换言之,量化投资可充当缓冲区角色,避免市场出现极端情况。

高频交易不应过度担忧

目前,市场对量化交易的担忧主要集中在容易引发交易趋同、造成波动加剧、有违市场公平等问题。而这些问题又集中将矛头指向了高频交易。

所谓“高频交易”指的是交易频率,跟期货交易的高频方式稍有不同,股票层面高频交易主要是指产品换手率相对较高。但业内人士在接受券商中国记者采访时表示,高频交易对于国内量化投资的影响似乎并不如大家想象中那么大。哪怕按照整体20%-30%的换手率估算,目前国内量化投资每日交易量也就是2000亿左右,成交占比约为百分之20多,相比于美国等成熟市场的70%-80%,仍处在较低水平。

其实,量化投资的交易频率也与市场容量约束有一定关系——如果交易频率较高不能抵消手续费及交易成本,那么其交易频率自然会下降。而随着市场进化,量化投资的超额收益也会逐渐降低,这也是成熟市场的发展经验。

前述券商机构业务人士表示,随着资产管理的需要,量化交易与主观交易会形成一种融合的趋势,原本的做量价高频的私募管理人要扩大规模,往往要向基本面因子拓展,或者降低交易频率;而原本做主观投资的私募管理人也会加入量化的方法来筛选有价值的信息,基本面量化会越来越受到大家的认可与重视。

事实上,越是规模较大的股票量化私募,越是注重不同交易频率的融合,特别是拓展中低频因子,也更强调避免在交易中对市场造成不利影响。例如诚奇资产董事长何文奇此前曾向券商中国记者表示,其主要采用中频策略,不追求对技术的极致使用,相比于中高频策略可能获利没有那么明显,但能更好地把规模做大。为此诚奇资产通常会持有1000多只股票,以实现分散持仓,即使是几万的交易,也尽量拆分成十几笔或者几十笔去交易,尽量避免干扰市场。

量化投资正在加速扩容

受市场发展,投资者认知提升以及投资策略迭代等因素影响,量化策略已然成为资管行业的主流赛道之一。

中信证券研究部量化基金研究团队表示,截至2021年上半年末,证券类私募中量化产品规模接近万亿、规模占比约两成;百亿以上量化私募管理人的合计规模估算约4800亿。公募量化基金(不考虑公募专户)规模约2600亿,在主动权益基金中的规模占比较低。

其中在证券私募方面,根据不同规模区间的量化管理人数量的统计,以及相应区间单个管理人平均规模的估算,结合中国基金业协会最新数据,中信证券研究部估计,截至二季度,量化管理人整体管理规模数据约10340亿元,环比有所增长。

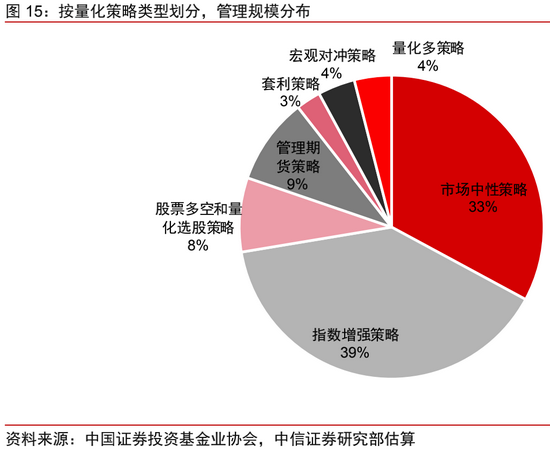

按照不同策略类型划分,指数增强策略和市场中性策略在量化私募中规模占比最高,分别为39%和33%;管理期货策略、股票多空和量化选股策略规模占比分别为9%和8%;而套利策略则仅占3%。

而在公募基金侧,量化类公募基金在权益公募基金中的占比基本稳定在3.2%,占比处在近8年的最低位置。二季度,量化型基金规模从2356亿增长至2567亿,在权益公募基金中的占比基本稳定;指数型基金规模从1万亿增长至1.1万亿,在权益公募基金中的占比从14.1%下降到13.9%。

截至2021Q2,公募量化基金内部,指数增强基金占比53.2%、量化对冲基金占比19.6%、量化选股基金占比17.1%、类指数增强基金占比10.1%。其中,指数增强基金、类指数增长基金规模实现增长,量化选股基金、量化对冲基金规模有所下降,且指数增强基金的份额增长居前。

事实上,自2018年资管新规之后,量化私募发展迅速,百亿量化私募近两年快速涌现。有私募人士向券商中国记者表示,长期看国内量化投资规模可以做到很大,但随着市场成熟、赛道拥挤、获利点减少,预计以后收益会越来越低,直至接近成熟市场的10%水平。如果对冲工具、监管制度、投研能力等能快速跟上,国内量化市场成长速度可期。

三大炒股神器免费领取!数量有限,先到先得>>