热点栏目

热点栏目 记者 |袁颖琪

编辑 |陈菲遐

调味品行业跌跌不休早已不是什么新鲜事,如今龙头海天味业(603288.SH)终于也撑不住了。

海天味业今年上半年营业收入和净利润仅分别增长了6.36%和3.07%,创下了十年来最低增长记录。投资者纷纷用脚投票。海天味业发布中报至今股价已下跌15.3%,市值蒸发680亿元。

是什么导致调味品行业整体业绩承压?经过半年调整的调味品行业投资价值如何?

“节流”比“开源”效果好

从调味品行业上市公司的财务数据看,他们业绩承压有共同的原因。

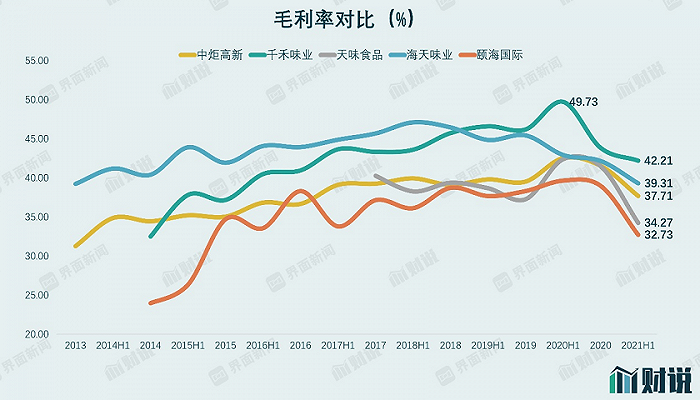

首先,是毛利率下滑。2013年至2020年期间,调味品行业主要上市公司的毛利率均呈上升趋势。主要是因为疫情之后,各国央行为应对疫情冲击采取量化宽松的货币政策,导致上游大宗商品价格飞涨。因此,调味品行业的原材料、包材等生产成本上升,压缩了他们的盈利空间。千禾味业(603027.SH)、中炬高新(600872.SH)以及恒顺醋业(600305.SH)等在中报中都表示原材料成本上升对公司毛利率造成不利影响。

图片来源:Wind、界面新闻研究部

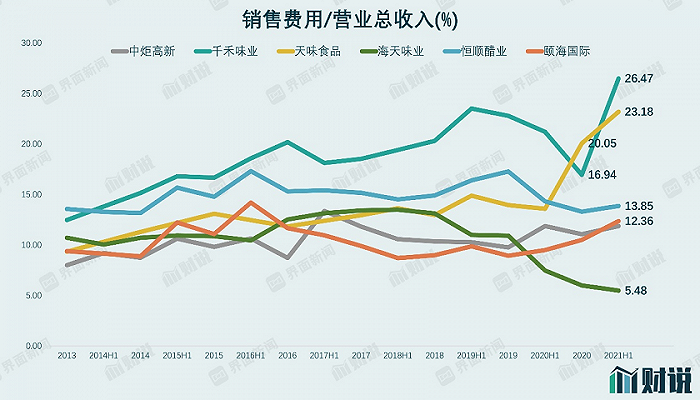

图片来源:Wind、界面新闻研究部除了原材料成本这一外部不利因素,调味品上市公司的销售费用占比提升是又一大原因。

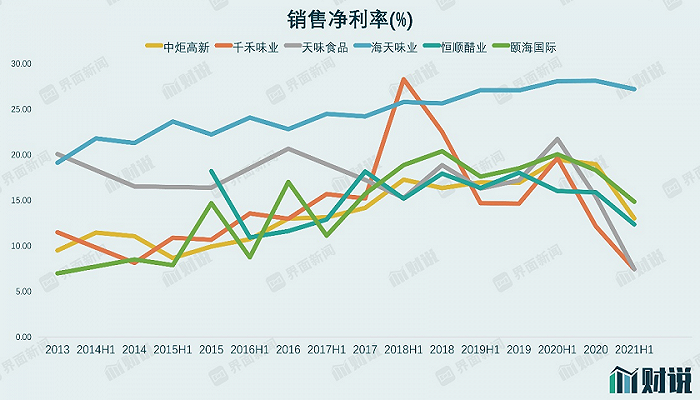

较早时候,调味品上市公司的净利率呈逐年增长趋势。从2018年以后,这一趋势开始放缓。与此同时,调味品上市公司销售费用占比的趋势则刚好相反。诸如中炬高新、恒顺醋业等多年来销售费用占比相对稳定,而从2018年以后开始迅速上升,直到2020年疫情爆发销售费用占比迅速回落。2018年之后上市公司加大销售费用投入主要是由于感受到了增长的压力。

图片来源:Wind、界面新闻研究部

图片来源:Wind、界面新闻研究部 图片来源:Wind、界面新闻研究部

图片来源:Wind、界面新闻研究部在行业竞争加剧,增长承压的情况下,海天味业作为龙头的优势就凸显了出来。与同行纷纷加大销售投入采用“开源”策略不同的是,海天味业在2018年以后销售费用占比开始下降。“节流”策略使得海天味业净利率下降幅度明显小于同业。而净利率下降最明显的千禾味业和天味食品(603317.SH),恰恰也是销售费用占比上升最多的两家。

渠道库存较高

尽管食品保质期较短,但也存在库存周期。经过多年快速增长,渠道库存较高应该是调味品行业2018年开始显现增长承压背后的原因。再加上疫情影响了经销商的销售,使得原本就高的渠道库存进一步积压。经销商库存周转变慢,现金流承压,因此拿货意愿不高。渠道库存积压也会传导至上市公司库存层面。例如,海天味业的存货占当期销售额的百分比从2018年中期的7.03%增加至如今的14.44%。

此前,国盛证券发布了一份有关安徽调味品市场草根调研报告,报告指出相较于去年5月,酱油各品牌货龄延长约1-2个月,其中千禾的货龄最短(平均货龄3.8个月),海天次之(约4.5个月),厨邦和李锦记平均货龄分别约5个月和5.5个月。食醋的平均货龄比去年5个月延长1个月,其中恒顺醋业的平均货龄约为4个月,近期其促销力度有加大趋势。复合调味料去年5月合肥地区海底捞各口味火锅底料货龄在 1-2个月不等,大红袍货龄约 2-3个月。此次参与调研的商超中,海底捞、好人家的平均货龄达到4.8个月和5.9 个月,大红袍平均货龄甚至达到9个月。

另外,直播、社区团购等新零售渠道的兴起也影响了传统零食渠道(如超市、农贸市场等)的客流量,从而导致传统零售渠道动销变慢,库存出现积压。不仅仅是客流量,新兴渠道也会冲击现有渠道形成的价格体系。中炬高新在中报中表示:“2021年上半年,虽然受到前期高库存、社区团购对线下渠道价格的冲击、原材料成本上涨等不利因素的影响,公司仍然选择了主动规范市场价格等工作以恢复企业良性发展,短期内影响了公司目标的达成”。

经销商竞争激烈

另外,下沉市场也是近年来调味品上市公司渠道拓展的重点工作。近两年,上市公司渠道下沉的工作有了明显进展,但同时问题也随之而来。

根据Wind数据,千禾味业2019年一季度时共有经销商887家,到了今年二季度经销商数量已经达到1587家,两年时间增幅达到79%。中炬高新的经销商也从2019年一季度的907家增加到如今的1636家。海天味业的经销商则从2019年一季度的4989家增加到今年二季度的7407家,增幅48%。

越来越密的销售渠道对于上市公司来说意味着出货量增加,可对于经销商来说则是竞争日益激烈。可以看出,上述上市公司经销商的增速远快于对应年份营业收入的增速,说明平均每个经销商的收入贡献在减少。这也意味着经销商面临的竞争日益激烈,销售规模日益减少,赚钱效应也越来越低。过度加密渠道导致经销商沦为上市公司的“搬运工”,长期来看无异于竭泽而鱼,不利于上市公司的长远发展。

这些年经销商队伍已经迅速扩大,未来成长空间也随之缩小。经销商数量增长对上市公司营收的拉动效应会越来越小。而且,经销商赚钱效应越低,上市公司拓展经销商的难度越大。有时上市公司不得不加大折扣力度,或者提高返佣比例来增加代理产品的吸引力。这都将对上市公司利润产生不利影响。

当经销商利润过低之后,自然会有实力较弱的经销商退出,届时调味品的经销利润也会随之恢复,拿货意愿增加,新一轮的库存周期也将随之展开。

可以抄底吗?

从估值角度来看,股价经过大幅回调的调味品上市公司,有的已经处于合理范围。火锅底料龙头颐海国际(1578.HK)目前的市盈率估值分别为35倍,已经处于市盈率估值的历史低位。火锅底料这一细分领域市场空间大,成长性好,目前行业格局还较分散。颐海国际旗下品牌海底捞的货龄约4.8个月,虽有库存积压但不严重。

而另一家主营火锅底料的A股上市天味食品,虽然其估值也回到历史低位的34倍,但其旗下品牌大红袍的库存达到9个月,库存积压较为严重,短期恢复增长困难,而且不排除将来有存货减值发生。抄底还为时过早。

酱油细分品类的上市公司中,龙头海天味业目前的市盈率估值为58倍,处于历史估值中枢位置。因为酱油的整体消费量已经见顶,未来成长性主要看市场集中度提升。海天作为龙头企业业绩基数较大,已经过了快速增长期。因此,从PEG的角度,海天味业估值仍然偏高。

千禾味业目前市盈率估值为58倍,处于历史估值中枢。目前,千禾味业仍有空白市场有待深入开发,等渠道库存降低后成长性值得期待。而中炬高新目前的市盈率估值为36倍,处于历史低位。但需注意中炬高新的控股股东资金链紧张,不确定未来是否会波及中炬高新的经营。

三大炒股神器免费领取!数量有限,先到先得>>