来源:分析师谢鸿鹤

新能源上游产业趋势明确,不惧调整!——周报跟踪(2021-09-05)

本周关键词:

国内造车新势力8月销量延续高增;欧洲8月销量同比高增;短缺加剧,锂盐加速上涨;美国非农就业数据大幅低于预期;广西进一步压降电解铝产能。

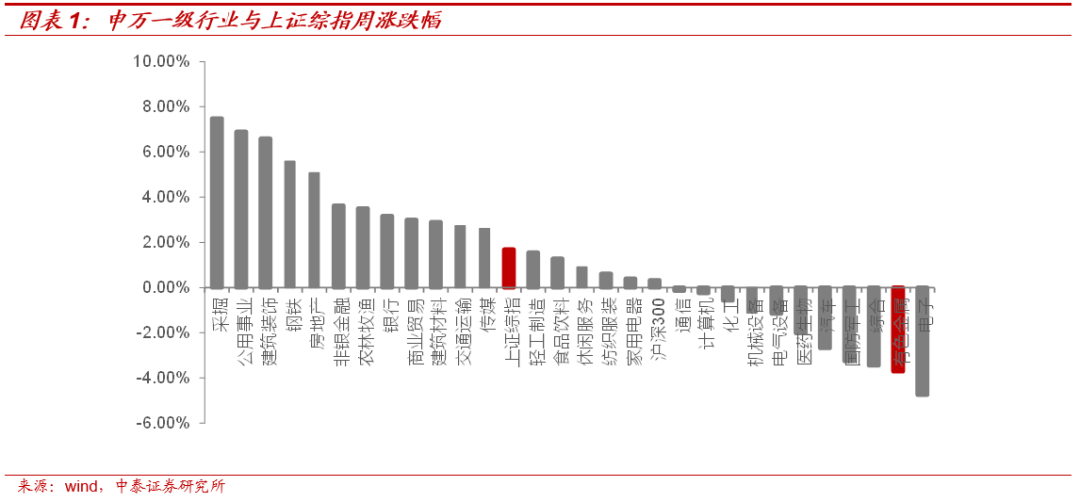

一、行情回顾

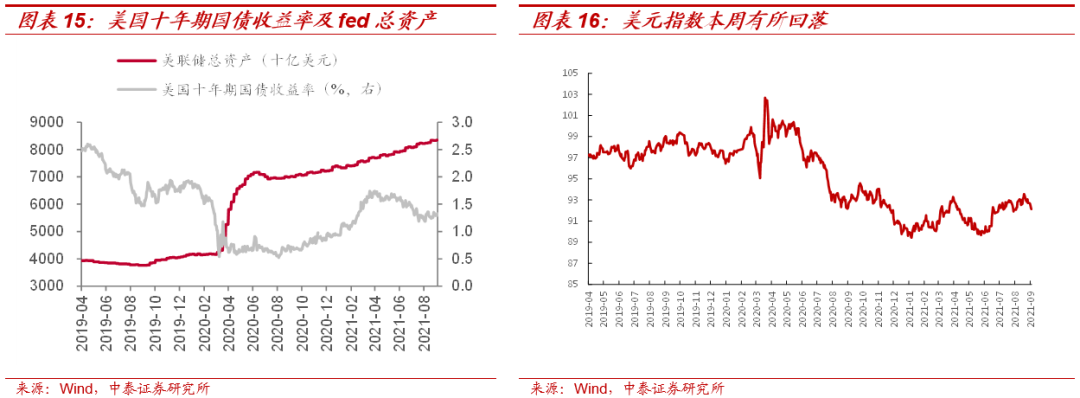

本周美国非农就业数据及疫情发展影响下,Taper预期持续降温,美元指数回落,同时国内旺季将逐步展开,库存去化有望延续,基本面仍对价格仍构成支撑,其中电解铝在阶梯电价政策及广西进一步压降产能影响下涨幅明显,具体来看:

1)基本金属,LME铝、铜分别上涨3.0%、0.5%;

2)本周十年期美债实际收益率由-1.08%→-1.01%,SHFE黄金收于378.54元/克,上涨0.20%。

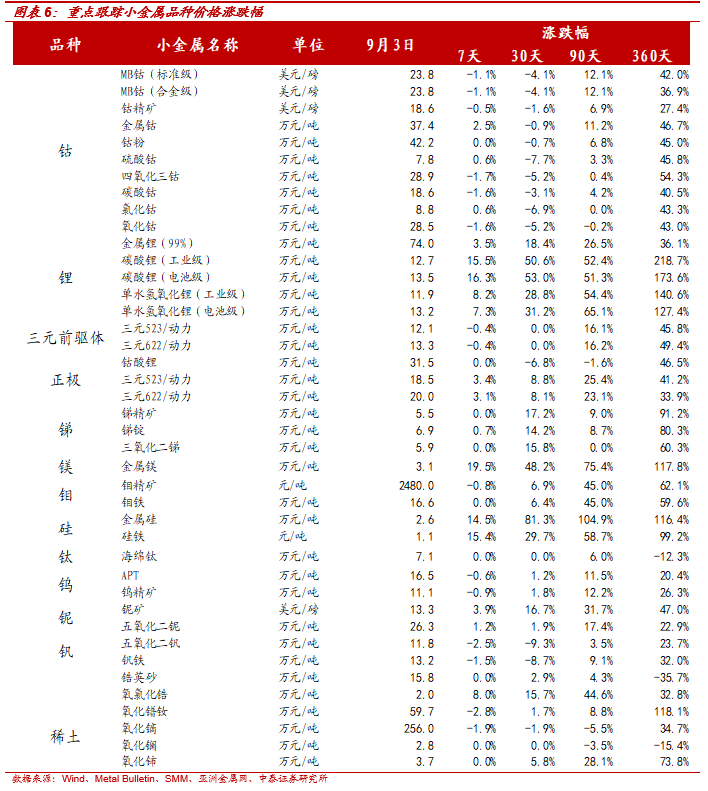

3)小金属方面,2021中国汽车产业发展国际论坛上,工信部、商务部等多位领导表示后续通过打通产业链断点进一步推动新能源汽车行业发展。本周上游上市公司股价出现一定波动,但毋庸置疑新能源车上游钴锂稀土等景气趋势明确,调整恰提供好的介入时机:

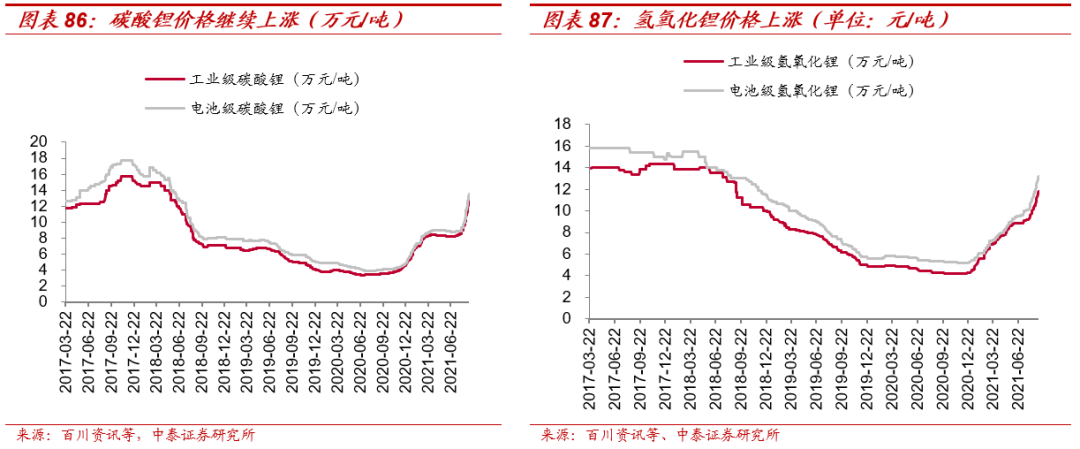

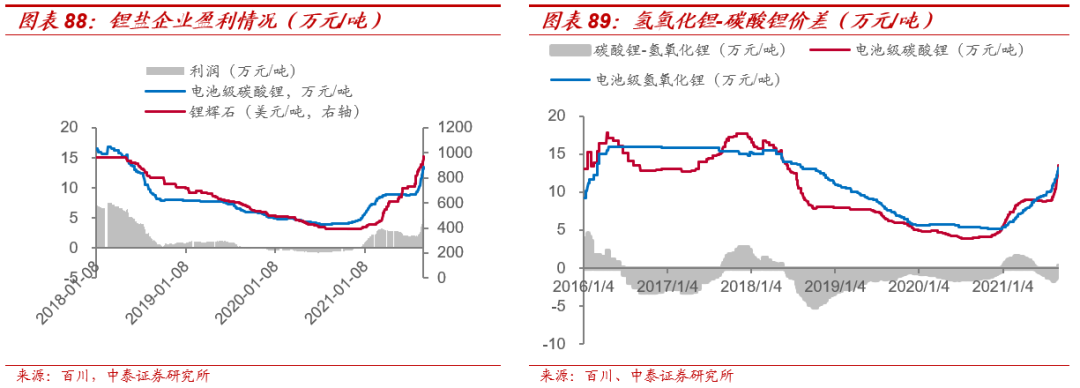

①Pilbara锂精矿拍卖价格创新高,上游惜售情绪明显,价格加速上涨,本周锂精矿上涨6.6%,电池级碳酸锂上涨16.3%,电池级氢氧化锂上涨7.3%;②南非港口运输有所缓解,钴价弱稳,本周MB钴环比下跌1.1%;③稀土方面,缅甸第二波疫情加速恶化,或冲击缅甸稀土供应,价格快速上行后下游企业按需采购,本周氧化镨钕较环比下跌2.8%。

二、宏观“三因素”总结

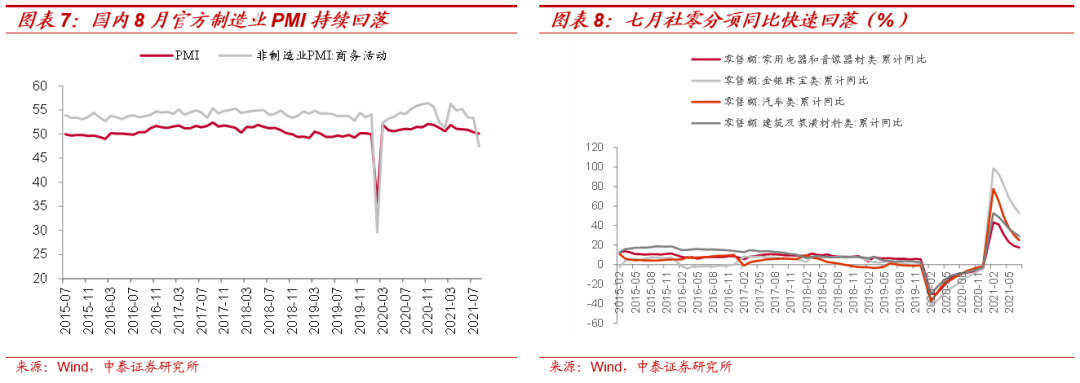

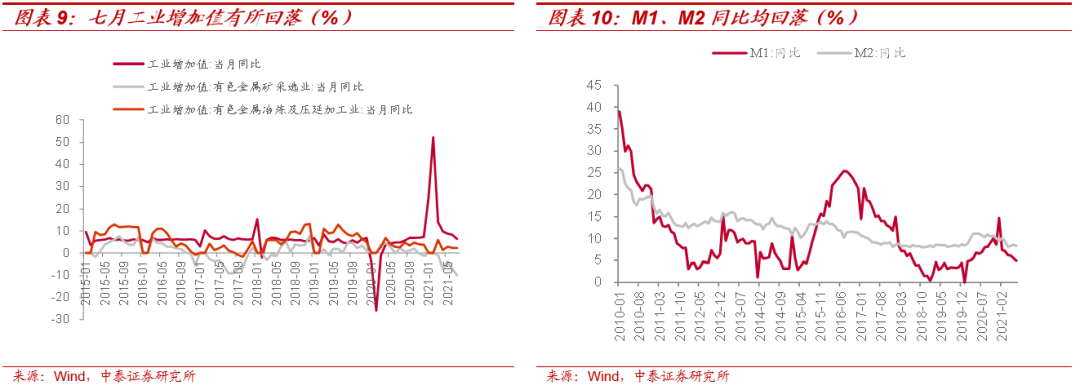

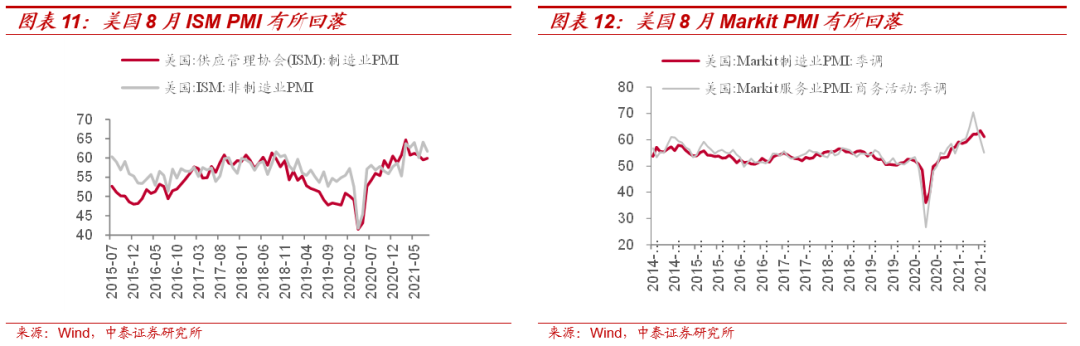

国内经济数据降温,美国非农数据大幅低于预期,海外疫情持续升温,具体来看:

1)中国,八月份PMI环比回落,8月制造业PMI回落0.3个百分点,降至50.1,低于预期值50.2,财新制造业PMI回落1.1个百分点,降至49.2,低于预期值50.2。

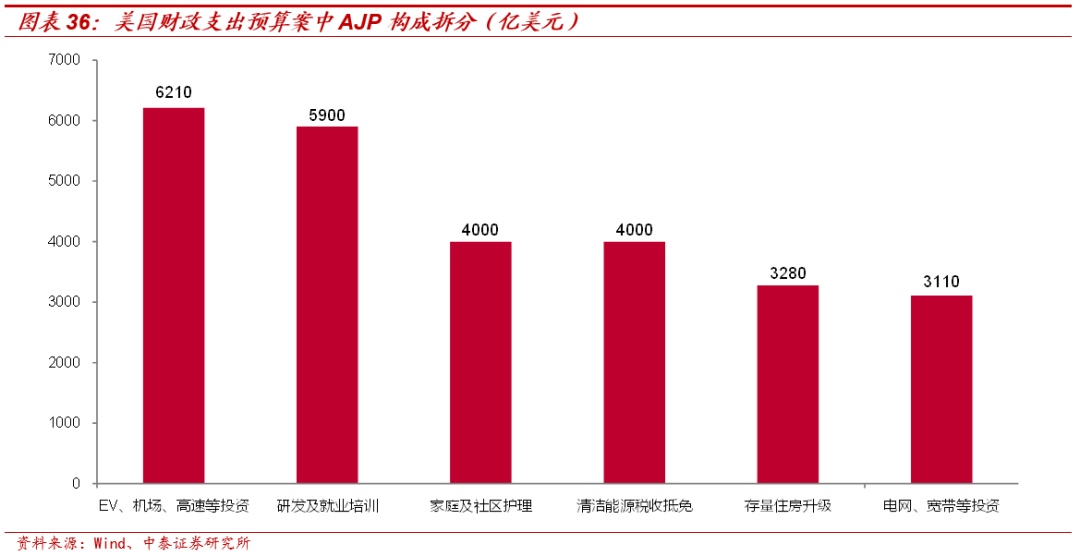

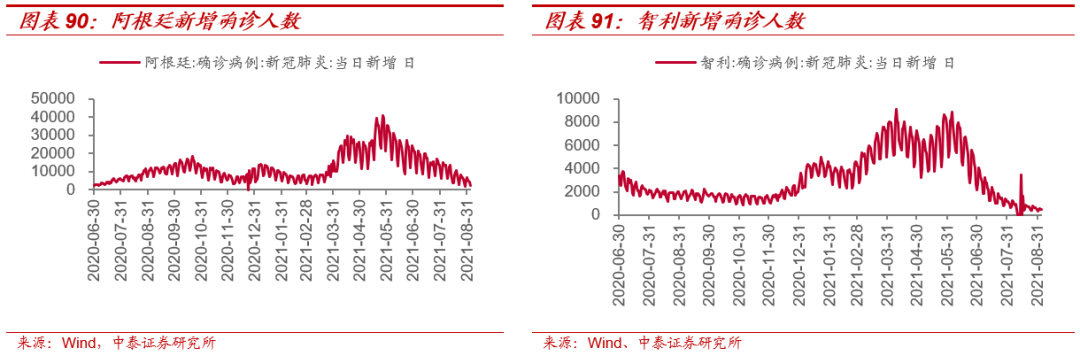

2)美国,疫情不断升温,非农大幅低于预期,Taper预期持续降温,本周美国新增非农就业23.5万,大幅低于预期的73.3万,日均新增新冠确诊病例20.76万例,较上周增加0.86万例,Taper预期有所降温,美元指数回落。

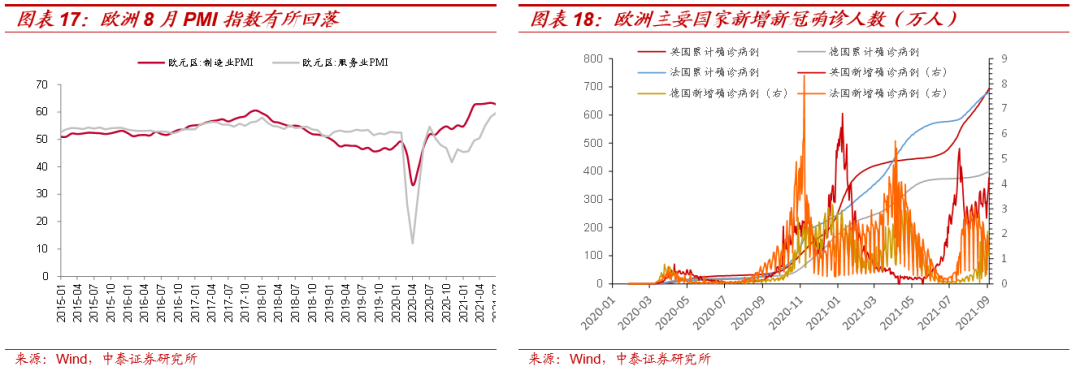

3)欧元区经济数据有所回落,疫情降温,欧元区8月Markit制造业PMI为61.4(前值62.8);本周英国、德国、法国合计日均新增新冠确诊人数为60619.4例,环比上周下降3313.0例,疫情降温。

4)全球经济整体处于扩张区间,8月全球制造业PMI 54.1,环比回落1.3,但仍处于扩张区间。

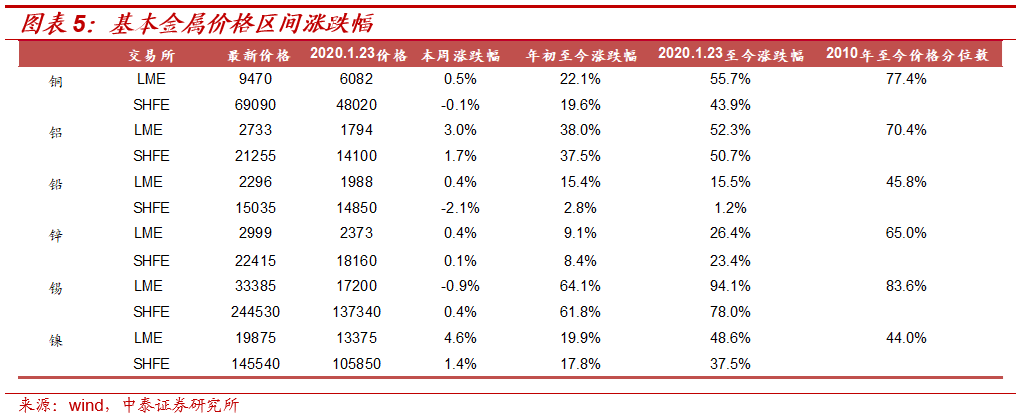

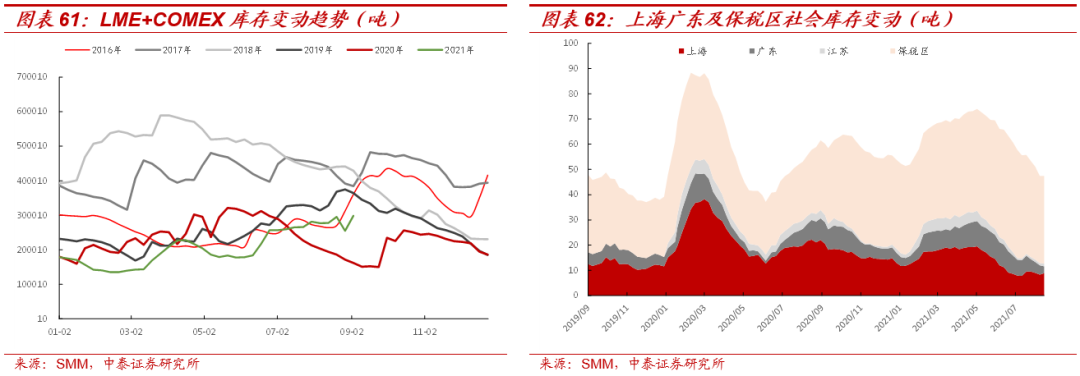

三、基本金属:库存持续去化,基本面仍对价格构成一定程度支撑

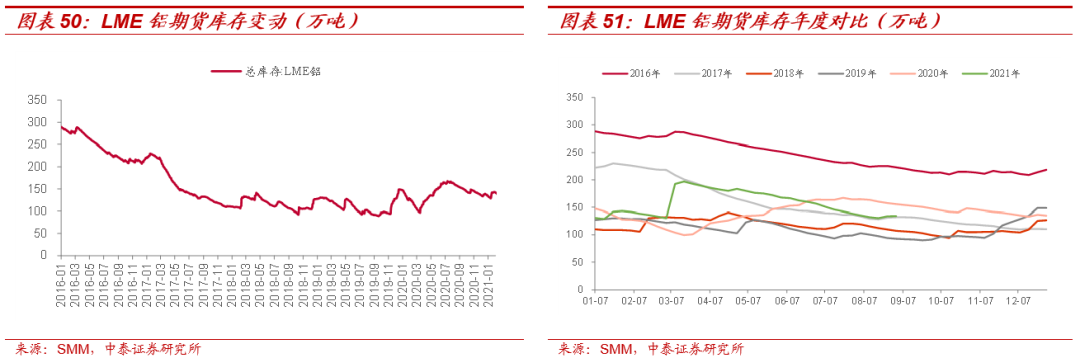

一方面,海外疫情持续加重,美国非农就业数据大幅低于预期,taper预期有所降温,美元指数回落,支撑基本金属价格,另一方面随着淡季结束,下游开工率有望持续回升,支撑基本金属需求,本周主要大宗品价格整体延续回升,其中电解铝在阶梯电价及广西压降产能影响下,上涨更为突出,LME铜、铝、铅、锌、锡、镍本周涨跌幅分别为0.5%、3.0%、0.4%、0.4%、-0.9%、4.6%。

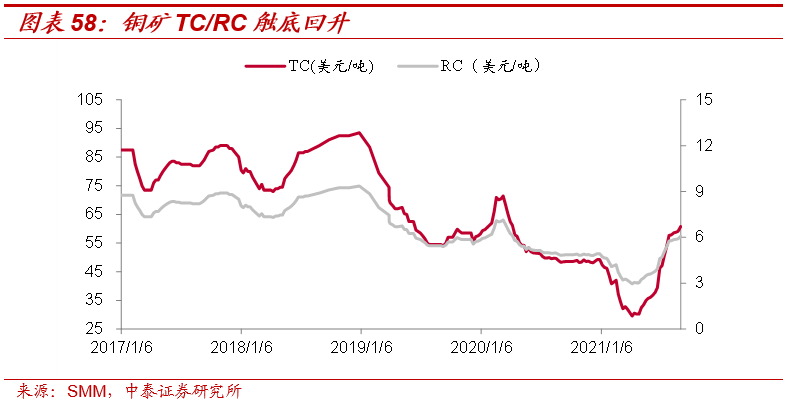

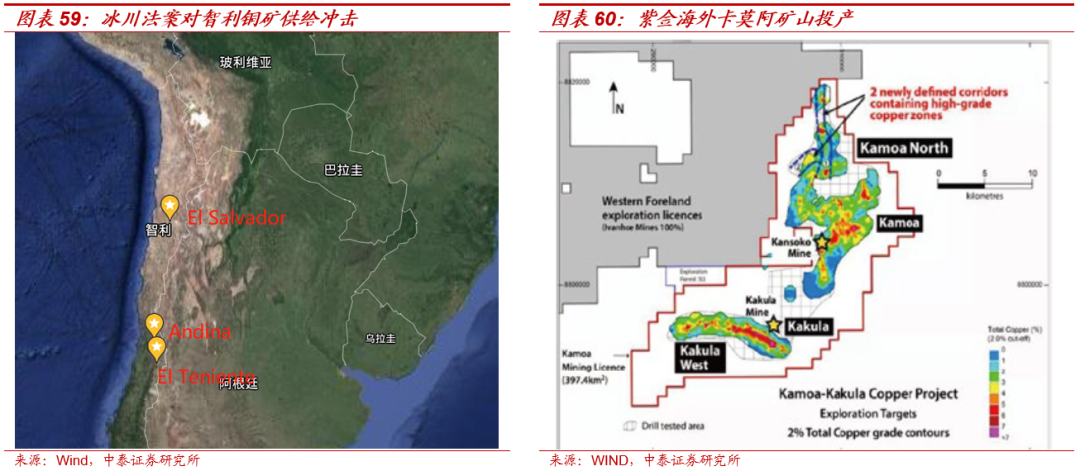

1、对于电解铜,废铜供给持续受限,精废价差甚至倒挂,精铜替代废铜效应明显,而在前期铜价回落背景下,下游企业接货积极,去库行情持续,基本面对价格仍有支撑。本周三地电解铜社会库存12.68万吨,周度去库0.2万吨。

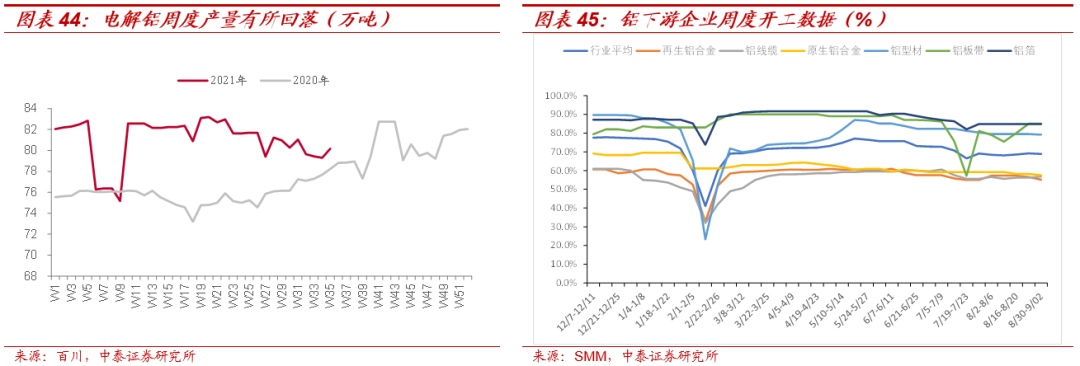

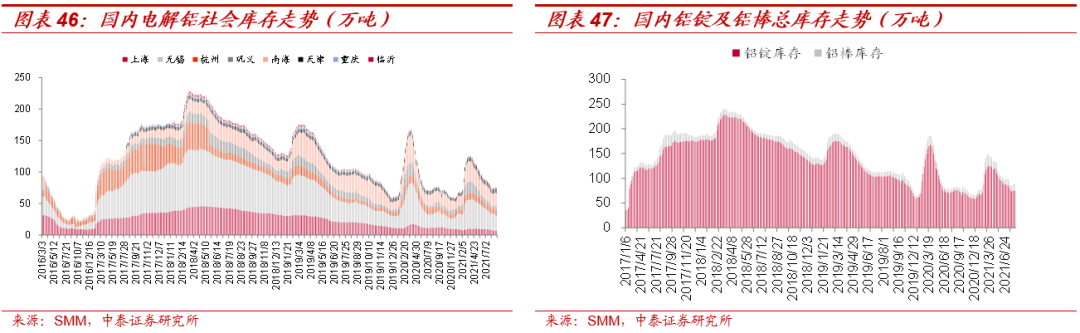

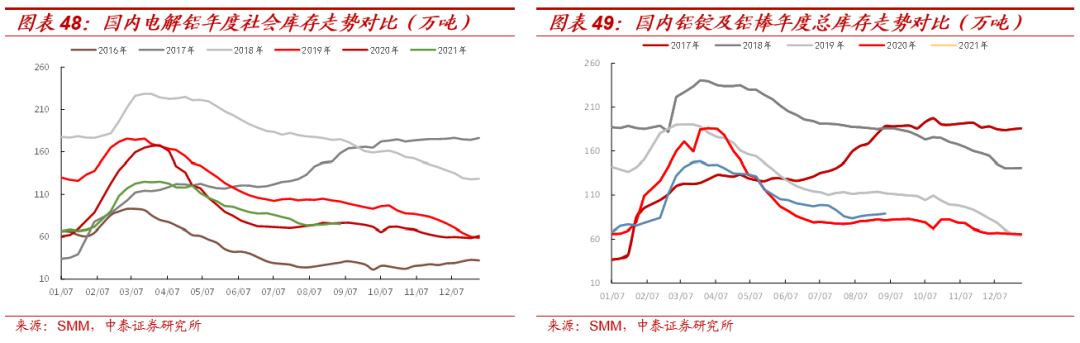

2、对于电解铝,下游加工企业开工率回升,同时发改委印发《关于完善电解铝行业阶梯电价政策的通知》,广西再度压减电解铝产能,对行业新增及存续产能带来不确定性,本周国内八地铝锭库存合计74.9万吨,周度库存微幅下降0.5万吨。

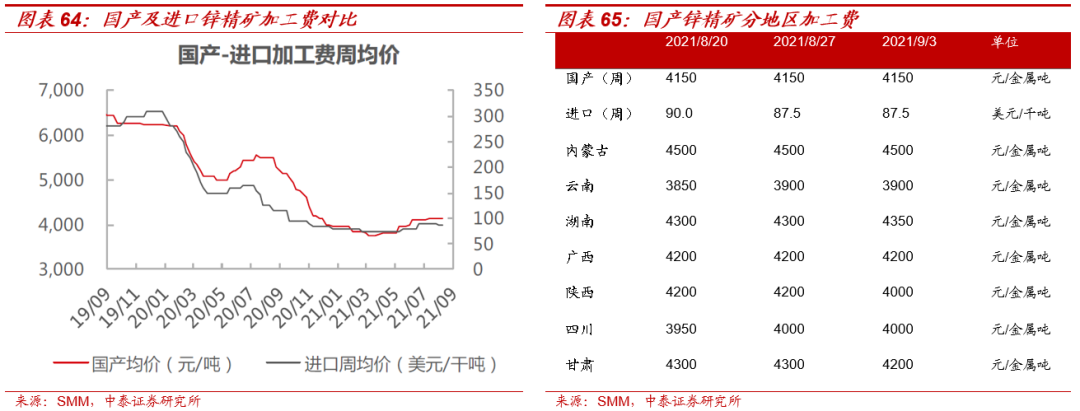

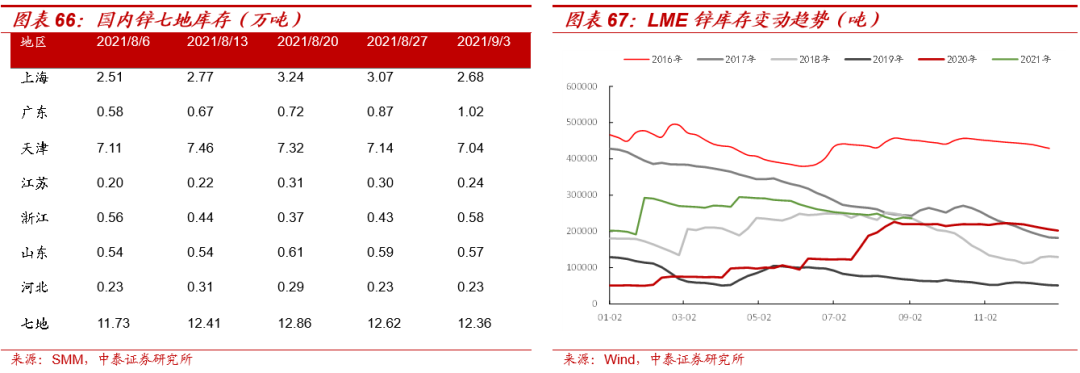

3、对于锌锭,矿端供应偏紧局势仍未改变,部分地区加工费处于4000元/金属吨以下,锌锭库存有所回落,七地锌锭库存总量12.36万吨,周度回落0.26万吨。

四、上游锂电原材料

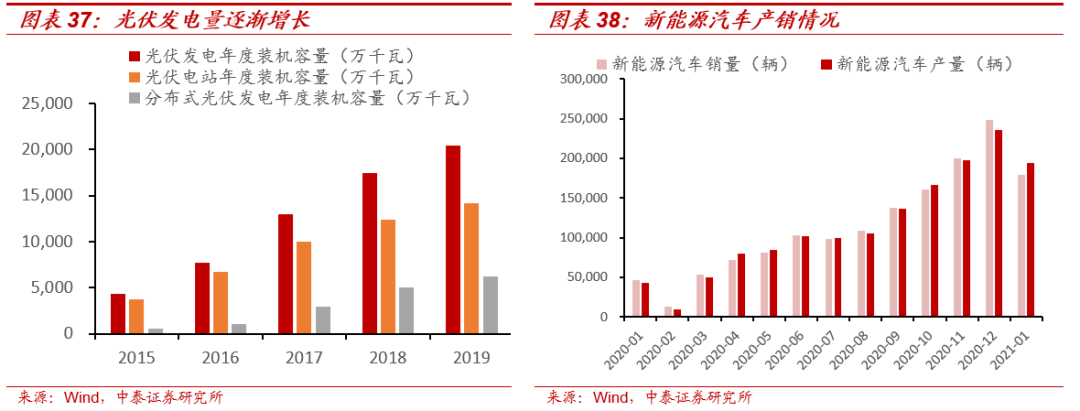

全球新能源产业景气度持续上升,中美欧电动车市场共振,上游原材料价格上行趋势不断强化:

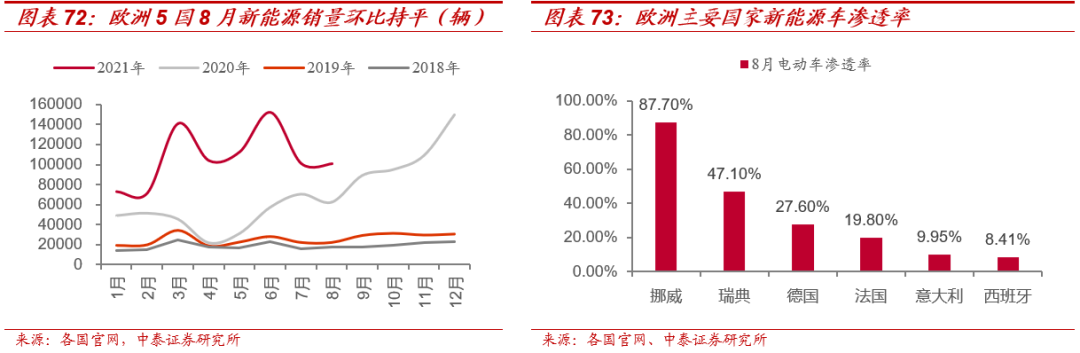

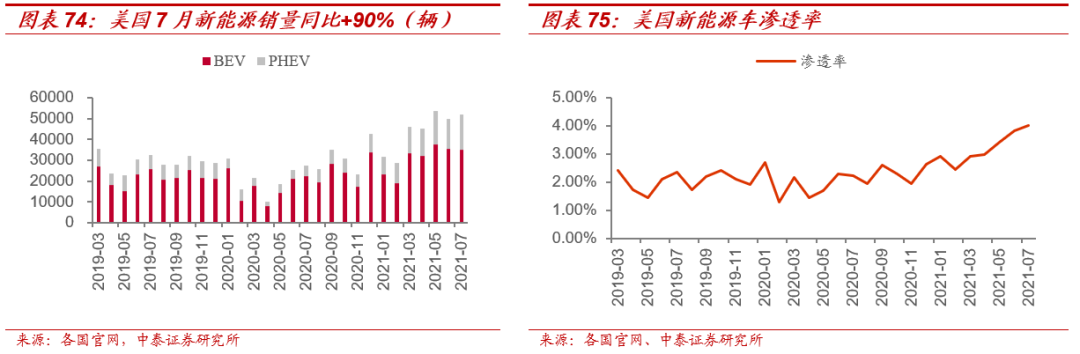

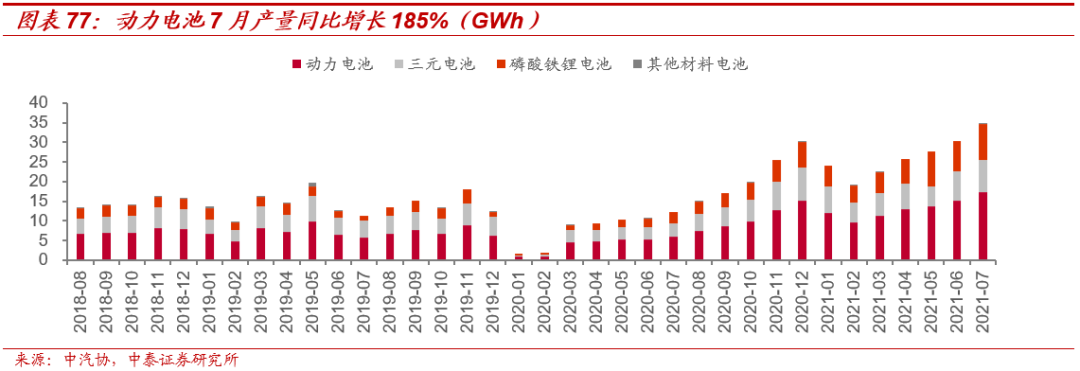

1、需求景气度持续上行:1)2021中国汽车产业发展国际论坛上,工信部、商务部等多位领导表示国内新能源车产业发展迅猛,后续通过补产业短板、打通产业链断点,提升全产业链水平,进一步推动新能源汽车行业发展;2)国内造车新势力8月销量高增,比亚迪8月新能源汽车销量同比增加301.81%,理想同比增长248%,蔚来同比增长48.3%,小鹏汽车同比增长248%;3)欧洲五国(法德挪威瑞典意大利)8月新能源汽车销量10.07万辆,同比增长61%,环比持平。新能源汽车产业链排产持续增加。

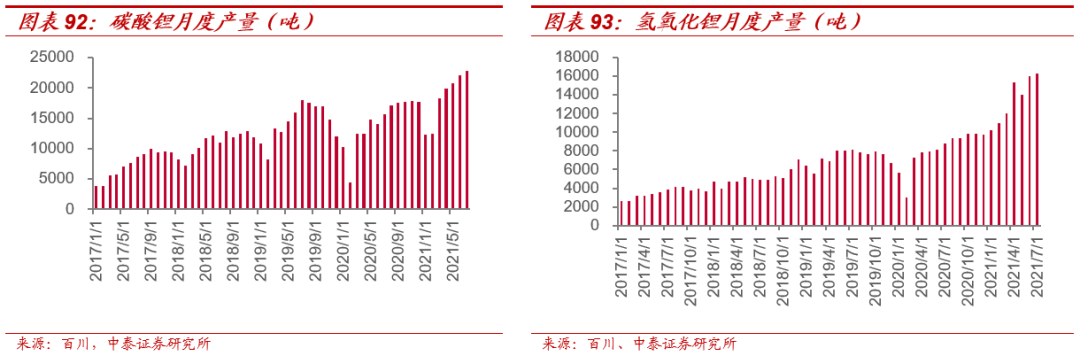

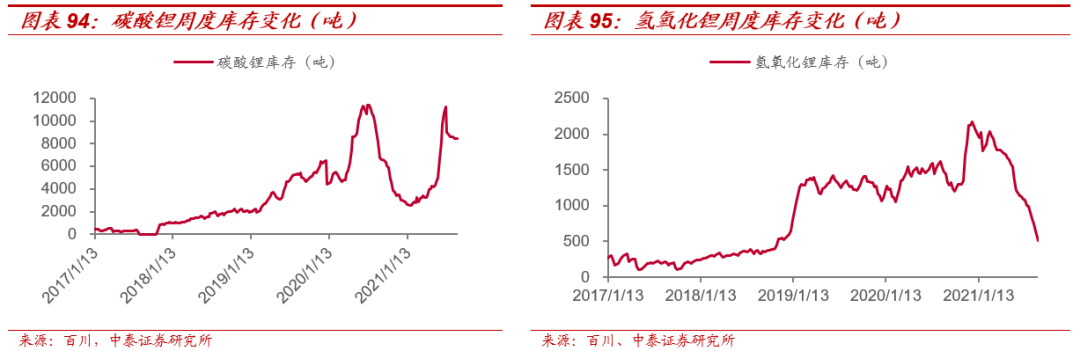

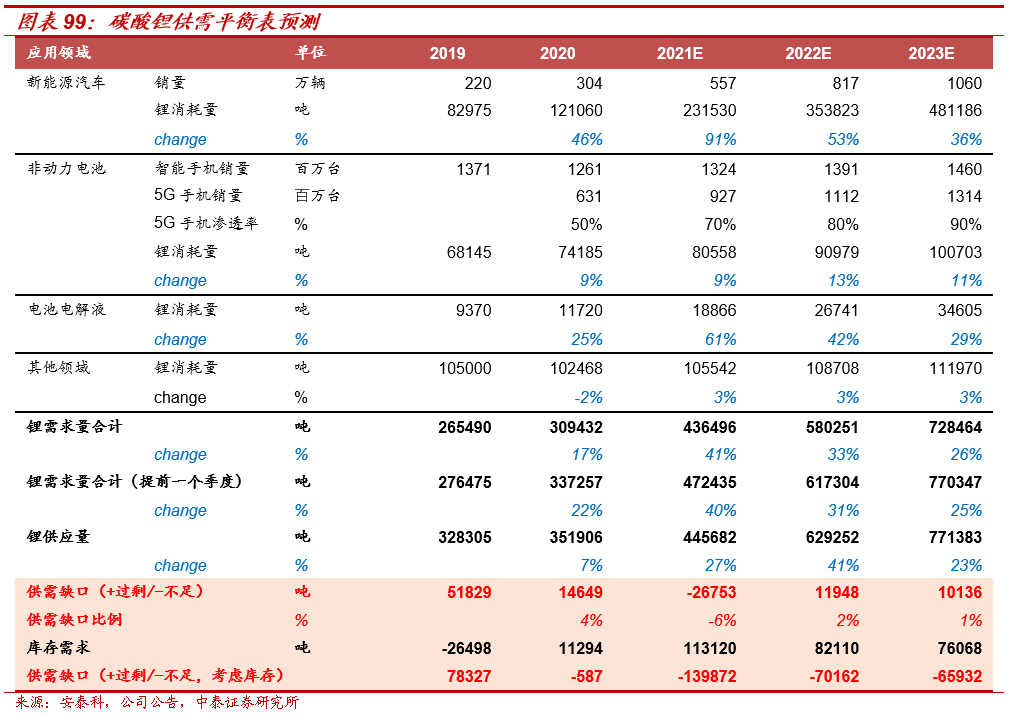

2、碳酸锂价格加速上涨。工业级碳酸锂报价上涨15.5%,电池级碳酸锂上涨16.3%,电池级氢氧化锂上涨7.3%,锂精矿报价上涨6.6%。1)供给端,部分厂家受到原料锂辉石精矿短缺及原料入库延迟导致产能无法得到释放,江西、四川等部分锂盐厂停止散单对外报价,进入4季度国内盐湖晒度减弱影响上游资源供应,上游看涨情绪明显;2)氢氧化锂对碳酸锂溢价快速收窄至-0.35万元/吨,8月三元材料产量同比增长6%,采购需求持续加码,供应端三季度产量将保持稳定,市场逐渐呈现卖方市场趋势,氢氧化锂继续看涨;3)锂精矿为硬短缺,Pilbara其BMX平台第一批锂精矿(1万吨5.5%品位)拍卖价格(FOB)达到1250美元/吨,创历史新高,折算碳酸锂成本(含税)达到10万左右。4)锂盐库存情况,碳酸锂库存由8494→8483吨,环比减少0.13%;氢氧化锂库存由649→513吨,环比下降20.96%。

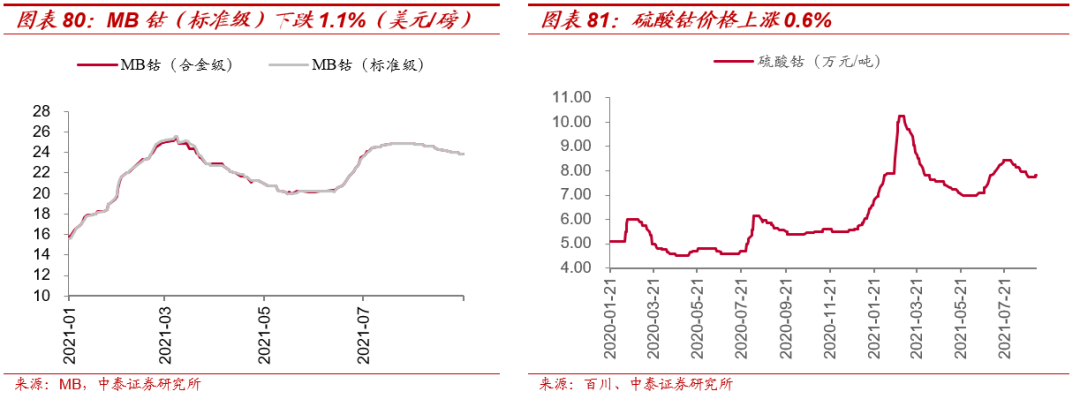

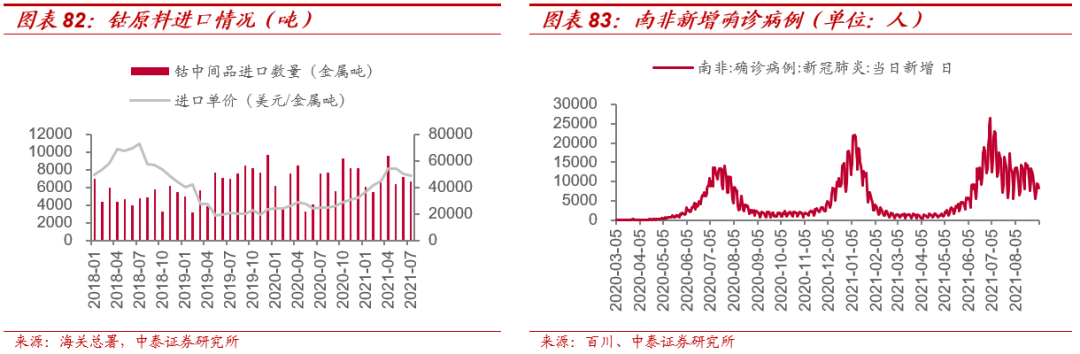

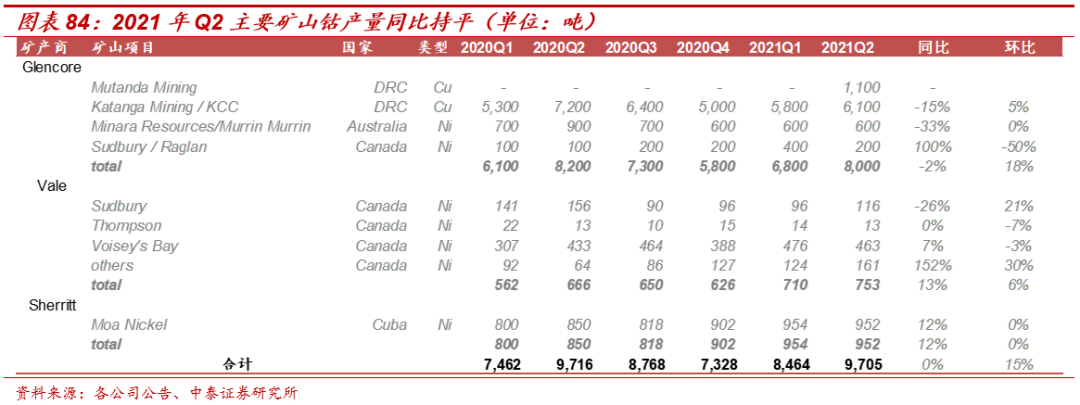

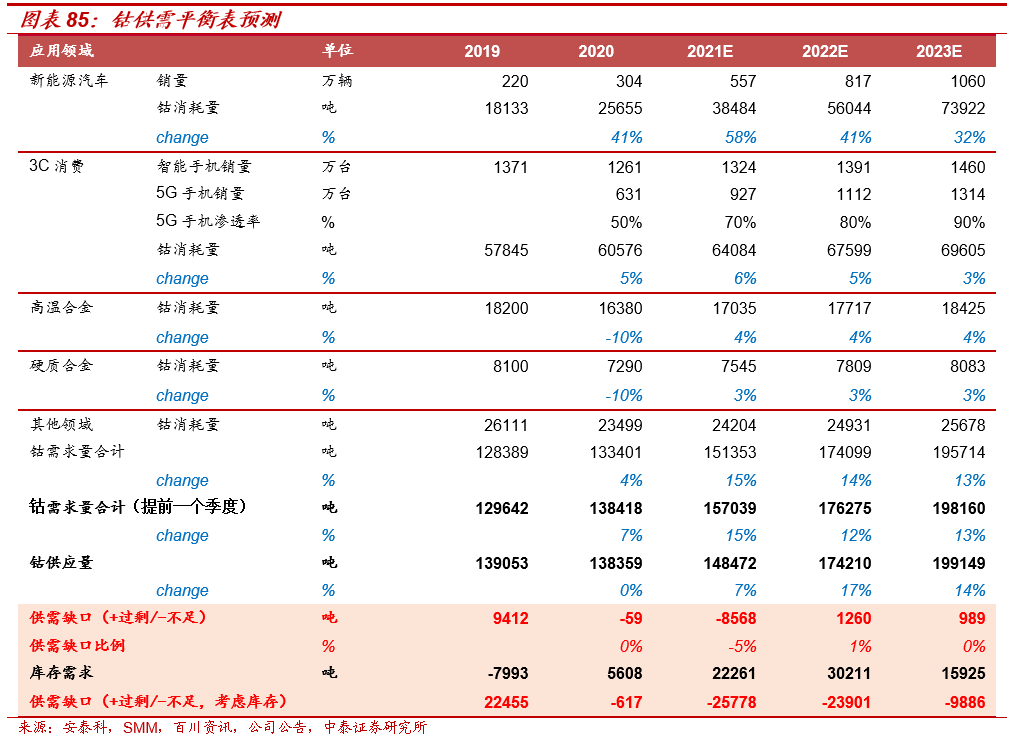

3、原料趋紧,钴价或将进一步上行。MB钴(标准级)、MB钴(合金级)报价环比下跌1.1%,国内金属钴上涨2.5%,硫酸钴上涨0.6%,四氧化三钴报价下跌1.7%。1)供给端,7月钴中间品进口约0.73万金属吨,环比减少5%,同比减少14%,南非政治局势动荡目前约影响1-2周国内钴原料进口,集装箱趋紧,8月进口量进一步缩减,国内钴中间品供应维持紧张,国内钴价较海外贴水,进口窗口关闭,钴豆询单增加;2)需求端受下半年三元材料等新增产线的需求增多带动,硫酸钴市场询单增多,,3C消费即将进入传统旺季,且航空航天、军工等需求回暖,钴价上行具有较强的基本面支撑。3)电钴较四氧化三钴、硫酸钴存在贴水,部分电解钴厂商9月计划进一步降低开工率,电解钴库存持续去化,价格形成底部支撑。

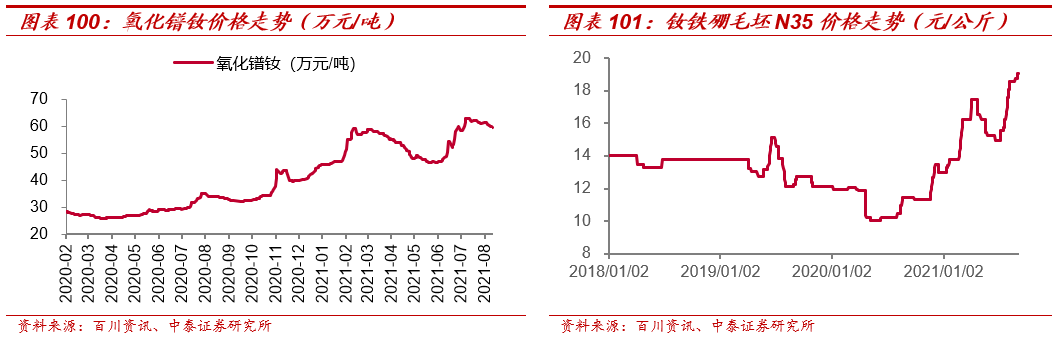

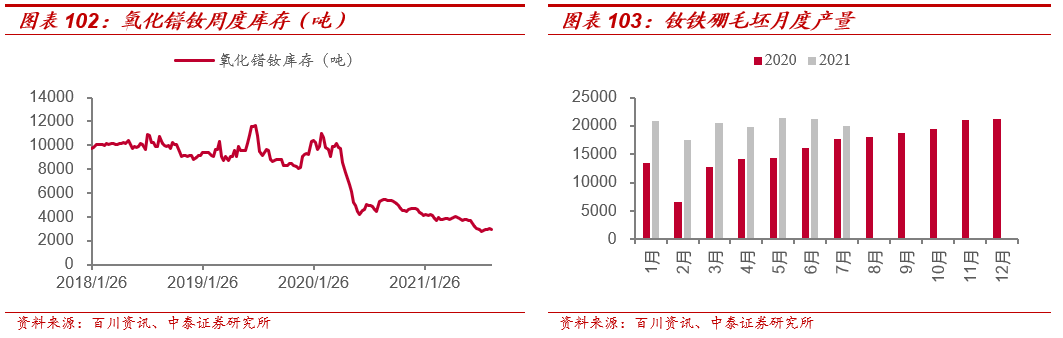

4、稀土和永磁进入“量价齐升”阶段。现货市场,国内氧化镨钕下跌2.8%,钕铁硼N35毛坯报价上涨1.6%。北方稀土8月挂牌价,氧化镨钕由53.89→63.32万元/吨,环比上涨17.5%。氧化镨钕库存较上周减少20吨至2979吨,环比减少0.67%。环保督察组进驻四川,分离企业持续停产、缅甸矿进口受阻,部分企业生产不稳定,市场现货流通量有限,下游采购以刚需为主,大厂挺价意愿较强。

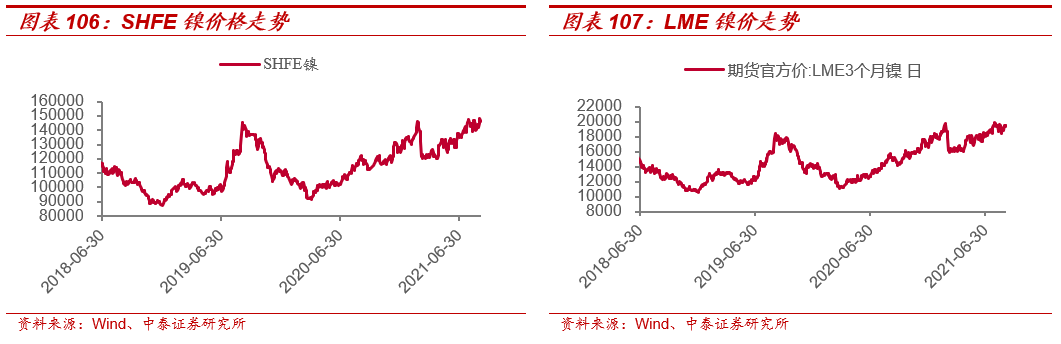

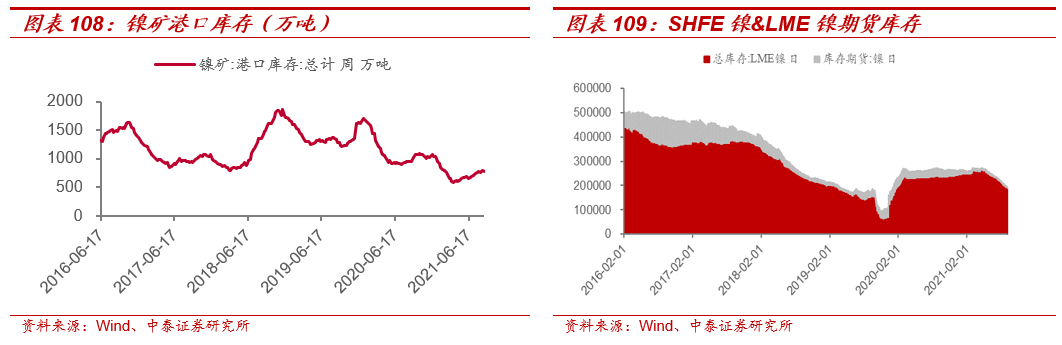

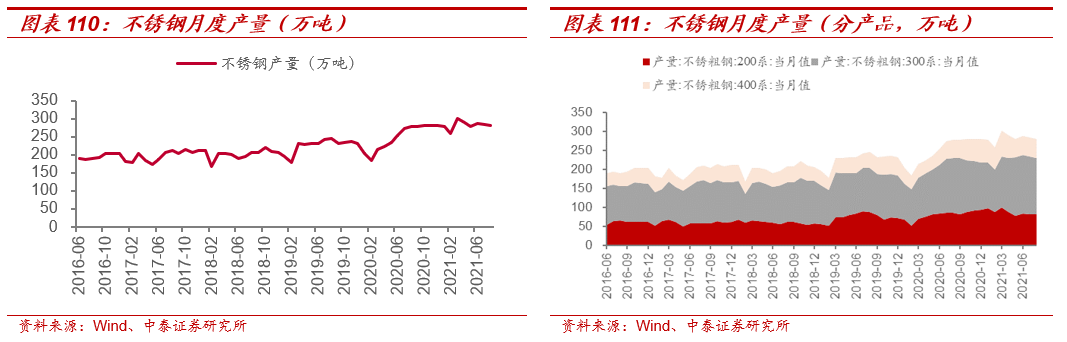

5、镍:原料供应紧张,价格维持强势。1)本周SHFE镍收于14.63万元/吨,较上周上涨2.97%;LME镍收于19444美元/吨,较上周上涨3.10%。2)需求端,8月国内不锈钢产量280.04万吨,同比增0.97%,环比降1.47%,据Mysteel调研,9月份国内32家不锈钢厂排产预计271.20万吨,环比减少2.16%,新能源汽车维持高景气度,镍价短期仍将维持强势。

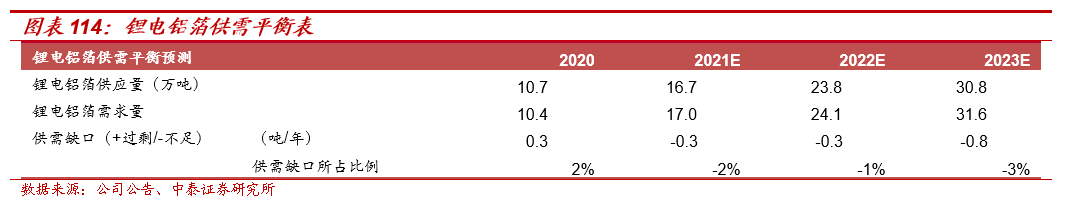

6、锂电铝箔:行业维持高景气周期。宁德时代推出钠离子电池,与锂离子电池相比,其正负极都需要用到铝箔,铝箔进入高景气周期,新增扩产有限,加工费易涨难跌。

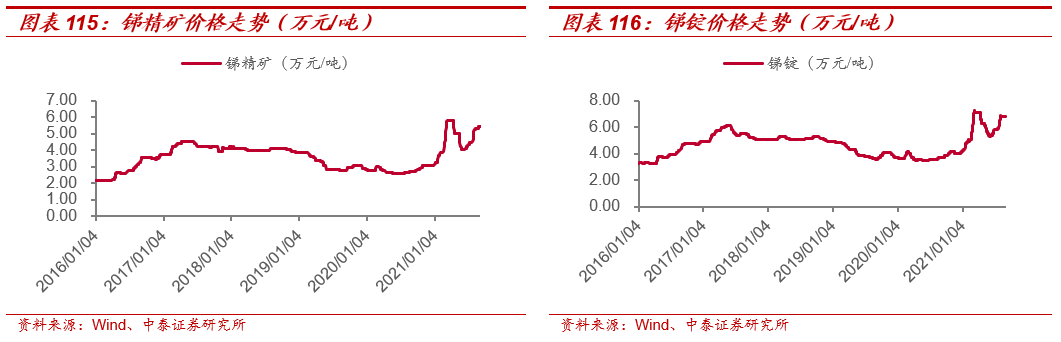

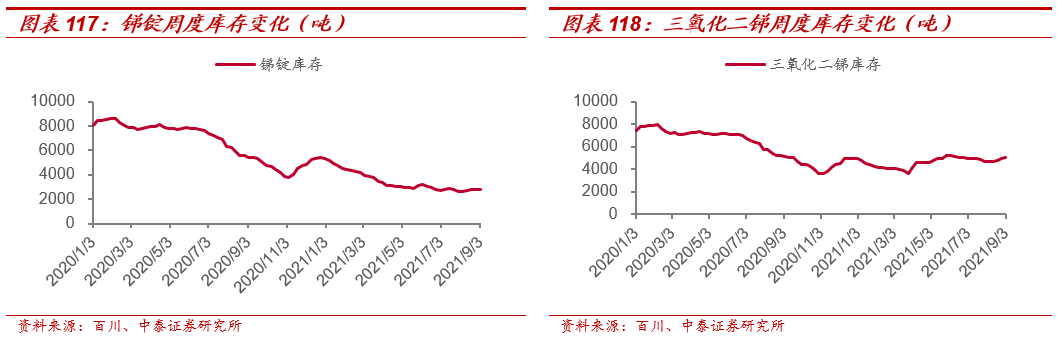

7、锑:原料紧张局面不改。本周,国内锑精矿价格5.45万元/吨,环比持平,锑锭价格7.0万元/吨,较上周报价持平。国内原料市场供应持续紧张,进口原料大幅减少,多数冶炼厂原料紧缺,冶炼端部分厂家停产检修,库存水平维持低位,生产商挺价意愿较强。

五、投资建议:维持行业“增持”评级

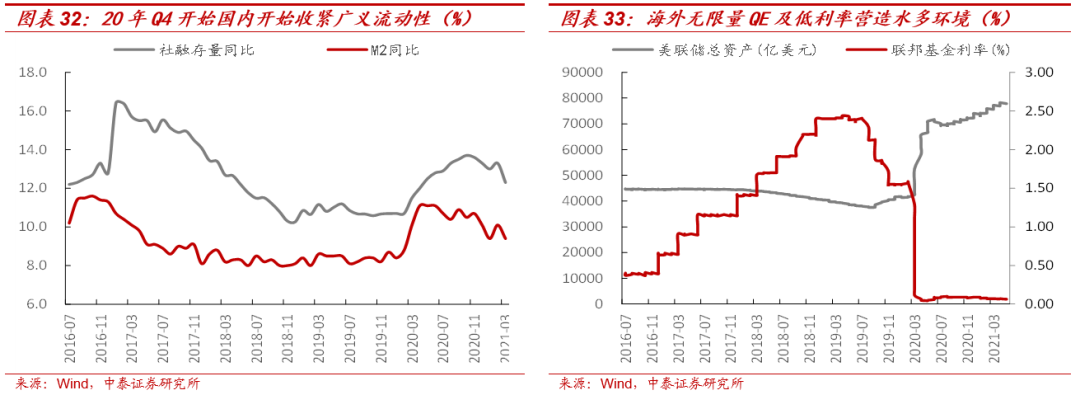

1、基本金属,疫情冲击下供需错配+宽裕流动性+海外补库是本轮价格上涨的三驾马车,国内已进入给经济适度降温阶段,美国经济就业恢复缓慢叠加疫情再度升温,Taper预期降温,流动性或仍将维持宽松,同时国内旺季去库行情逐步展开,叠加政策影响下供给端收缩,基本金属的基本面支撑仍在。

2、新能源上游原材料锂钴稀土铜箔铝箔磁材等,“供给+需求+库存”三周期共振恰提供布局窗口,中长期三年景气上行周期大方向不变。

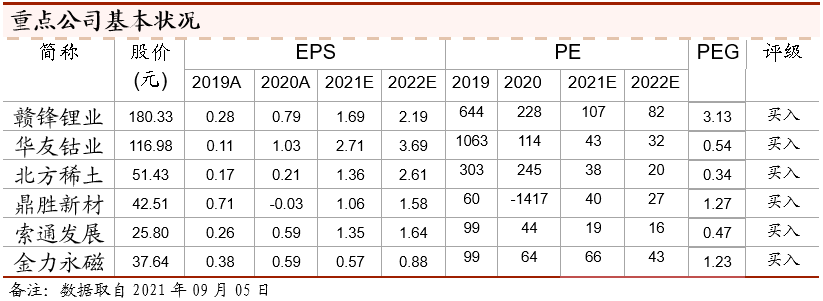

六、核心标的

1)新能源汽车产业链:赣锋锂业、天齐锂业、华友钴业、洛阳钼业、雅化集团、北方稀土、盛和资源、正海磁材、金力永磁、鼎胜新材、诺德股份、嘉元科技等。

2)基本金属:紫金矿业、云铝股份、神火股份、天山铝业、索通发展等。

3)贵金属:山东黄金、盛达资源等。

七、风险提示

宏观经济波动、进口及环保等政策波动风险,黄金价格波动风险,新能源汽车销量不及预期风险,行业供需测算的前提假设不及预期风险等

若需报告正文请与对口销售或中泰有色团队联系

近期历史报告内容如下:

1、《湖南黄金:被低估的光伏金属锑矿龙头》-2021-09-03;

2、《金属观察:索通发展或迎来第二成长曲线

》-2021-09-02;

3、《华友钴业——三元正极一体化龙头,成本护城河优势显著

》-2021-08-30;

4、《周跟踪"短缺加剧,锂盐加速上涨

》-2021-08-29;

5、《北方稀土:Q2业绩创历史新高,好的开始才开始》-2021-08-28;

6、《周跟踪|供给缩+需求增,迎接“锂、稀土、锑”等价格进入又一上涨浪潮》-2021-08-22;

7、《锑:光伏金属,新的五年

》-2021-08-18;

8、《周跟踪|供给端扰动不断,新能源金属上行动力进一步增强

》-2021-08-15;

9、《金属观察|永磁企业为何也将充分受益于稀土价格上行?

》-2021-08-10;

10、《周跟踪|美国电动化提速,继续强Call上游锂电材料

》-2021-08-08。

本报告摘自:2021年9月5日已经发布的《新能源上游产业趋势明确,不惧调整!》

谢鸿鹤 SAC职业证书编号:S0740517080003

郭中伟:研究助理

安永超:研究助理

请滑动以查看完整声明

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。

本订阅号为中泰证券有色团队设立的。本订阅号不是中泰证券有色团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

三大炒股神器免费领取!数量有限,先到先得>>