出品:大眼楼管

作者:肖恩

8月30日,新力控股(集团)有限公司(下称“新力控股”)发布2021年半年度财务报告。

报告期内,新力控股录得收益为人民币112.2亿元,较去年同期增长28.9%。期内毛利为24.4亿元;净利润8.9亿元,同比增长2.4%。母公司拥有人应占核心利润为7.3亿元,同比增长7.4%。截至报告期末,新力控股总资产为1120亿元,同比增长15.9%。

上半年合约销售金额达人民币588亿元,同比增长35%。

营收增长29% 物业销售与项目咨询、管理收入均增长

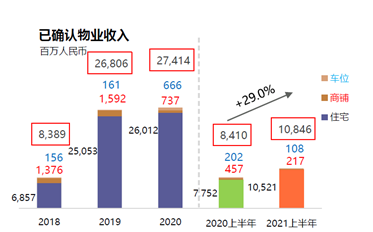

截至2021年6月30日,新力控股已确认收益为112.2亿元,较去年同期的87亿元增加了29%。其中物业销售收益为108.46亿元,较去年同期增加了29%,占总收益的96.7%;其次是项目咨询及管理服务,同比增加28%,占总收益比重为3.2%。上半年,物业销售和项目咨询管理服务这两项占比高的业务均实现高增长。

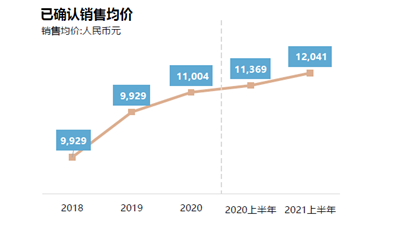

上半年的物业销售收入主要是由于交付的物业建筑面积增加,期间交付物业总建筑面积90.1万平米,同比增加24.1%。新力控股的已确认销售均价逐年上升,今年上半年的交付平均售价为12040.7元/平米,同比增长4%。

全口径销售额增加35% 四大区域布局均衡

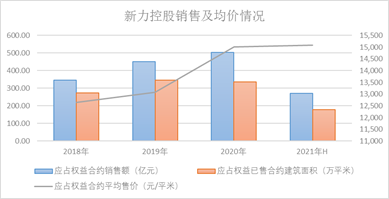

新力控股上半年全口径销售额为588亿元,较上年同期增幅达35%,完成全年销售目标51%。上半年权益销售额270亿元,同比增长28.4%,权益销售面积为179.26万平方米。应占权益合约平均售价为15084元/平米,合约平均售价突破往年最高价格,较上年同期上升5.7%。随着合同销售额的增长,上半年合约负债增长至357亿元,同比增幅达40%。

通过新力控股历年的销售均价走势可以看出,新力控股合约平均售价在持续升高。

今年上半年,新力控股在全国四大区域的销售额占比如下:江西省占约26.7%,大湾区占约12.9%,长江三角洲地区占约37.2%、华中华西地区核心城市及其他高增长潜力地区占约23.2%。

从新力控股历年的销售份额地区分布可以看出,新力控股在江西省起家,逐渐布局全国,且全国四大区域的布局也越来越均衡。长三角区域的销售额占比有逐年上升趋势,且涨幅可观。上半年长三角地区的平均售价为17796元/平米,总合约平均售价为15084元/平米,长三角区域的均价高出总合约平均售价17.98%。

新力控股在走向全国的同时,继续深耕发源地江西省的市场,在南昌市的市占率处于绝对领先地位。

在8月31日,新力控股举行的中期业绩发布会上,新力表示,2021年下半年预计可售货值权益总额为440亿元,区域布局更加多元化,其中一、二线城市占比为92%。下半年可售货值充足,以目前的去化速度,完成年度全年合约销售目标的概率非常大。

新增土地平均成本减少6% 土储分布更加均衡

截至2021年6月30日,新力控股总应占权益的土地储备为14.4百万平方米,能满足未来2.5年的发展,其中一、二线城市占比84%。

土储分布显示出,新力控股不仅土地储备丰富,其在大湾区、长江经济带上的土储占比也在大幅提高。

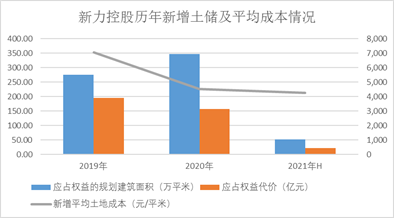

今年上半年,新力控股新增5幅地块,报告期间新增总规划建筑面积1.0百万平方米,其中应占权益的规划建筑面积为0.5百万平方米;收购的土地合计应占权益代价21.82亿元。报告期内新增土地平均土地成本为4255.8元/平米,较去年全年平均土地成本减少6%。

根据新力控股近年来的新增土储情况可以看出,新增土地平均成本在持续降低,且上半年新增应占权益规划建筑面积仅为去年新增面积的15%。一方面是受“三道红线”“五档管理”和“两集中”出让等房地产调控政策的影响;另一方面,新力控股也表示,上半年新力主动避开了热门城市、热门地王,虽然拿地数量不多,但参与度很高。只是战略性地选择了理性拿地,拿地态度仍非常积极。

上半年新力控股审慎拿地,不盲目追求规模,而是提高土储质量,控制拿地成本,多元化、低溢价拿地,为将来的利润留足空间。

观察上半年新力控股新增土储可以发现,新增14.4百万平米的土储中,江西省应占权益土储面积4.8百万平米,占总权益土储的33.6%,这其中南昌又占了江西省新增土储的76.6%。而余下的土储均位于长三角地区。

由此也可以看出新力控股深耕江西市场,同时全国化均衡发展的布局。上半年长三角地区贡献了最多的合约销售金额,同时销售均价也是各个地区中最高。

新力控股在中期业绩发布会上也表示,预期未来其来自江西省之外的市场的收益比将进一步提升,以实现公司在四大区域的均衡发展。

净资产负债率下降13.1% “三道红线”一年内可全部达标

截至报告期末,新力控股总资产为1120亿元,同比增长15.9%。现金及银行结余为193.5亿元,较上年末增加10.3%,现金水平较为充裕。

于一年内到期的借款总额为133.63亿元,较上年期末减少5.2%。净有息负债为102.19亿元,较上年末减少15.7%;净资产负债比率也由上年末的63.6%减少至50.5%,下降了13.1个百分点。

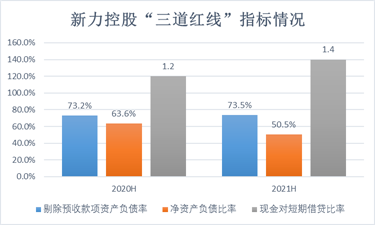

现金流管理、抓回款和债务结构优化卓有成效,上半年新力控股的主要信贷指标进一步改善。截至2021年6月30日,本集团的净债务与权益比率为50.5%,优于行业平均水平;现金对短期借贷比率改善至1.4倍;剔除预收款项资产负债率约73.5%。

尽管剔除预收款项资产负债率一项仍然超过“三道红线”指标,但其余两项净资产负债比率、现金短债比都已在绿线范围之内,且指标不断优化。净资产负债比率下降了13.1个百分点,现金对短期借贷比率也由1.2倍增至1.4倍。

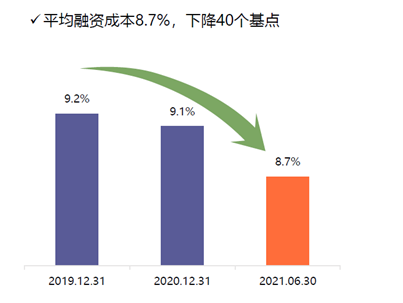

同时,上半年的融资成本也有所下降。于报告期末,借贷加权平均融资成本下降至8.7%。

基于货币资金的增加和净负债率的下降,上半年新力控股的财务状况更加稳健,新力控股也表示,目标在一年内把“三道红线”全部降到标准的范围内,达到绿档要求。