互联网公司遇上了“价值投资”,会擦出怎样的火花?

近日,在美国散户著名聚集地“Reddit”等网站上,关于讨论阿里巴巴的帖子热度升温。有人喊话“加仓”,有人表示“等待买点信号出现”,还有人用格雷厄姆投资策略分析阿里的财务状况,认为“目前的股价可能是十年一次的机会。”

此外,在京东披露半年报后,有“女版巴菲特”之称的“木头姐”凯瑟琳·伍德所创立的ARK基金,旗下的太空科技主题ETF (ARKX)于当地时间8月23日买入了超过16万股的京东ADR,合计约1200万美元。值得注意是,“木头姐”7月底接受媒体采访时曾透露,几乎已清仓中概股。如今,她在短时间对中概股态度却发生了转变。

在近期中概股互联网公司股价跌跌不休之际,已有大量海外散户甚至是机构投资者认为阿里巴巴、腾讯等公司股价“极具吸引力”,并已经开始了抄底行动,甚至有机构发行新基金专门投向A股或港股市场。

中概股“黄金坑”已至?在过去的一周,在美上市的中概股股价平均涨幅近8%,大幅跑赢同期A股股指,更有多个明星公司涨幅超20%。有机构投资者坦言:“几个月来,我第一次非常倾向于成为中国科技股的长期投资者。”

中概股回温

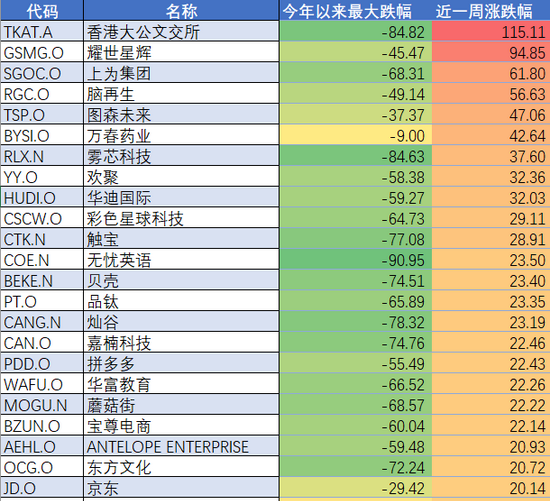

今年以来,受对冲基金爆仓、反垄断等因素影响,在美上市的中概股日子并不好过,不少明星公司股价持续走弱,甚至遭遇腰斩。据券商中国记者统计,在纳入统计的285只中概股中,年初至今的最大平均跌幅约为58.5%,新东方、高途集团股价最大跌幅分别为99%和98.4%,15家公司股价跌幅超90%。

但随着市场对政策的解读逐渐乐观,以及部分等互联网公司披露了较为乐观的半年报,中概股在上周出现了集体回暖,有233只实现周内上涨,占比超8成,平均涨幅达到7.86%。个股来看,图森未来本周涨逾47%,雾芯科技、欢聚均涨逾30%,拼多多、京东均涨逾20%。

京东此前披露上半年业绩数据显示:上半年公司收入4569亿元,同比增长32%,归属股东利润44.11亿元,同比减少75%。其中,二季度实现营收2538亿元,同比增长26.2%,高于彭博此前预期的2477亿元;归属股东净利润为7.94亿元,低于彭博预期的23.25亿元,主要原因是股权激励费用同比增加14亿元。半年报公布后,当日美股大涨14.44%,同系股票亦有可观涨幅。当日京东健康(06618.HK)大涨14.50%;京东物流(02618.HK)上涨7.21%。

美国著名投资机构方舟投资管理公司(ARK invest)在京东业绩发布后购买了其股票,数据显示,Ark旗下的Autonomous Technology&Robotics ETF(代码ARKQ)8月23日买进了京东的美国存托凭证,合计约1200万美元。该机构创始人凯瑟琳·伍德透露,该基金对中国企业进行了梳理,目前正整合在百货、物流及制造业公司的仓位,“物流是京东业务的重要组成部分。”

凯瑟琳·伍德8月24日在接受彭博采访时表示,她对中国的看法是乐观的,而不是悲观:“从长远来看,我对中国并不悲观,我认为这是一个非常具有创业精神的社会。中国政府正在制定更多的规章制度,但我不认为其想要阻止增长和进步。”

近期外资机构大手笔“抄底”

Amber Hill Capital Ltd的资产管理总监 Jackson Wong表示:“我们看到市场上有很多对于中概股的抄底行动,其中包括对腾讯和阿里巴巴的大手笔买入。”

Vanda Research在上周三的一份报告中表示,近期美国散户“抢购”阿里巴巴,使其成为上周一美国市场被购入量最多的一只股票,也导致了中国公司在美国的存托凭证(ADR)净购买超过4亿美元。

华兴资本公司交易员Andy Maynard认为:“几个月来,我第一次非常倾向于成为中国科技股的长期投资者。”

此外,一些投资者在抛售期间趁机买入。Aberdeen Standard Investments的资深基金经理Hugh Young本月早些时候表示,他的公司已经开始买入腾讯,并保持其大部分其他科技股仓位不变。

而合计管理超过730亿美元的投资公司William Blair Investment Management则于最近推出了一只共同基金投资于中国市场。据了解,该基金由将由公司全球股票团队的Casey Preyss和Vivian Lin Thurston共同管理,将至少80%的资产投资于A股、港股以及ADR、GDR等。该公司合伙人 Robert Duwa表示。“自1990年代中期以来,中国一直是我们全球股票配置不可或缺的一部分。”

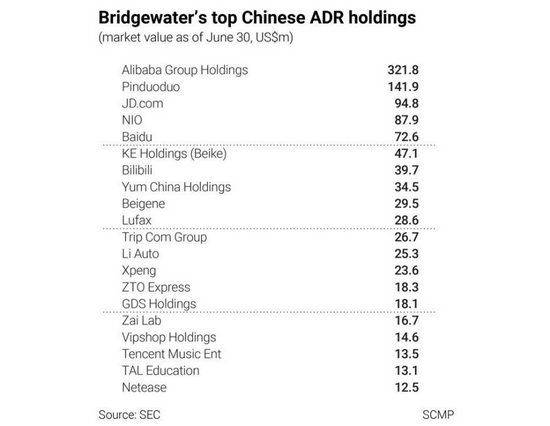

在桥水基金二季度报告中可以发现,截至二季度末,该基金持有至少37家中国公司的股份,合计市值约12亿美元,并在二季度增持了13家公司,包括雾芯科技、哔哩哔哩、腾讯音乐等。截至6月30日,阿里巴巴、拼多多、京东、蔚来和百度以7.19亿美元的总市值位列前五。桥水基金创始人达利欧日前在领英发文指出:中国的政策行动方向从未改变:即支持资本市场、企业家精神和对外开放投资的快速稳定发展。

以格雷厄姆投资策略衡量阿里巴巴

在著名的美国散户聚集地Reddit论坛中,近期关于阿里巴巴股票的讨论也愈发热闹,有投资者直言,目前公司股价““极具吸引力””。

还有一名格雷厄姆“信徒”发帖表示,现在市场符合格雷厄姆/防御性投资者标准的股票屈指可数, “(格雷厄姆投资策略)在过去20到30年里一直奏效。因此,对于我们许多人来说,阿里巴巴目前的股价可能是十年一次的机会。”

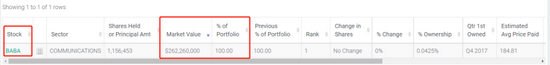

有意思的是,一家位于美国里士满的投资者公司TRG Investments,其截至二季度的资产管理组合中,“全仓”了阿里巴巴的美股ADR,持股量为115.65万股,约合1.84亿美元。

Seeking Alpha网站分析师Victor Dergunov对阿里的股价给出了颇为乐观的期望:预计阿里巴巴明年的盈利为11.80美元/股,即使股价仅为20倍的净收益倍数,股价也将达到236美元,这相当于未来一年半的回报率约为 40%。

他表示,而在更为乐观的情况下,如果让阿里巴巴在下一个财年末估值达到22倍,股价据目前将有55%的增幅潜力至260美元左右。“即便如此,与美国科技公司股票的估值相比,这仍将是一个非常便宜的价格。”

责编:林根