出品:浪头饮食

作者:王永

8月25日,顺鑫农业发布了半年报,公司上半年实现营收91.91亿元,同比下滑3.46%,是2016年来首次下滑。归母净利润则继去年中报及年报下滑之后,再次下滑了13%。

顺鑫农业的白酒业务疫情后已陷入停滞,目前来看,顺鑫农业面临着两重危机,一是产品升级不顺,寄予厚望的中档产品上半年下滑超17%,遭遇了滑铁卢;二是预期中的全国化没有出现。

今年以来顺鑫农业股价已跌去53%,以10元以下产品为基本盘的顺鑫农业还有未来吗?

增长停滞 上半年白酒销售收入仅增长1%

最令人担心的是,白酒销售的持续停滞!

上半年猪肉业务实现营收19.25亿元,同比减少了21.72%;其他业务营收7.3亿元,同比增长了22.58%。

主要收入来源的白酒业务实现营业收入 65.36 亿元,同比去年仅增加 1.09%。去年全年白酒收入减少了1.01%,今年上半年恢复情况仍不够理想。

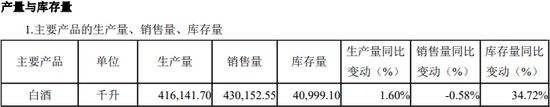

销量则在持续下滑,去年和今年上半年产量分别微增0.37%、1.6%;销量则分别减少3.84%、0.58%。

在主营业务持续停滞的情况下,毛利率及净利率持续下滑,相比去年同期,今年上半年毛利率下滑1.78个百分点至27.46%;净利率下滑0.58个百分点至5.26%。其中白酒业务毛利率下滑了0.14个百分点。

同样在下滑的还有吨价,2020年顺鑫农业白酒吨价为1.66万元/吨,今年上半年下滑到1.52万元/吨。这说明产品结构升级并没有取得实质进展。

上半年经营活动现金流净额大幅流出14.68亿元,几乎是去年同期的2倍。账面货币资金从上年同期71.97亿元减至69.76亿元,应收票据和应收账款则大增70%至4.95亿元。

产品升级失败 中高端产品大幅下滑

在销售停滞的状态下,上半年缩减了费用投放,销售费用和管理费用总额为8.78亿元,比上年同期减少了16%。如果维持上年的费用率,净利润下滑幅度还将扩大。

另一项拖累业绩的是原材料涨价,对于低端酒来说,原材料成本占比超过80%,是最大的成本支出。低端酒消费者对价格比较敏感,通过涨价转嫁成本上涨压力并不容易。

2021年上半年原材料在营业成本中的占比增至84%,去年全年为81%。今年2月,在部分白酒产品提价的公告中,顺鑫农业给出的涨价理由就是于当前白酒生产的主要原材料价格攀升,人工、物流成本不断上涨。公司对部分低价位的二锅头系列光瓶产品、桶装产品及含精品系列 在内的盒装酒产品进行提价,提价幅度在10%左右。

从上半年的吨价变化来看,提价的效果并不理想。

顺鑫农业的产品分高中低档三类。高档酒包含经典二锅头、白年牛栏山,售价在50元/500ML以上;中档酒售价在10元到50元之间,包含珍品;低档酒售价在10元以下,包含陈酿、传统二锅头。

上半年高档酒及中档酒营收分别下滑了1.96%和17.42%,只有低档酒增长了5.24%。目前高档和中档加起来占到白酒营收的24%,是公司产品升级的主要方向。其中的珍品陈酿系列为牛栏山近两年重点培育新品,在北京、长三角等部分核心市场投放,终端渠道的陈列、广宣费用也重点覆盖该产品,上半年超过17%的下滑幅度说明产品动销并不顺。

市场此前预测2020今年的疫情对低端白酒与高端白酒影响较小。不过对于顺鑫农业来说显然不是这样,疫情构成一个显著的分水岭,公司销售增长陷入停滞,疫情后迟迟未恢复。另一方面市场期待的全国化也进展不顺。

但并非所有低端酒表现均不如人意,山西汾酒的低端酒品牌玻汾近年来一路攻城拔寨,2020年收入已经达到40亿元,并且高增长还在持续,与牛栏山的颓势构成鲜明对比。

玻汾处在30元以上的价位带,正是牛栏山中档和高档产品所处的价位带,在这一价位带玻汾一直是强势玩家。

今年以来,顺鑫农业股价已跌去53%,目前市值仅238亿元,排倒数第七,仅高于老白干酒,低于口子窖。

全国化不顺,产品升级无进展的顺鑫农业还能突围吗?

三大炒股神器免费领取!数量有限,先到先得>>