近期市场连续调整,投资者情绪的天平开始转向悲观,

同时,市场甚至出现了一些罕见的标志性信号,比如——指数级别的跌破净资产:

01

恒生指数,破净!

8月16日-8月20日,恒生指数一周大跌10.54%,

8月20日,恒生指数市净率水平一度降至0.98倍,跌破净资产,

这个市净率水平位于2002年以来的1%分位水平,意味着恒生指数的市净率估值比2002年以来99%的时间都低。

由此可见,当前港股的“估值弹簧”已被压制到何等水平。

恒生指数市净率 PB 历史区间

● 数据来源:Bloomberg,兴业证券经济与金融研究院整理,2002/08-2021/08

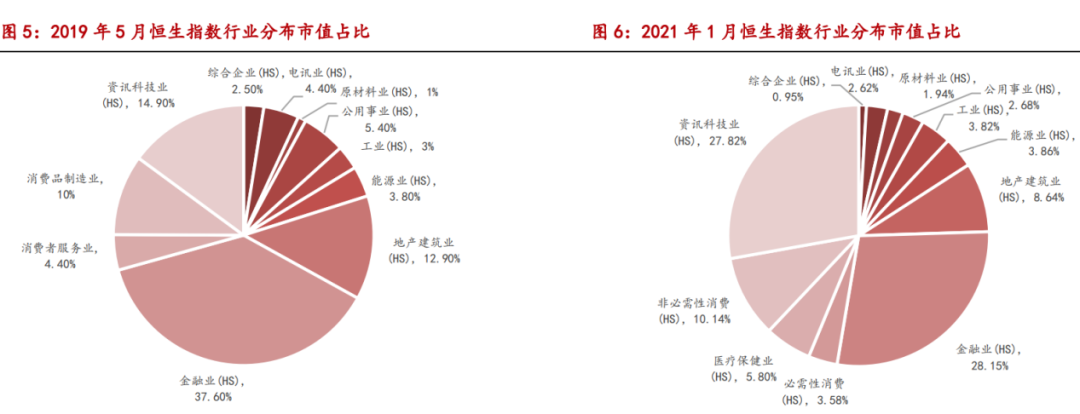

追溯过往,恒生指数有史以来有三次主要“破净”区间,

分别发生在1998年的亚洲金融危机、2016年初的A股熔断、2020年的港股持续下跌阶段。

需要特别留意的是,与过往三次明显不同,

前三次“破净”时,恒生指数还是以低估值、低市净率的金融板块为主要权重行业,

但近年来,随着港股市场及指数政策不断优化,港股新经济板块占比将不断提升。

恒生指数的消费、资讯科技、医药生物行业占比从19年的 29.3%提升至21年的47.3%,同时金融行业比例有了大幅下降,

这意味着,当前“破净”相比以往三次“破净”的信号意味或更加明显。

●资料来源:恒生指数公司官网,浙商证券研究所,2019.05-2021.01

02

A股这些板块也已跌入低估值区域

但更重要的是冰火分化!

和港股类似,经历了调整之后的A股也有很多板块已处于极低估值区间:

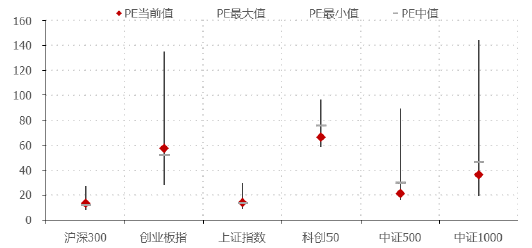

宽基指数方面,

中证500和中证1000的PE估值分位仍处于历史较低位置。

A股主要指数PE(TTM)

●数据来源:Wind,2010/01-2021/08

行业指数方面,

从PE(TTM)看,建筑装饰、 传媒、非银金融等行业当前PE处于历史较低分位。

A股一级行业PE(TTM)

●数据来源:Wind,2010/01-2021/08

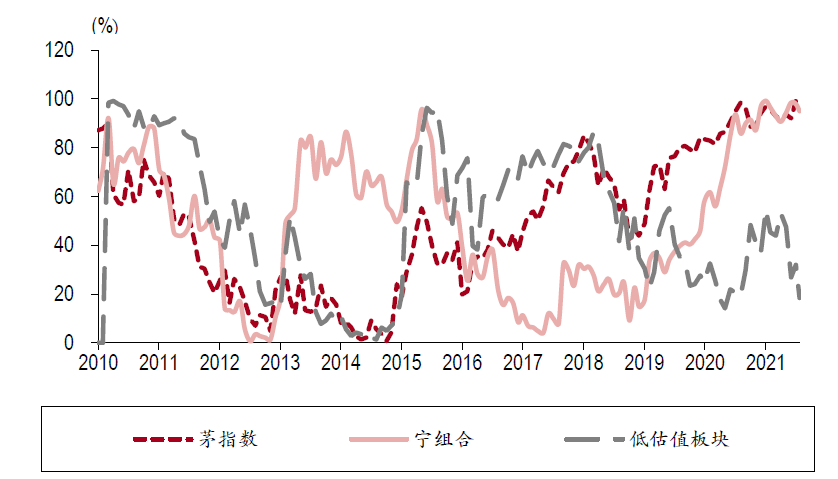

风格板块方面,

低估值、价值板块则处于历史低估值区间。

但同时,热门赛道的“茅指数”、“宁组合”处于历史高估值区间。

●图:WIND,中银证券

同一个市场,割裂的估值,截然不同的温度,一面像夏天,一面如寒冬。

当然,处于低估值的板块不一定意味着价值,

同时,高景气赛道当前的高估值未来或将逐步消化掉,

现在讨论估值分化是否已到“临界点”可能还为时尚早,

但如果趋势继续延续下去,估值的鸿沟终究会有收敛的一天。

对于个人而言,未雨绸缪,确实可以考虑起来。

03

以均衡策略穿越波动

“资产配置是投资市场上唯一的免费午餐”,根据马科维茨的投资组合理论,分散持有弱相关的资产,可以在不降低组合收益的前提下,有效平滑我们的持仓波动。

股债均衡方面,

我们以偏股混合型、偏债混合型基金指数为例,2004年以来相对上证指数的超额收益非常明显。特别是股票头寸暴露约30%-40%、债券资产占比较高的偏债混合基金,长期来看仅仅是牺牲部分相对激进的收益,却能大幅降低波动。

所以,股债均衡配比,被誉为震荡市“黄金搭档”。

长期看

偏债型基金兼顾高收益与低波动

● 数据来源:Wind,2004/01-2021/08,指数过往表现不预示未来,投资需谨慎

行业均衡方面,

在南方基金权益研究部总经理、南方均衡优选一年持有(A类013200)拟任基金经理茅炜看来,

“如果投资者无法做到坚定看好某个行业并能在短期忍受住波动,那么完全可以在不同行业适当分散和均衡投资……一方面不会错过将来更长周期上涨带来的收益,另一方面也能大幅改善投资体验。”

#本文关键词#

恒生指数/破净/估值弹簧

新经济板块/冰火分化/价值板块

估值割裂/资产配置/黄金搭档

#红包话题#

你怎么看当下股市的“估值割裂”?

截至8月24日12:00

小南将抽取一条走心留言

奉上18.88元心意红包