证券时报记者谭楚丹

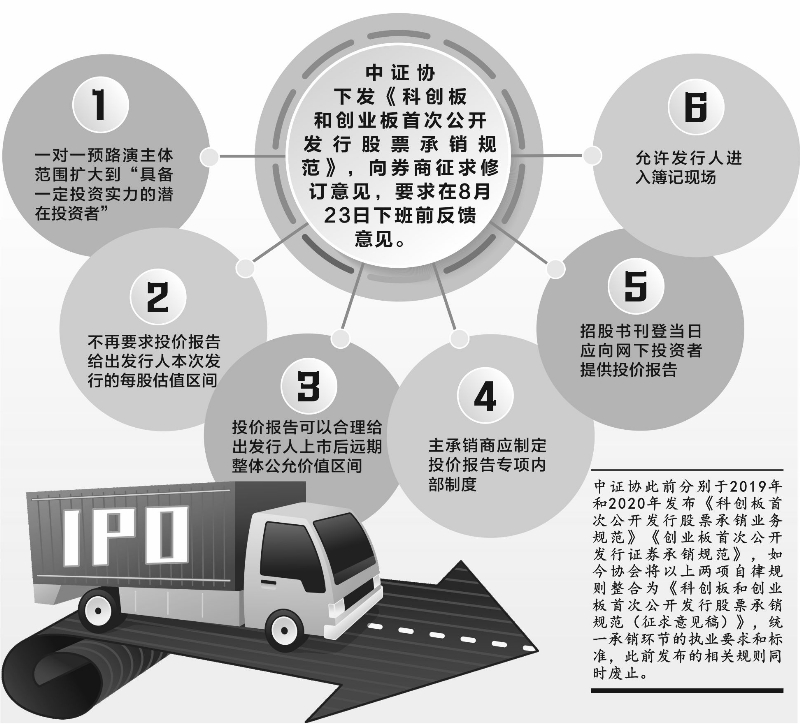

注册制新股承销环节迎来变化。近日,证券时报记者从投行人士处获悉,中证协就《科创板和创业板首次公开发行股票承销规范》向各家券商征求修订意见,要求券商在本周一下班前反馈意见。

根据意见稿,此次将一对一预路演主体范围扩大到“具备一定投资实力的潜在投资者”,以增进投资者对发行人的了解。考虑到发行人对自身股票的定价权,允许发行人进入簿记现场。中证协还规定主承销商每年定期对发行簿记工作及其是否存在违规进行自查自纠。

在投价报告方面,中证协不再要求投价报告给出发行人当次发行的每股估值区间,可以合理给出发行人上市后远期整体公允价值区间。另外,规定主承销商应当制定投资价值研究报告专项内部制度,并指定研究部门高级管理人员负责相关工作。

一对一预路演

主体范围扩大

证券时报记者了解到,中证协制定了《科创板和创业板首次公开发行股票承销规范(修订征求意见稿)》,近日就相关内容向全体券商征求意见。

中证协此前分别于2019年和2020年发布《科创板首次公开发行股票承销业务规范》《创业板首次公开发行证券承销规范》,如今将以上两项自律规则整合为《科创板和创业板首次公开发行股票承销规范(征求意见稿)》,统一承销环节的执业要求和标准,此前发布的相关规则将会同时废止。

证券时报记者注意到,根据征求意见稿,在路演推介安排上,中证协将一对一预路演的主体范围由“战略投资者”扩大为“具备一定投资实力的潜在投资者”,以增进投资者对发行人的了解,同时规定路演推介内容应当符合相关法律法规、监管规定及自律规则的要求。

对此,资深投行人士王骥跃在接受证券时报记者采访时表示,上述修订内容实际上是将预路演合法化了。他解释,在拿到批文之前,发行人和主承销商只可以对战略投资者一对一路演,但不可以面对参与网下询价的一般投资者。如今该规则修订了,允许向战投以外的潜在投资者一对一路演了。

中证协还表示,发行人和主承销商应当预留充裕时间并合理安排路演推介工作。开展证券分析师路演推介活动的,应当先于发行人管理层路演推介进行,帮助网下投资者更好地了解发行人基本面、行业可比公司、发行人盈利预测和估值情况。

允许发行人进簿记现场

上述新规另一大看点是中证协对簿记建档的有关要求进行调整。

中证协表示,考虑到发行人对自身股票的定价权,允许发行人进入簿记现场。

有业内人士表示,允许发行人进入簿记现场是不小的突破,但最终效果如何还有待观察。

监管强调,在簿记建档期间,除主承销商负责当次发行簿记建档的工作人员、合规人员、对当次网下发行进行见证的律师和发行人外,其他人员不得进入簿记场所。凡知悉投资者报价和定价信息的人员,不得对外泄露报价、定价信息,并应当向主承销商合规人员报备全部手机通讯号码。负责投资者咨询工作的工作人员也不得泄露报价、定价信息。

此次还新增规定,主承销商应当每年定期对发行簿记工作及其是否存在违规行为等情况进行自查自纠,对自查发现的问题和隐患及时整改。

不要求投价报告

给出新股估值区间

对于投资价值研究报告的相关要求,此次中证协也做出不少调整。

在程序方面,中证协规定采用询价方式确定发行价格的,主承销商应当于招股意向书刊登后的当日向网下投资者提供投资价值研究报告,给予网下投资者充分的决策时间。

同时,根据必要性原则和业务开展实践,不再要求所有主承销商撰写投资价值研究报告,仅对牵头主承销商提出相关要求。

在内容方面,中证协不再要求投资价值研究报告给出发行人本次发行的每股估值区间,可以合理给出发行人上市后远期整体公允价值区间。

提供发行人估值区间的,应当分别提供至少两种估值方法作为参考。据了解,投价报告应当列出所选用的每种估值方法的假设条件、主要参数及选择依据、主要测算过程。采用相对估值法的,估值分析应当按照充分提示风险的原则客观地列示相关行业市盈率、市净率、市销率等反映发行人所在行业特点的估值指标。采用绝对估值法的,主要估值计算过程应包含进入永续增长率之前现金流折现计算过程、参数及选择依据,展示详细的现金流折现预测和各变量之间的勾稽关系,加强论证的严谨性。

中证协还表示,强化投资价值研究报告质量控制、合规审查管理,规定主承销商应当制定投资价值研究报告专项内部制度,明确投资价值研究报告撰写要素、质量审核、合规审查等事项的细化标准,以及出具流程等要求,并指定研究部门高级管理人员负责相关工作。未经质量审核和合规审查,主承销商不得对网下投资者提供投资价值研究报告。

据了解,投价报告质量审核应当保持审慎原则,参照发行人细分行业、业务与商业模式、公司经营和财务特点等因素制定严格的投资价值研究报告审核标准,明确和细化发行人可比公司选择标准、盈利预测假设条件、估值方法、主要估值参数(包括但不限于折现率、永续增长率、加权平均资本成本)的选择依据。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>