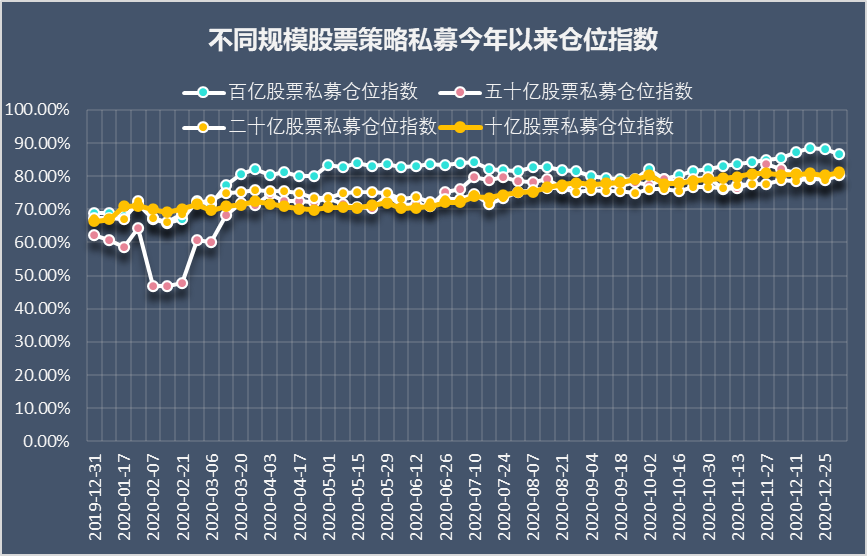

财联社(北京,记者 黎旅嘉)讯,得益于市场回暖,当前私募整体仓位相较此前也出现了明显的止跌回升态势。数据显示,截至8月6日,股票私募整体仓位指数为79.25%,环比加仓0.51个百分点,止住了此前连续3周减仓趋势。

但相较而言,百亿级加仓意愿私募却仍显不足。具体来看,百亿级私募最新仓位指数为82.63%,环比下降0.20个百分点。其中,70.70%的百亿级私募仓位超过8成,19.40%的百亿级私募仓位介于5-8成之间,仅1.97%的百亿级私募仓位低于2成。

业内人士表示,经历了7月份的震荡行情后,仓位的提高,反映出私募行业整体“做多”的态度。此外,私募7月备案产品数量创出今年以来月度新高也表明增量资金仍在持续涌入。展望后市,不少机构表示,对接下来的市场行情保持乐观,未来仍有较多结构性机会可以挖掘。

私募整体仓位提升

经历了7月份的震荡行情后,随着行情回暖私募整体情绪相较此前出现明显提升。

一方面,中基协日前发布的私募基金管理人登记及产品备案月报数据显示,尽管7月份股市出现明显回撤,私募基金管理人数量出现环比下降,但资金却在跑步入场,新备案私募基金数量环比增长16.54%,新备案规模更是高达1491.29亿元,环比增长55.10%。

另一方面,此前私募排排网发布的数据显示,股票私募仓位同样止跌回升。其中,仓位超过8成私募占比逾六成。

进一步而言,私募排排网组合大师数据显示,截至8月6日,股票私募整体仓位指数为79.25%,环比加仓0.51个百分点,止住了此前连续3周减仓趋势。其中,63.51%的股票私募仓位超过8成,21.42%的股票私募仓位介于5-8成之间,另有4.98%的股票私募仓位低于2成。

整体来看,五十亿级私募加仓力度最大,仅百亿私募依旧还在减仓。

其中,五十亿级、二十亿级、十亿级规模私募仓位依次为88.14%、76.88%和77.69%,环比均有所回升,其中五十亿级规模私募加仓力度最大,环比加仓2.14个百分点。

而百亿级私募依旧还在减仓,百亿级私募最新仓位指数为82.63%,环比下降0.20个百分点。具体来看,70.70%的百亿级私募仓位超过8成,19.40%的百亿级私募仓位介于5-8成之间,仅1.97%的百亿级私募仓位低于2成。

后市风格料切换

数据显示,截至8月初,国内百亿级私募数量已经达到89家,再创历史新高。与去年同期相比,百亿级私募数量增长75%。

业内人士表示,百亿级私募的成长路径划分几种类型:以淡水泉、星石投资为首的老牌私募,凭借的是长期业绩的优秀与投资的不断净化;以希瓦资产、石锋资产等为代表的新生代百亿级私募,以进取型风格在数以千计的私募管理人中取胜;而和谐汇一、宁泉资产的快速发展,则与核心人物的光环密不可分。

值得注意的是,就在不少私募迈过百亿大关的同时,也有重阳投资、于翼资产掉出百亿级规模。此外,头部私募的业绩也出现明显分化,背后持仓策略成为关键,那么站在当下,私募对于后市的整体判断又是如何呢?

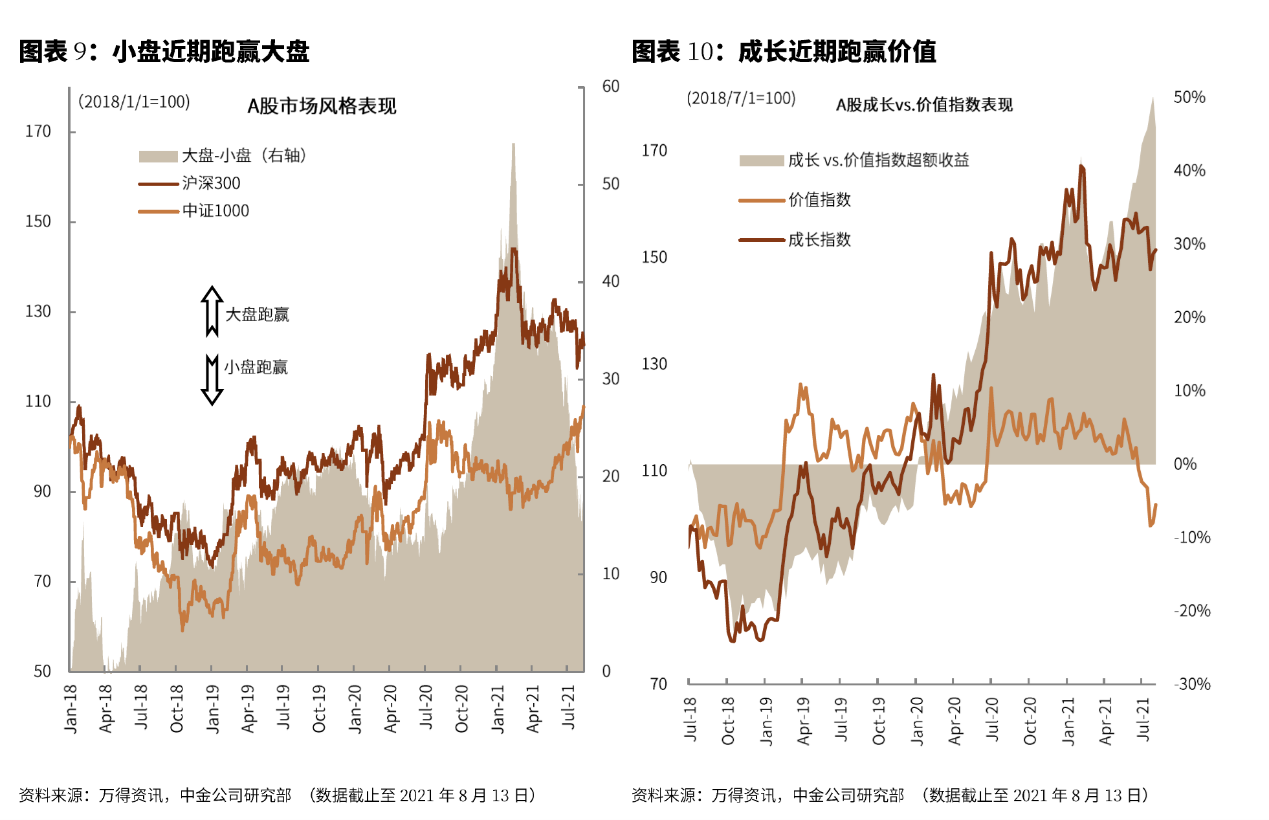

于翼投资表示,此前事件性因素引发的市场调整,侧面反映了较高的估值水平上的市场博弈情绪。中小市值公司整体估值具有优势,主要由于新能源和科技产业链存在溢出效应,以及核心资产的白马公司受制于暂未出现景气度拐点依旧难以有较快的估值修复和提升。

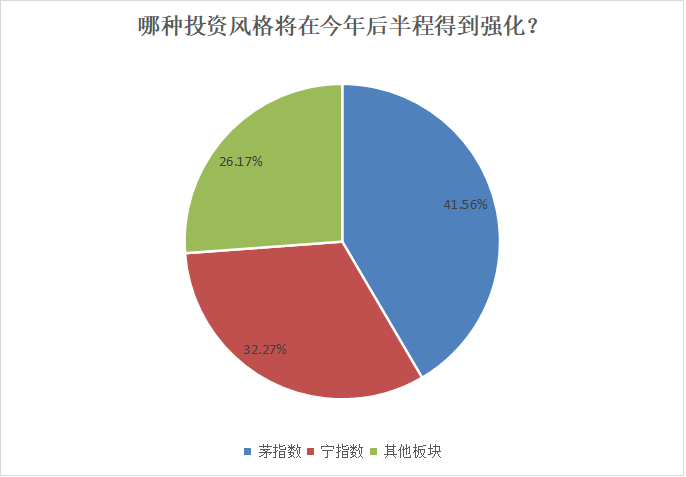

事实上,就风格演绎的角度出发,此前私募排排网的调查数据就显示,有41.56%的受访私募最为看好以“茅指数”为代表的价值风格在今年后半程投资中的表现。持有这一观点的私募认为,经过市场调整,“茅指数”的风险近期反而得到了一定的释放,当前的投资性价比远高于以“宁指数”代表的成长投资风格。

但也有32.27%受访私募当前仍表示看好后续“宁指数”投资风格的收益回报。比较典型的观点认为,成长行业的市场表现总是螺旋上升的,高估值、高波动是这一风格的投资常态,既然选择,就应该摒弃“追涨杀跌”的心态,后市仍然大有可为。

此外,还有26.17%的受访私募表示,以上两种风格都已经演绎到末端,他们更看好前段时间被杀跌的互联网科技等行业。

中阅资本总经理孙建波认为,市场的分歧事实上已达到高峰,虽然不排除赛道股继续狂飙的情况,但从近期市场表现来看,板块风险收益比显著上升,赚钱效应偏弱,盈利难度很大。“未来一段时间,赛道股可能不一定会跌多少,但也很难有7月那种整体表现;前期超跌的各类失落的蓝筹股,可能不一定会立即涨,但是很多已经调整到了中长期买入射程之内,以时间换空间,静待花开。”孙建波说。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>