在座全是投机客!恢复上市首日暴涨3倍,市值2000亿,长期无法分红的盐湖股份,香不香?

来源:市值风云

“

按规定,在未分配利润转正前公司将不得进行分红。

”

一、“盐湖提锂”概念龙头归来,引各路头部券商尽折腰

最近,资本市场最热的两件事莫过于8月10日“盐湖提锂”概念龙头盐湖股份(000792.SZ)重新上市,和8月13日宁德时代(300750.SZ)发布的582亿天量定增计划了。

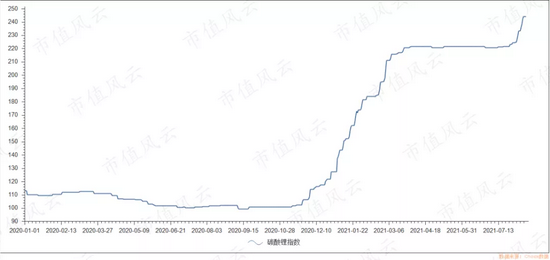

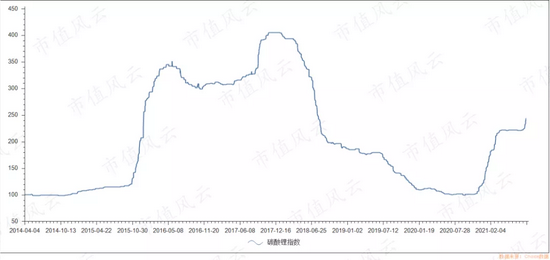

随着2021年以来新能源汽车行业的超预期增长,锂资源的供不应求状况愈加明显,截至目前,碳酸锂价格已较2020年涨超2倍。

(来源:Choice金融终端)

距离2020年8月定增200亿仅一年时间,动力电池龙头宁德时代又一次天量定增,率先开启锂离子电池大规模扩产,必将进一步提升锂资源的需求量。

虽然宁德时代等企业已成功研发出钠离子电池,但由于钠离子电池产业链还未形成、距离量产起码还有几年,且钠离子电池能量密度不及锂离子电池,仅能替代锂电池在低速电动车和储能领域的部分应用,未来几年锂资源需求不减。

锂资源供给主要来源于矿石提锂、云母提锂、黏土提锂和盐湖提锂,其中锂矿和云母扩产不易,黏土提锂技术不成熟,盐湖提锂以生产钾肥排放的老卤为原料,产能受限于钾肥行业的限制,行业增速有限。

未来几年锂资源行业供需格局将持续偏紧,价格维持高位概率较大。

作为“盐湖提锂”概念龙头、国内钾肥龙头的盐湖股份,正是在如此行情之下复盘上市的,上市首日开盘即大涨343.7%,截至收盘,公司股价收于35.90元/股,涨幅达306.11%,市值达到1950亿。

盐湖股份重新上市前至少四家券商给出“买入”评级,其中浙商证券和中信证券,分别给出的估值为1507亿和1800亿。

(来源:Choice金融终端)

也就是说,公司上市首日的市值就已经盖过了这两家券商给出的乐观估值。

连卖方分析师都居然偏保守了,还有王法吗,还有法律吗?

真是太刺激了,风云君已搬好小板凳坐等吃瓜。

二、披星戴帽+司法重整史

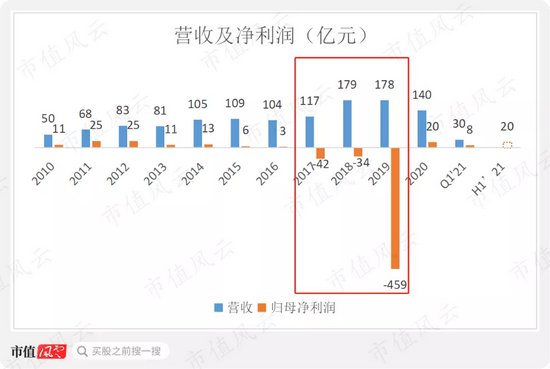

2017-19年,盐湖股份归母净利润分别为-42亿、-34亿和-459亿,其中2017为公司1997年上市以来首亏,2017和2018年连续亏损为公司迎来ST帽子。

2019年继续巨亏459亿,直接导致暂停上市。

2020年,公司实现归母净利润20亿,扭亏为盈,在暂停上市18个月后终于成功实现脱帽并重新上市。

2021年半年报业绩预增公告显示,公司归母净利润区间为20-22亿,已经达到了2020年全年利润。公司称主要受益于大宗商品价格上涨,公司主要产品氯化钾及碳酸锂产品价格上涨。

那么三年合计巨亏535亿后,公司是如何迅速实现扭亏为盈的呢?

答案是“长痛不如短痛”,进行司法重整,并剥离持续亏损资产。

这也是2019年公司巨亏的原因,其中一次性计提的资产减值损失和信用减值损失分别达210亿和397亿。

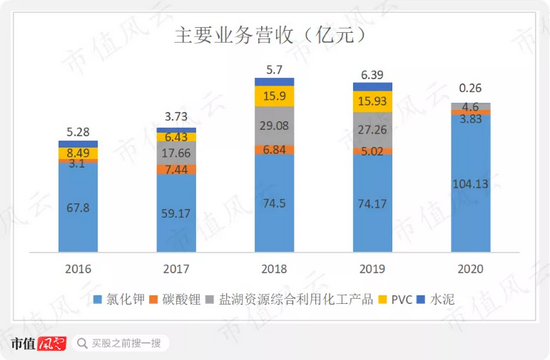

剥离不良资产后,2020年公司主要仅剩下优质资产氯化钾板块和碳酸锂板块。

也就是券商嘴里常说的涅槃重生、弃沙存金、轻装上阵、利空出尽是利好……

于是,不良资产——盐湖资源综合化工项目、PVC和水泥业务营收在2020年锐减,而公司净利润也由此扭亏为盈。

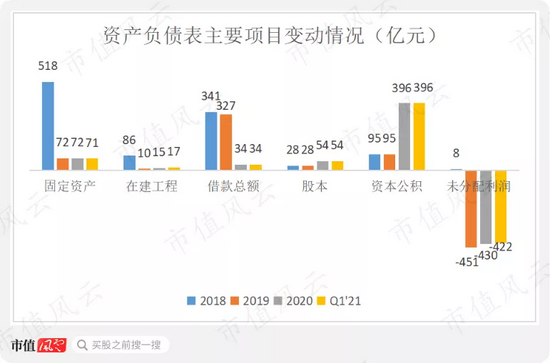

资产负债表项目中,固定资产和在建工程分别由2018年的518亿和86亿下降为2019年的72亿和10亿,共缩减了86%。

借款总额和财务费用也从2019年的327亿和15亿大幅下降为2020年的34亿和4亿。

这都表明了这些亏损项目的重资产属性,以及高度依赖银行有息借款融资的状况。

当然司法重整也有副作用。公司透支未分配利润进行资本公积转增资本,使公司未分配利润成为大额负数,2019年为-451亿,截至2021年一季度仍为-422亿。

按规定,在未分配利润转正前公司将不得进行分红。

一家矿业公司没有分红打底,投资风险可想而知。

也就是说,在未来很长时间内,投(tou)资(ji)者(zhe)只能寄希望于股价博弈来获取回报。

当然,这市场上也从来不缺乏狠人,把证券市场当作赌场也是大有人在,风云君表示看不懂,但是大受震撼。

三、剥离不良资产

盐湖股份的主要业务氯化钾依托青藏高原的察尔汗盐湖资源。

察尔汗盐湖是中国最大的可溶钾镁盐矿床,也是世界最大盐湖之一,其中氯化钾、氯化镁、氯化锂、氯化钠等储量,均居全国首位。

为了对盐湖的资源进行充分开发,公司投入重金投资建设盐湖资源综合开发利用项目。

该项目包括盐湖资源综合利用一期项目、盐湖资源综合利用二期项目及金属镁一体化项目、海纳PVC一体化项目、10万吨ADC发泡剂一体化项目、1万吨优质碳酸锂项目。

而事与愿违,这么多项目里仅碳酸锂项目顺利达产。

综合利用项目一二期、海纳PVC一体化、ADC一体化项目、金属镁一体化项目等部分装置因建设周期长、投资较大,生产成本一直高于市场平均水平。

且公司子公司盐湖镁业、海纳化工因产业链关联度高,能源供应受限,生产负荷一直较低,部分市场景气度高的产品未能量产以及部分生产事故因素导致一直未能达到预期盈利。

其中镁产业实际投入严重超出预算,仅金属镁一体化项目投入资金就由200亿元增至432亿元。

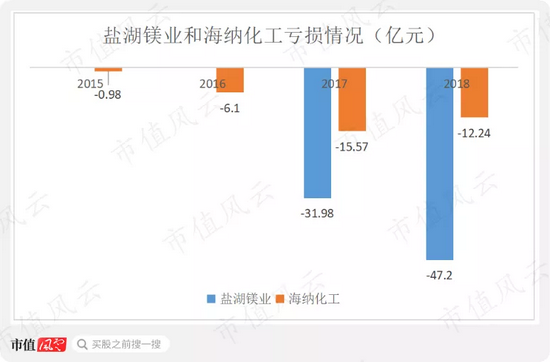

2017年和2018年,盐湖镁业分别亏损31.98亿和47.2亿,海纳化工亏损额也逐年加大,2017和18年分别亏损15.57亿和12.24亿,是公司整体亏损的主要来源。

2019年10月16日,盐湖镁业和海纳化工均由于不能清偿到期债务且资不抵债,被债权人申请破产重整。

公司通过司法重整,将盐湖股份化工分公司的固定资产、在建工程、无形资产、存货及所持对控股子公司盐湖镁业、海纳化工的全部股权、应收债权(上述三项资产合称“盐湖股份资产包”)进行剥离。

司法重整程序主要包括两部分:

1.将资产评估值为254.27亿的“盐湖股份资产包”以30亿对价受让于国资青海汇信资产管理有限责任公司。而这也实属无奈,因为在这之前该资产拍卖已遭遇5次流拍。

2.根据重整计划,以公司总股本27.86亿股为基数,按每10股转增9.5股的比例实施资本公积转增股本,共计转增26.47亿股股票,均为无限售条件流通股,由于转增股票不是分红行为,因此转增后股价不进行除权。

其中约0.71亿股由受让方汇信资产管理公司有偿受让,受让单价为8.41元/股,共计5.95亿,受让对价优先用于支付重整费用和清偿部分债务,但该款项目前尚未收到。

其余25.76亿股用于债转股,向债权人抵偿债务,每股抵债价格为13.10元,共计337.46亿,债权人主要为五大行的的青海分行,完成后各分行进入公司前十大股东。

原控股股东青海国投持股比例由27.03%下降为13.86%,仍为控股股东。目前青海国投持有的股份全部处于质押状态。

根据我国《商业银行法》第四十三条规定,商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,上述银行在盐湖股份复牌后按规定应该处置相关股权资产。

当然,过去的已经过去了,那么公司剩下的氯化钾和碳酸锂优质资产,到底有多优质呢?

四、氯化钾国内龙头

据百川资讯,2020年国内钾肥总产能在860万吨,排名第一和第二的盐湖股份和藏格控股(维权)(000408.SZ)产能分别为500万吨和200万吨,资源分别为察尔汗盐湖的西部和东部。

盐湖股份的产能利用率一直维持高位,其中2020年产量达到551.75万吨,占国内总产量的78%,是国内氯化钾产业绝对龙头。

但我国钾盐资源与其他国家相比,较为匮乏,对外依存度较高,其中2020年进口依赖度达55%。

国际钾肥市场由少数处于支配地位的企业所垄断,全球最大的钾肥生产企业加拿大钾肥公司(PotashCorp)产能超过1500万吨,美国美盛公司(Mosaic)、俄罗斯乌拉尔钾肥公司(Urakkali)和白俄罗斯钾肥公司(Belaruskali)的各自产能也在1000万吨左右。

国内钾肥价格除受国内市场供求影响和政府调控外,主要受到国际钾肥价格的影响。

在国际钾肥需求增长平稳可预期的基础上,国际钾肥价格随着国际寡头垄断厂商产量的变动而波动,能够很大程度上影响国内钾肥市场。

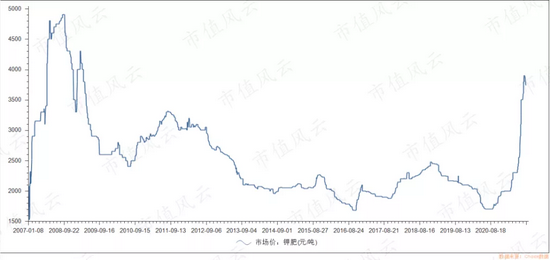

2021年下半年以来,受海外疫情及大宗商品价格上涨的影响,钾肥价格大幅上涨,达到2009年以来的高位。

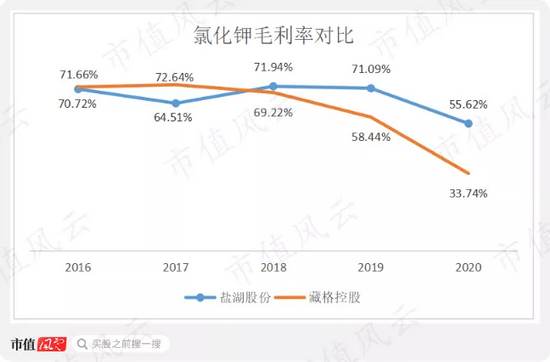

尽管2019-20年是在氯化钾低价区间,公司氯化钾毛利率也一直维持在55%以上的高水平,与藏格控股的差距也在逐渐加大,2019和2020年差距分别为12和22个百分点。

盐湖股份氯化钾毛利率较高,主要得益于其先进的卤水提钾生产工艺。

公司目前拥有5种氯化钾生产技术工艺,是目前世界上唯一掌握所有氯化钾加工技术的企业,能够根据原材料不同,采用不同工艺生产不同品位的氯化钾,最大限度的利用盐湖资源。

五、碳酸锂业绩受价格波动较大

据统计,截止2018年底,我国已探明锂资源储量700万吨左右,约占全球总储量的13.21%,位列全球第四,其中盐湖锂资源占全国资源储量的80%左右,盐湖提锂将成为我国锂资源开发的新趋势。

目前国内碳酸锂产能第一的赣锋锂业(002460.SZ)为矿石提锂,也在积极扩建盐湖提锂产能。

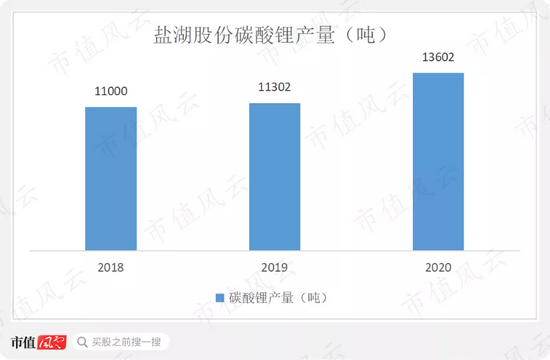

盐湖股份作为盐湖提锂概念龙头,控股子公司蓝科锂业目前拥有1万吨/年工业级碳酸锂产能,2018-20年,公司碳酸锂产量分别为11000吨、11302吨和13602吨。

2020年中国碳酸锂产量为17.08万吨,其中赣锋锂业设计产能为4.05万吨,实际产量为14639吨,盐湖股份产量属于第一梯队。

当前的盐湖提锂工艺中,已经用于工业生产并具有应用前景的有沉淀法、煅烧浸提法、吸附法、膜法、溶剂萃取法等。

察尔汗盐湖与国内大多数盐湖卤水都有一个共同的特点,即高镁锂比,提锂难度较大,蓝科锂业引进俄罗斯吸附剂技术,采用吸附—膜分离耦合提锂技术,于2017年达产,是较早突破盐湖提锂技术的企业。

按照盐湖股份钾肥每年500吨产量计算,每年排放的老卤中锂资源折合氯化锂为20-30万吨,一吨氯化锂可以生产一吨碳酸锂,为扩产提供了资源保障。

目前,蓝科锂业在建的2万吨电池级碳酸锂项目部分装置已投入试运行状态,2021年预计将全部投入运行;公司2017年与比亚迪成立合资公司,建设3万吨电池级碳酸锂项目。

公司称,成本依托盐湖资源和公司工业园区的公共设施,吸附盐湖提锂技术碳酸锂的生产成本相比同行有相对优势,适合大规模布局。

但2017以来,碳酸锂价格持续下行,碳酸锂指数从2017年末的400一度下降至2020年的100。

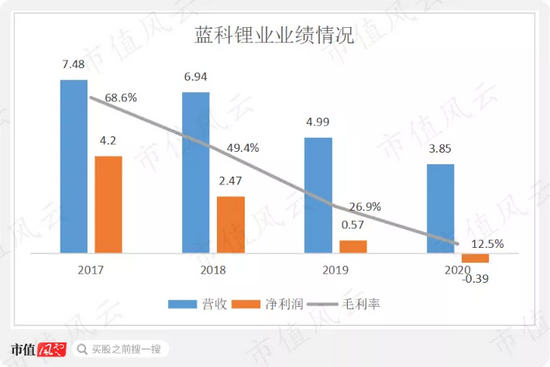

公司的碳酸锂业务毛利率也一路从2017年的68.6%下滑至2020年的12.5%。子公司蓝科锂业2020年的净利润更是变为负数。

可见公司的碳酸锂业绩更大程度上是依赖碳酸锂价格波动,而成本优势的助益较小。

结语

作为盐湖提锂概念龙头,盐湖股份司剥离不良资产、脱帽重新上市之际,正值盐湖提锂概念大热、锂资源价格大涨,由此获得资本市场炒作。

剥离不良资产后,公司剩下的优质资产中,氯化钾和碳酸锂业务均有较强的周期属性,业绩受价格波动影响较大。

其中氯化钾业务属于国内龙头,全面且先进的生产工艺使公司在氯化钾市场价格处于低位时也能保持55%以上的高水平,具有现金牛属性,称得上是真正的优质资产。

而碳酸锂业务就差点意思了。

其成本优势相对来说较弱,盈利能力更加依赖市场价格波动,在预期未来几年碳酸锂价格维持高位的前提下,公司碳酸锂已有产能和在建产能合计6万吨,产能规模较为领先。

当然,因为历史欠账,公司未来很长时间内不具备分红能力。

在这一前提下,风云君还是想提个醒儿:飙车时务必系好安全带。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>