8.9-8.13

债市焦点

1. 中国7月CPI同比上涨1%,预期0.8%,前值1.1%;7月PPI同比上涨9%,预期8.8%,前值8.8%。

2. 7月末,M2余额230.22万亿元,同比增长8.3%,增速比上月末低0.3个百分点;M1余额62.04万亿元,同比增长4.9%,增速比上月末低0.6个百分点。

3. 美国7月PPI同比升7.8%,预期升7.3%,前值升7.3%;环比升1%,预期升0.6%,前值升1%;美国7月核心PPI同比升6.2%,预期升5.6%,前值升5.6%;环比升1%,预期升0.5%,前值升1%。

债市走势回顾

债市走势回顾

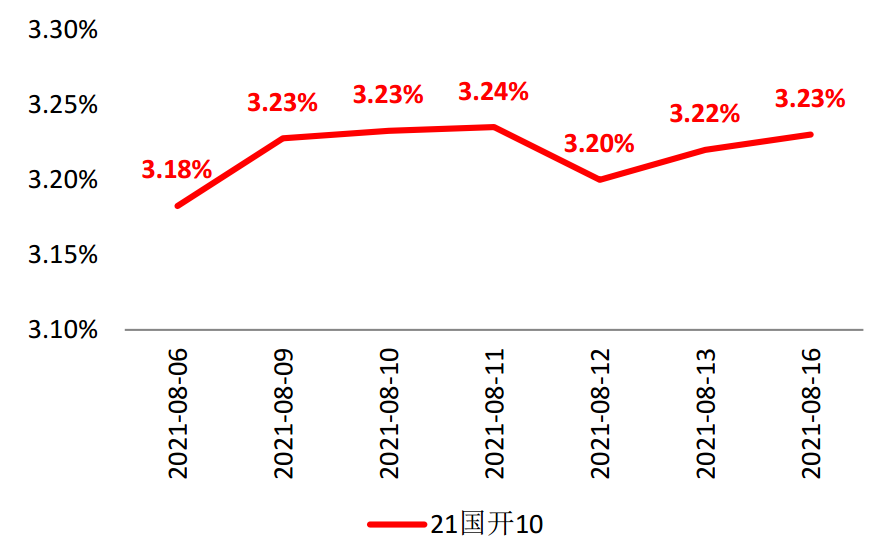

近期7月份经济数据陆续公布,制造业PMI降低,出口增速回落,社融投放下滑,工业、投资、消费增速均低于预期,但通胀维持高位,表观上仍为“滞涨”状态。债市在7月降准及7月末会议的推动下经过一轮快速下行,已经很大程度上price in了经济数据下行的预期,因而在近期经济数据披露时点,收益率并未进一步下行,而是呈现低位震荡状态。上周全周,中债国开1Y、3Y、5Y、10Y收益率均有所上行。

图1:国开债10Y现券收益率

单位:%数据来源:wind,截至2021.8.16

债市策略

1. 基本面方面,7月份各项统计数据至目前基本已披露完毕,其中制造业PMI降低,出口增速回落,社融投放规模下滑,工业、投资、消费增速均低于预期;对于7月各项数据明显转弱的原因,部分投资者将其归因于疫情与水灾,但反对的观点认为7月疫情造成的管控措施是在月末几天才开始加码,对全国统计数据的影响不至于如此明显;另一方面,7月国内通胀维持高位,经济表观上仍呈现“滞涨”状态。

2. 政策方面,8月份到期的7千亿MLF,已经得到续作6千亿,续作规模多于市场预期,对短期流动性利好;不过,由于当前1Y期MLF的利率2.95%比国股1Y期NCD收益率高了近30BP,意味着银行通过MLF融资是抬升了潜在的负债成本;考虑到今年后续4个月还有3万亿MLF将到期,若届时都按照8月份的模式续作,对于银行体系的负债成本也将是向上支撑的作用;目前市场对后续有进一步降准或MLF降息政策出台仍抱有期待。

3. 供给压力方面,8月以来地方债供给已经有所加速,但8月上旬由于到期量较大,因此尚未明显产生市场压力;但后续随着到期密度的降低,一级供给压力或将有所体现。

后市展望

“

利率债方面,后续半个月可能将进入信息真空期;虽然从中期看,债市面临的环境仍较友好,但短期看,短线内在利好数据暂时进入真空期后,不排除交易盘有锁定浮盈的操作并加大市场波动。

信用债方面,上周产业债和城投债的收益率及利差走势出现分化,中短票据收益率和利差上行为主,而城投债信用利差有所收窄,反映出当前时点下城投债仍是更受市场青睐的品种。但政策对于城投平台的结构性紧信用并没有转向迹象,此时不宜过多下沉资质。目前中高评级信用债信用利差已压缩至历史极低水平,利差保护空间不足。建议配置仍以稳健防风险为主,不宜过多拉长久期。

可转债方面,债券方面,收益率反弹,触发因素是7月份通胀数据超预期,特别是PPI同比超预期回升至年内第二次高点,对通胀高点已过这种观点产生一次性纠偏。另外,地方债供给压力开始变大,对资金面扰动预期也导致收益率的反弹。7月社融数据较弱,收益率短线下行后再度回升,反应了目前收益率继续下行的阻力较大。后续需要关注美国财政刺激方案对大宗商品的扰动、美联储或将在8月的Jackson Hole全球央行年会上正式释放Taper的详细信号。股市方面,在上周价值和成长齐舞之后,上周价值明显优于成长,反映出目前资金对于成长板块的恐高。前期主流赛道均有走弱迹象,其中半导体需求有拐点征兆。认为后续创业板仍有估值消化压力,建议将仓位切换至低(合理)估值价值标的。

”

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。