原标题券业“一哥”280亿配股方案明确!大股东现金全额认购,资管子和期货子获50亿扶持

中信证券280亿配股方案更多细节得以进一步明确。

8月17日中信证券发布新修订的配股预案,此次修订明确了第一大股东以现金方式全额认购可获配股份。

同时,修订稿还明确了“增加对子公司的投入”的具体情况,即加大对中信期货和筹备设立后的中信证券资产管理有限公司(暂定名)的投入,以增强子公司资本实力,丰富公司多元化收入,优化业务结构。

大股东承诺全额认购

8月17日中信证券发布配股预案修订说明。据了解,此次修订明确了配股的具体配售比例和数量。中信证券表示,此次A股配股以A股配股股权登记日收市后的股份总数为基数,按照每10股配售1.5股的比例向全体A股股东配售。配售股份不足1股的,按有关规定处理。

此次H股配股以H股配股股权登记日确定的全体合资格H股股东所持的股份总数为基数,按照每10股配售1.5股的比例向全体H股股东配售。A股和H股配股比例相同,配股价格经汇率调整后相同。

中信证券称,若以该公司截至2020年12月31日的总股本129.27亿股为基数测算,此次配售股份数量总计19.39亿股,其中A股配股股数为15.97亿股,H股配股股数为3.42亿股。

此次修订还明确了第一大股东中国中信有限公司以现金方式全额认购中信证券本次配股方案确定的可获配股份。

值得注意的是,今年上半年大股东已在增持中信证券。根据4月30日公告,中国中信有限公司及其一致行动人持有中信证券股份比例增加至17.47%,累计增持股份数已达到中信证券已发行股份的2%。

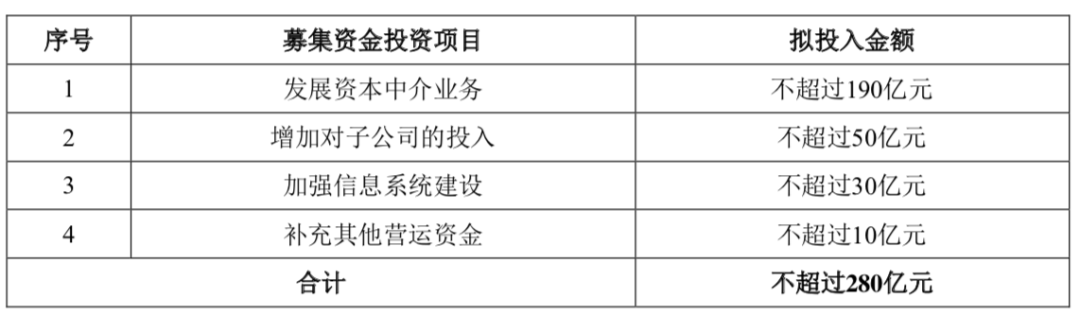

据了解,早在今年2月,中信证券就披露配股预案,计划募资不超过280亿用于发展资本中介业务、增加对子公司的投入、加强信息系统建设以及补充其他营运资金,其中将投入不超过190亿发展资本中介业务。

重点布局资管和期货

当天中信证券还披露对证监会对其反馈意见的回复。在证监会的问询下,中信证券补充说明了“增加子公司投入”的具体情况。

据了解,目前中信证券全资拥有中信证券国际、金石投资、中信证券投资、中信期货、中信证券(山东)、中信证券华南等一级子公司,控股华夏基金,并正在筹备设立全资资产管理子公司中信证券资产管理有限公司(暂定名)。

中信证券拟使用不超过50亿元增加对子公司的投入,具体是为筹备设立后的中信证券资产管理有限公司(暂定名)(以下简称“中信资管”)和中信期货提供资金支持。由此可看出,中信证券子公司将是未来重点发力的一个方向。

中信证券今年年初就计划成立全资资管子公司,以从事资管业务和公募基金业务,其中公募基金业务待《公开募集证券投资基金管理人监督管理办法》正式出台后方可申请。成立资管子公司的相关议案已经通过中信证券股东大会审议。根据议案,中信证券资产管理有限公司(暂定名)注册资本不超过人民币30亿元(含),其中初始注册资本人民币10亿元。

从近年来中信证券资管业务业绩表现来看,2018年-2020年期间,分别实现管理费收入17.36亿元、16.19亿元和24.08亿元,逐年增长;2018年12月31日、2019年12月31日和2020年12月31日,资管规模合计分别为1.34万亿元、1.39万亿元和1.37万亿元,总体资产管理规模趋于稳定。

中信证券表示,申请公募基金管理资格后,将以公募基金为载体打破机构业务落地瓶颈、扩展业务边界,为资产管理业务带来新的增长点。

在期货板块方面,中信期货是中信证券从事证券期货业务的全资子公司。2018年-2020年期间,中信期货分别实现营业收入23.71亿元、68.48亿元和80.90亿元,复合增长率为84.72%。实现净利润4.04亿元、4.14亿元和6.48亿元,复合增长率为26.65%。

2018年12月31日、2019年12月31日和2020年12月31日,中信期货总资产分别为353.19亿元、578.51亿元和902.29亿元,净资产分别为41.01亿元、65.31亿元和61.48亿元,规模均位居行业前列。

中信证券认为,为迎接期货创新业务的大发展,各大期货公司自2020年开始进入了新一轮补充净资本的竞备,中信期货作为期货行业第一梯队公司,补足净资本将有助于其在激烈的竞争中获取市场份额,扩大领先优势。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>