半导体行业的强周期性仍不能忽略,多数机构更看好功率半导体。

二季度以来,半导体板块成了全球资本市场追逐的宠儿,缺芯、涨价、疫情拉长上行周期等不断刺激市场做多情绪,向来周期性极强的半导体似乎开启了一波无尽的“超级周期”。

然而,国际投行摩根士丹利(下称“大摩”)发布了有关存储芯片的最新报告,题为“存储芯片——凛冬将至”(Memory – Winter Is Coming ),似乎给市场浇了一盆冷水。由于近期境内半导体板块陷入盘整,这更是引发了持不同看法的国内卖方、买方的激辩。

大摩并未否认半导体行业的景气程度和涨价趋势,但其也强调不可忽视该行业的强周期性。随着供应赶上需求,增速正接近峰值,大摩的周期指标自2019年以来首次从“周期中期”转向“周期后期”,从历史上看,这种阶段性变化意味着远期回报面临挑战,盈利增长预期可能逆转,估值收缩和市场仓位调整的可能性攀升。

存储芯片进入周期后段

目前整个芯片领域可以分为逻辑芯片、存储芯片、半导体代工三大块。存储芯片可简单分为闪存和内存,闪存包括NAND FLASH和NOR FLASH,内存主要为DRAM。这次大摩提及的主要是存储芯片领域。

如何理解存储芯片的作用?如果把执行一段完整的程序比喻成制造一个产品,存储芯片相当于仓库,而处理器相当于加工车间。目前存储芯片的厂商主要是韩国厂商。以DRAM芯片为例,三星、SK海力士2家巨无霸占了全球70%以上的DRAM内存市场,再加上美国美光,三大寡头垄断市场,集中度从2005年的61.9%迅速提升到2018年的95.5%。

为了解决自给率不足的问题,中国政府近些年加大了对存储芯片市场的扶持,目前国内的龙头企业主要有三家,一是长江存储,二是兆易创新与合肥合作的合肥长鑫,三是联电与福建省合作的福建晋华,由于起步较晚,三家企业目前仍然在追赶中,不过近两年来已经取得了不错的成绩。相比之下,逻辑芯片更为复杂,整个生态由美国占据主导,比如英特尔、英伟达等。

之所以此次大摩转向,也是因为在这一周期配置存储芯片的性价比似乎已经下降,这体现为周期出现拐点,以及盈利预测的调整幅度开始变化。

该机构认为,下一个周期性低迷的时间点将从2022年一季度开始,DRAM将在2022年基本保持供过于求的情况,并因库存增加而加剧;近期增长指标有所下降,而需求受到零部件供应的抑制;估值不再具有吸引力,从量化的角度来看,逢低买入不再有意义,因为大摩预计未来会有更好的进场点。

对此,凯思博(Keywise)中国投资经理徐涛近期也对记者表示,“一般芯片扩产周期就是12~18个月,从今年年初算,到明年中也就差不多了,但市场必然在明年初就会提前反应、获利了结。半导体景气度现在的确高,但不能忽视该行业的强周期性,现在即使疫情重燃,也很少会出现重复购买消费电子产品的情况。”

具体而言,大摩指出,DRAM的周期已经开始滚动。“最初我们认为,只要需求在第四季度保持强劲,价格就可能继续上涨。然而,尽管需求相对保持强劲,但近几周需求有所恶化,导致价格预期下降。初步迹象表明,在第三季度的谈判导致价格持续上涨,四季度的定价环境将更具挑战性,2022年就可能出现逆转。在投资操作中,这意味着投资存储芯片需要问的问题将从“收益潜力是什么?”转向“为什么我要在这个时期还继续持有DRAM,什么样的价格才是公允的?”

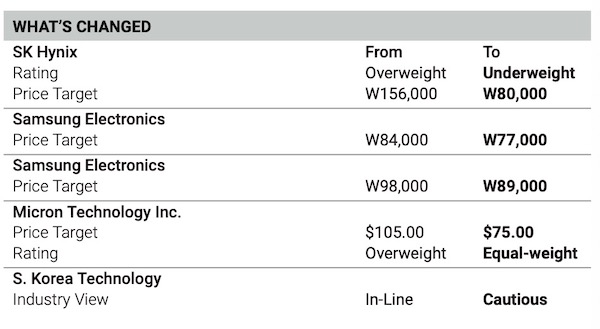

大摩目前正在调降盈利预测,以反映DRAM状况的恶化。该机构将海力士降级为“低配”,将美光、南亚科技和华邦从“超配”降级为“中性”,这一调整是处于对DRAM的周期轮动和估值的考量。

大摩将海力士的PB下调至1.2倍的历史底部水平,以此来体现未来盈利下修的风险;而之所以美光评级下降幅度较小,是因为该公司出现了结构性改善,因此下跌空间有限。该公司8月季报公布的业绩应该仍呈上升趋势,而且这种趋势可能持续到11月。但考虑到一些市场客户库存在增加,DRAM价格在过去两个季度上涨了35%,并预计到年底还将继续小幅上涨,这可能会导致明年出现更大幅度的下跌。假设DRAM价格在2月和5月的财报季中会出现高个位数的下跌,大摩将目标价价格从105美元下调至75美元。在股价下跌期间,市盈率往往压缩至10倍左右。

相比之下,大摩更青睐三星,认为高质量的公司将在周期下行时期更具防御性,盈利稳定性更强。在之前的市场调整中,三星的股价表现一直领先于其他存储芯片公司,

相对于DRAM,大摩对于NAND更为乐观,并保持超配 WDC(西部数据)。不过该机构也警告称,由于终端市场敞口相似,客户基础有所重叠,DRAM和NAND的周期几乎是同步的。

机构长期看好“国产替代”

虽然大摩评论的公司多是海外公司,但这似乎影响了近期国内市场的情绪,尤其是近期中国半导体板块处于持续回调阶段。

开源证券半导体分析师刘翔则对大摩的观点提出反驳,认为海外的情况并不能类推中国,且存储芯片和逻辑芯片的相关性并不强。

他提及,“我们把几大逻辑芯片代工厂的毛利率和DRAM、NAND价格的历史数据做过对比,发现这两者之间完全没有相关性。也就是说历史上DRAM和逻辑芯片景气度是独立不相关的,A股看空者的看空理由完全站不住脚。”

此外,在刘翔看来,半导体不能再被理解成为一个简单的周期性行业,而是实实在在的周期成长性行业。“全球低碳时代,新能源发电、储能、新能源汽车、云边智能终端等每年新增预1000G,这么简单估算下来对半导体的增量需求就达到万亿级甚至十万亿级元。世界半导体贸易统计组织(WSTS)预,2021年全球半导体产值5272亿美元,增长19.7%。这个行业怎么能简单理解为周期行业呢? ”

但接受记者采访的机构普遍看好中国半导体本土化的机会,但也表示这仍是一个长线的主题,短期仍需关注估值和行业的周期性,尤其是当前多数公司的估值都已经在100倍以上,远高于国际水平。

也有基金经理认为半导体行业中不同企业的分化也在加剧。一家香港私募机构的投资经理对记者表示,“我们仍不能忽视半导体的周期性,例如对于部分估值高企的半导体设备公司的确可能会稍趋谨慎。”

但他也表示,长期非常看好国产替代的前景,尤其是现金流、盈利能力更好、周期不太强的的功率半导体,“因为工业领域的赛道很长,现在国内的整车厂也愿意让国内的半导体企业去慢慢尝试,疫情更是让国内半导体生产商拿到了份额,只要做得不错,它们就可能永远成为供应商。”

刘翔此前在报告也提及,新能源汽车东风已至,功率半导体行业将深度受益。汽车电动化大势所趋,各国纷纷制定新能源汽车的发展规划,以纯电、油电混合为主要动力形式的新能源汽车进入快速发展期。在插混和纯电车型中,动力电池取代燃油成为能量储存形式,电动机成为了主要的动力输出来源,因此用于电能转换的功率半导体用量将得到显著提升。

据EVTank预测,至2025年,全球新能源汽车销量有望达到1200万辆。按照英飞凌数据,每辆新能源汽车(纯电及 插混)所用功率半导体价值量330美元计算,届时新能源车用功率半导体市场有望达到39.6亿美元,实现30.88%的年均复合增长率。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>