宏赫臻财行业巡礼个股初选系列

导读

本系列旨在为投资者从上至下优选沪港深上市公司,我们对(国际行业分类体系-GICS行业分类)中的每个细分子行业一一梳理,从上至下,根据具体行业特色筛选,为投资者排除企业,减少关注范围,最终优化自选股票池。(当前版本:4.1)

点击查看=>【

GICS四级行业细分关系结构图@2021/07

从上至下依次为:行业部门、行业组、行业和子行业。

本期巡礼GICS子行业:

信息技术-技术硬件与设备-电子设备、仪器和元件-电子元件

据iFind数据统计:当前时点该子行业涉及A股上市公司205家,港股上市公司35家;沪港深上市公司合计240家。同期美股,该子行业上市公司46家。

市值对比:沪港深上市公司市值均值是美股上市公司市值均值的65.7%。营收对比:沪港深上市公司营收均值是美股上市公司营收均值的40.5%。

我们对该子行业做了初步研究筛选,

最终经过三步筛选之后胜出公司【18】家。

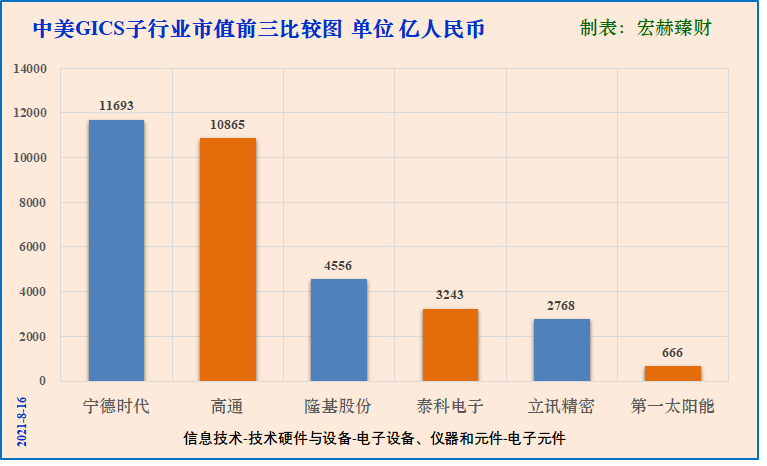

中国&美国主体公司市值Top3对比图

[注]:橘色为美国主体上市公司,蓝色为中国主体上市公司。

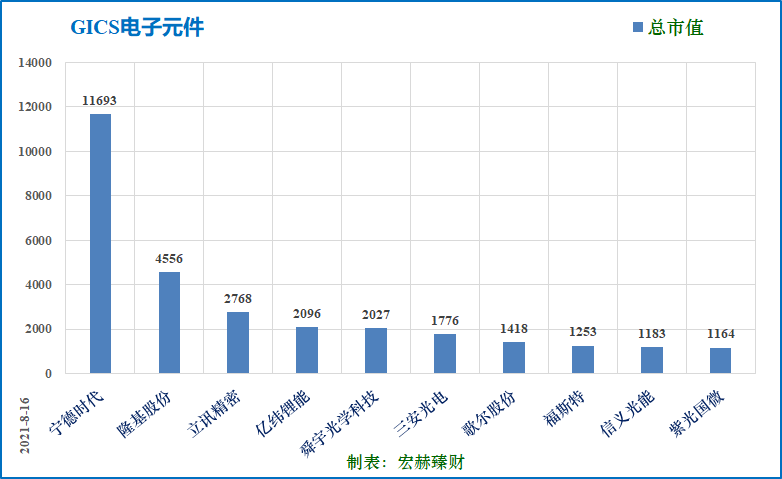

GICS细分子行业沪港深上市公司总市值TOP10

当前市值前三:宁德时代11693亿,隆基股份4556亿,立讯精密2468亿人民币。

美股市值前三:高通10865亿、泰科电子3243亿、第一太阳能666亿人民币。

美股市值均值:401.4亿人民币

中股市值均值:263.7亿人民币

市值均值:中股/美股=【65.7%】

数据日期:21/08/16,单位:人民币,下同

1

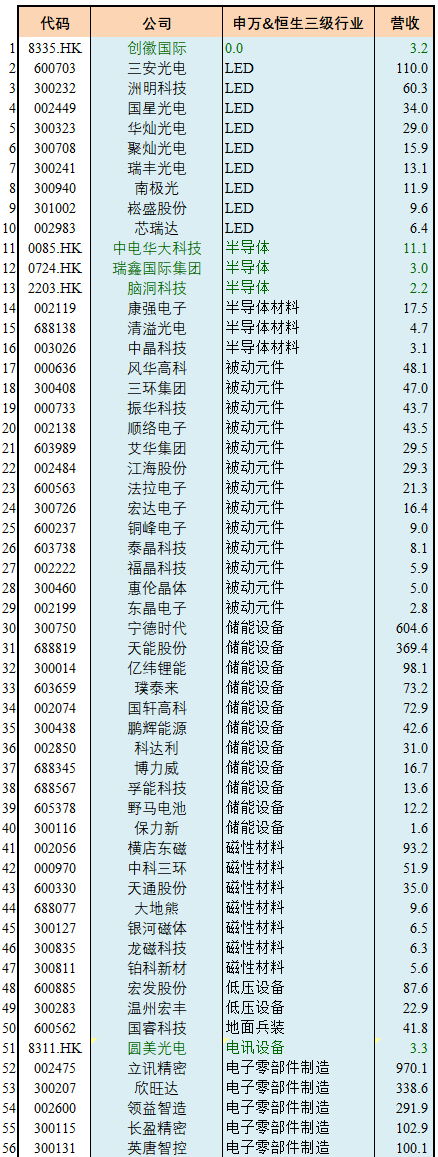

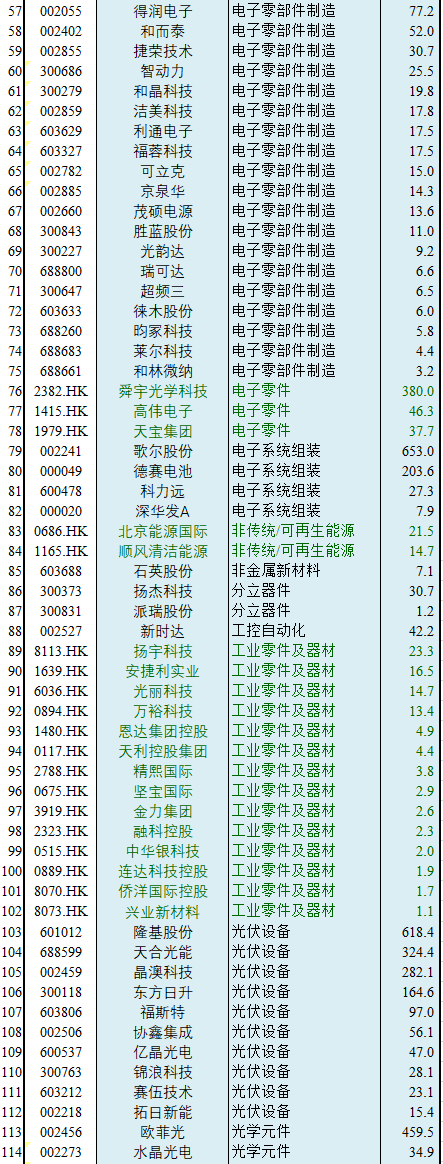

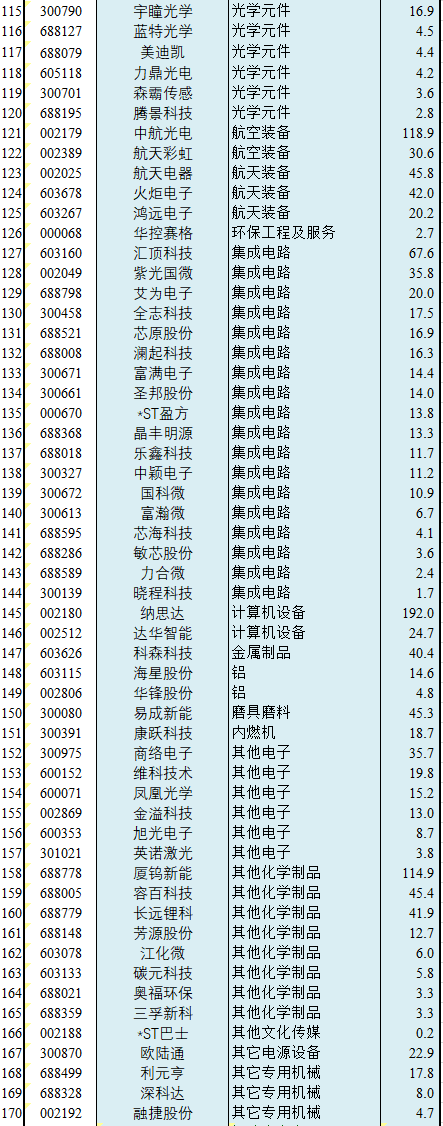

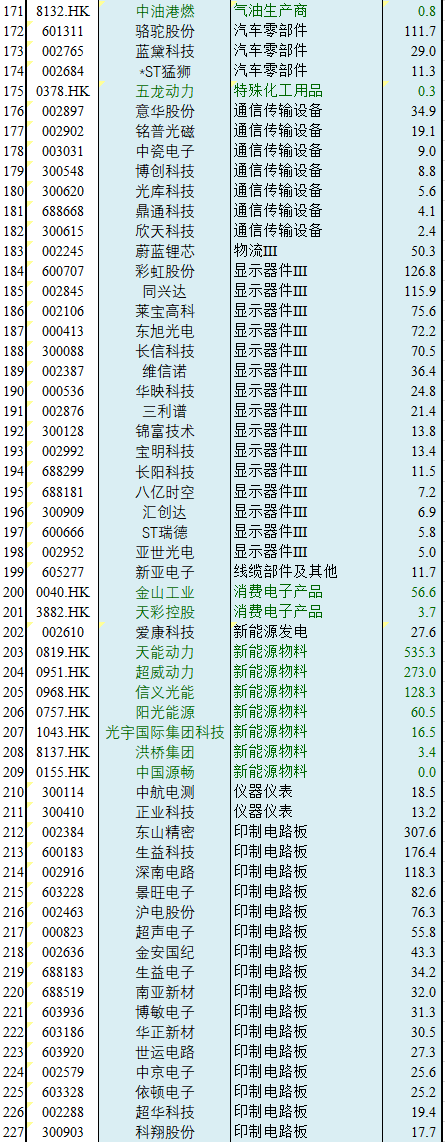

营收规模

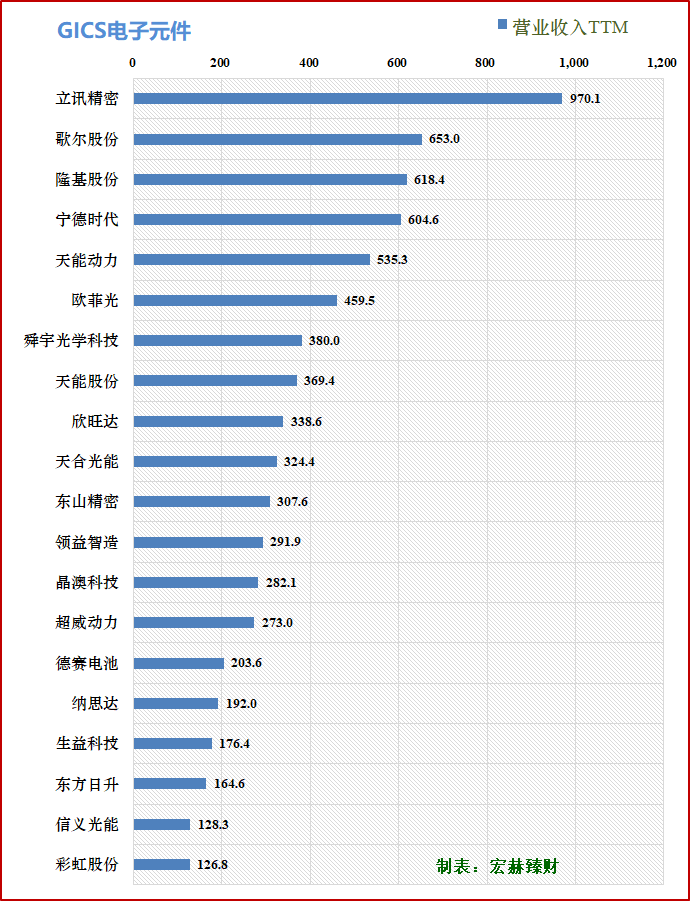

细分行业公司营业收入总排名TOP20

(单位:亿人民币,下同)

同在AH上市公司保留A股,子母公司上市都保留。

中股营收TOP3为:立讯精密970.1亿、歌尔股份653.0亿、隆基股份618.4亿人民币。

美股营收前三:高通2111.7亿、泰科电子931.3亿、晶科能源345.9亿人民币

美股营收均值:131.5亿人民币

中股营收均值:53.3亿人民币

营收均值:中股/美股=【40.5%】

注:单个公司研究请查看我们的【上市公司价值评级】专栏

细分行业公司主营首位产品收入降序

(数据为TTM值)

排序按照申万和恒生细分行业升序+营收降序

要关注申万和恒生细分行业相似公司的收入规模。

2

利润规模

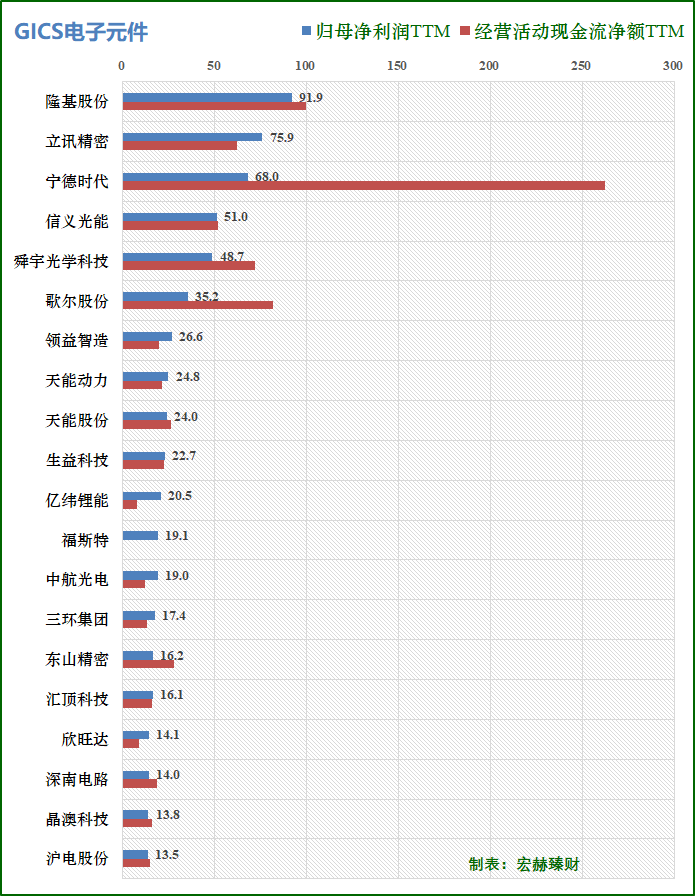

归母净利润总排名TOP20

净利润Top3:隆基股份91.9亿,立讯精密75.9亿,宁德时代68.0亿人民币。

净利润中位数:1.17亿

营业利润含金量TOP20

说明:营业利润含金量是指生产经营活动产生的现金流量净额与营业利润的比值。该指标越大,表明销售回款能力越强,成本费用低,财务压力小。取值为上年度年报和近四季滚动之均值。即蓝柱覆盖红柱越多越好。

240家公司中位数值为0.76,优秀线上公司占比【49%】。

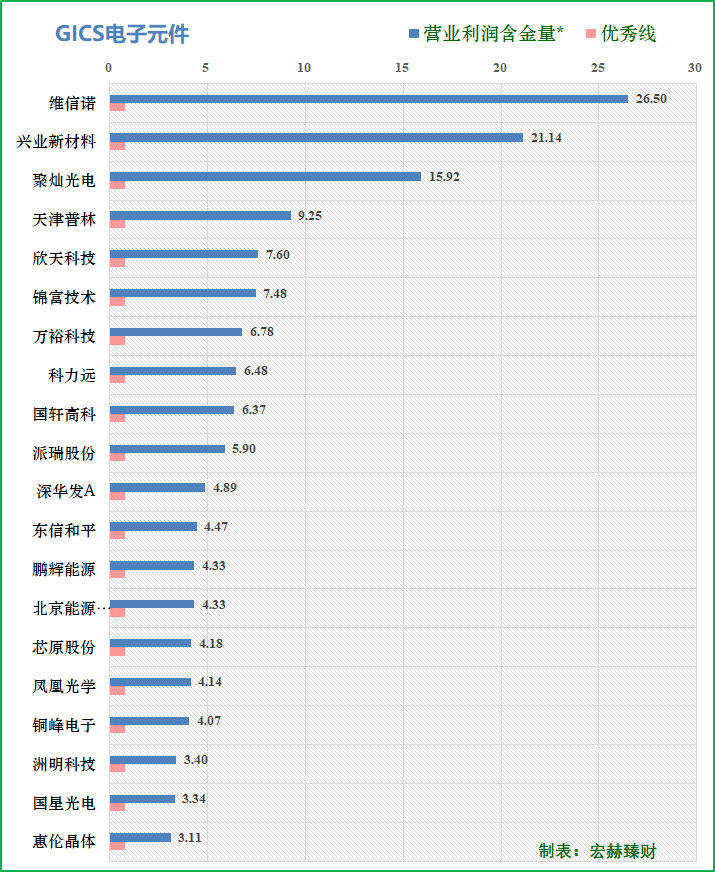

行业营收规模分段统计表

从营收绝对值看该细分行业在社会结构中的状态。

截止2021年2季度末,沪港深500指数(剔除重复公司):

营业收入TTM中位数:231.9亿;前1/3为549.1亿;前1/5为:1032.4亿。

归母净利润TTM中位数:31.2亿;前1/3为:60.2亿;前1/5为:106.1亿。

3

盈利能力

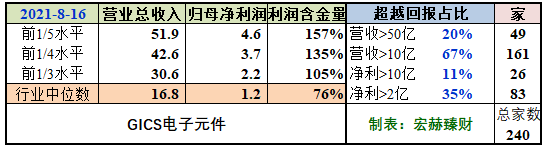

细分行业-盈利能力-毛利率Top20

毛利率前1/3水平:29.9%;毛利率中位数:23.4%。

毛利率三强:北京能源国际、澜起科技、宏达电子

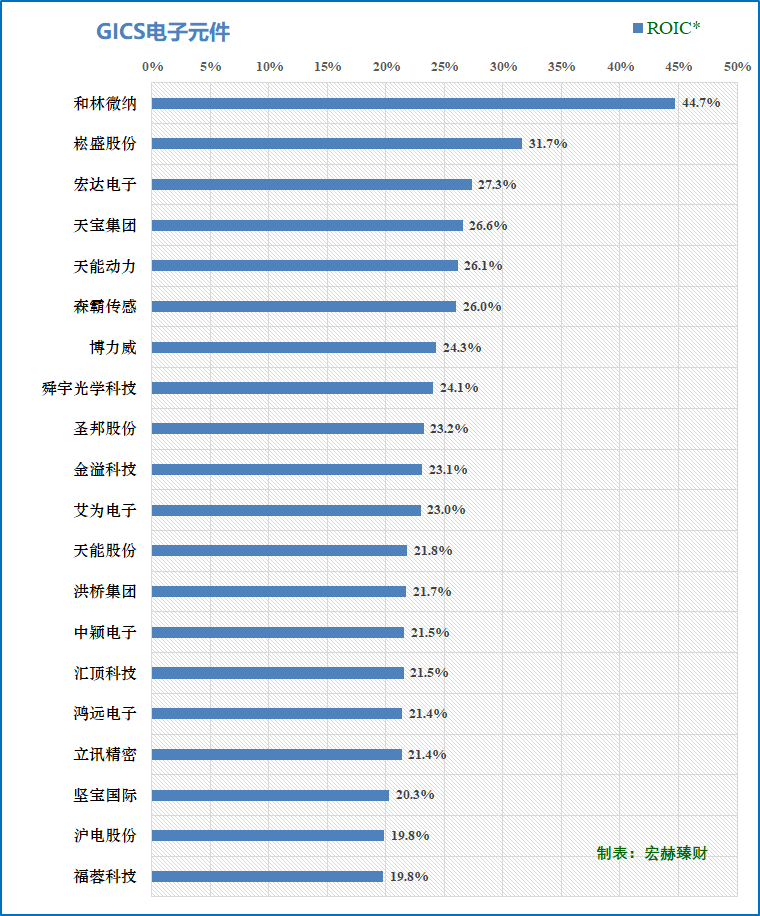

细分行业-盈利能力-ROIC*Top20

ROIC*取值为2020年报和近四季度TTM值的均值,剔除正负100%+值。

ROIC*中位数:6..4%。前三名:和林微纳、崧胜股份、宏达电子

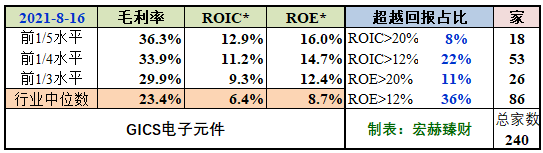

行业盈利水平分区间一览

前1/3水平毛利率【29.9%】

前1/3水平投入资本回报率 ROIC【9.3%】

前1/3水平净资产收益率 ROE【12.4%】

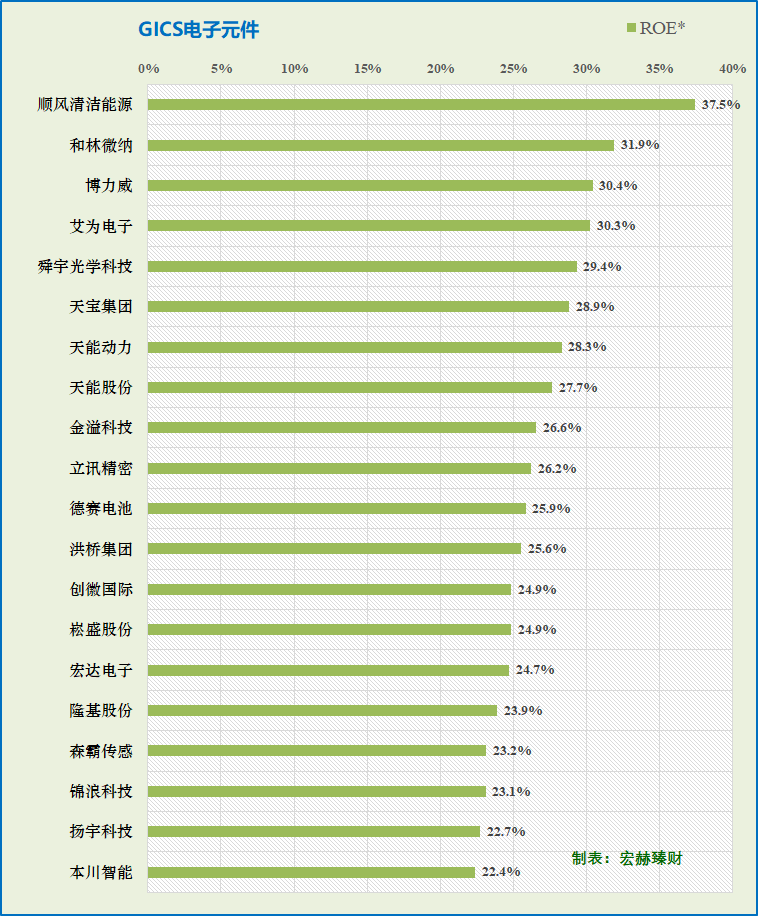

细分行业-盈利能力-ROE* Top20

ROE*取值为2020年报和近四季度TTM值的均值。剔除正负100%+值

ROE中位数:8.7%。前三名:顺丰清洁能源、和林微纳、博力威

4

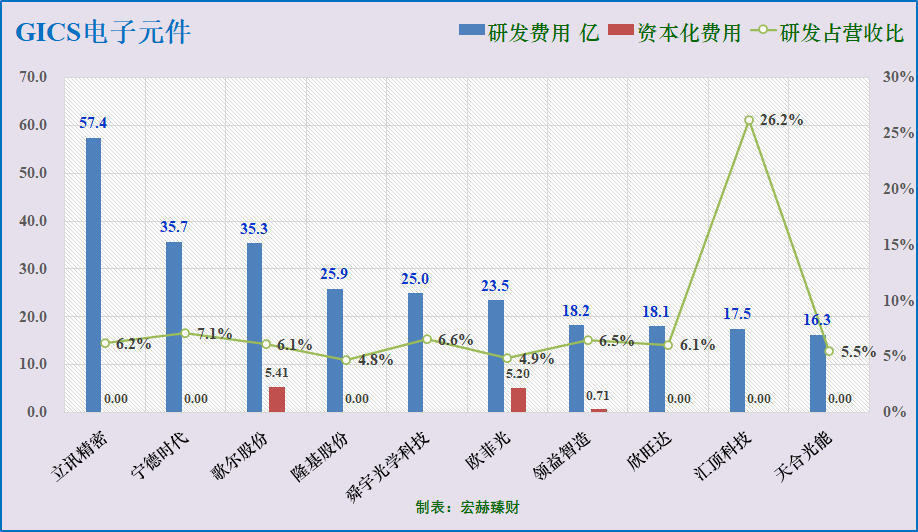

研发投入一览

研发投入TOP10

注:研发费用值A股更新至20-12-31;港股当前为20-12-31。按研发费用总额降序。

研发投入三甲:立讯精密57.4亿、宁德时代35.7亿、歌尔股份35.3亿。

5

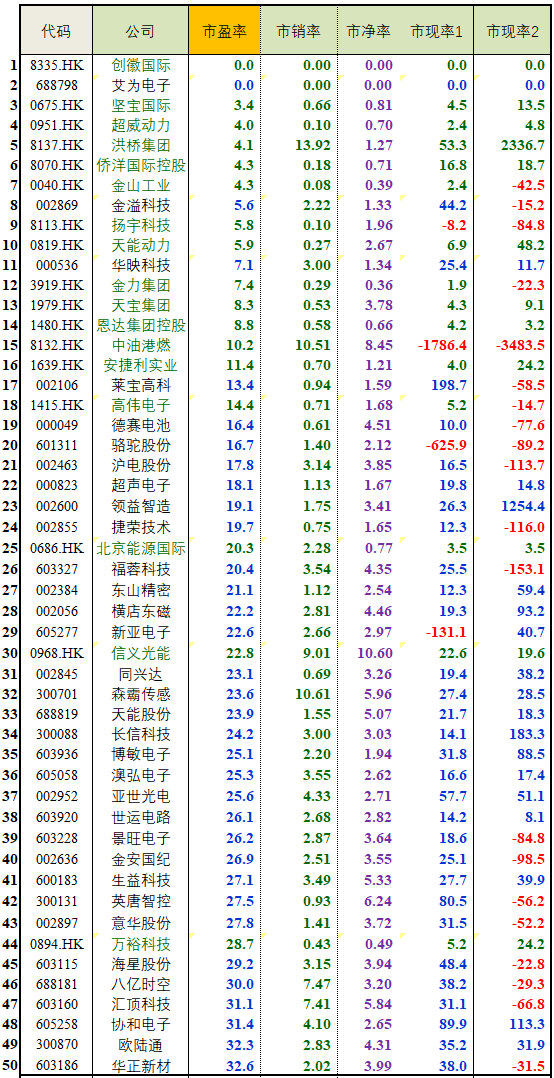

价格乘数估值一览表(市盈率排序)

市盈率升序表Top50

注1:按市盈率升序排序,已剔除负值及市盈率>120倍公司;各比率均为TTM值;市现率1:总市值/经营活动现金流入额,市现率2:总市值/经营活动现金净流量。

注2:市盈率高低不一定直接等于综合估值高低。越低的市盈率往往存在着价值陷阱,较高的市盈率往往隐含着成长的基因,但太高的市盈率往往透支未来,而对高低之间的权衡是投资的艺术。

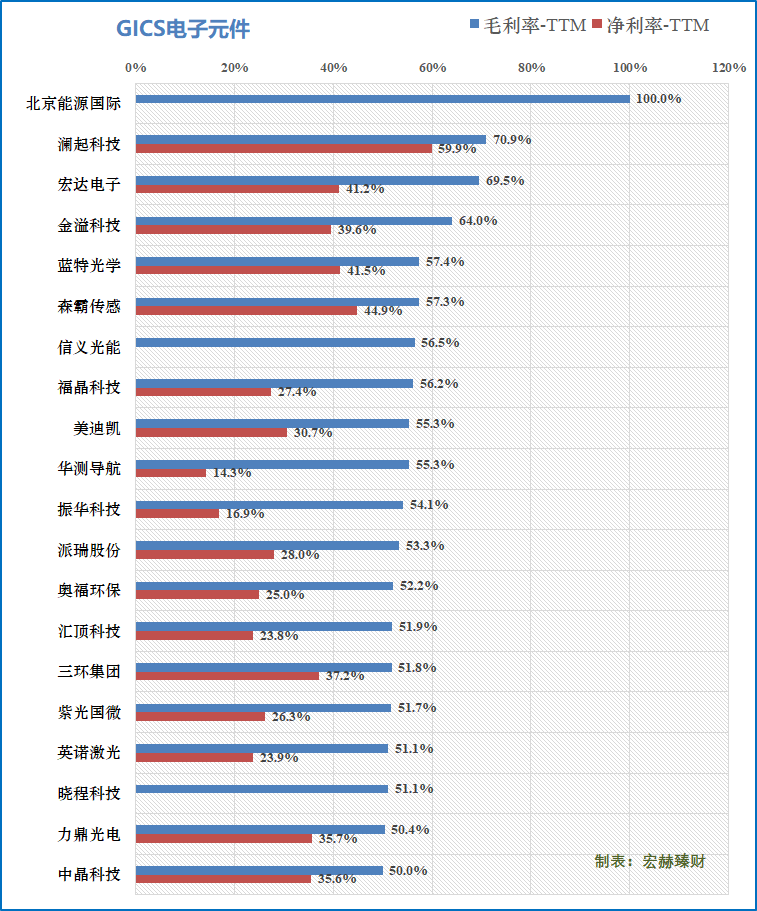

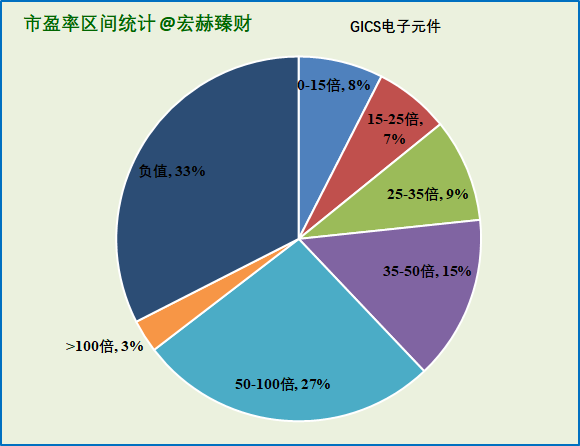

当前市盈率区间

注:当前市场代表中证沪港深综合指数的市盈率为【14.03】倍。

该行业33%企业盈利为负。35倍以上占比45%;35倍以下占比24%。

该行业估

值较高,处于溢价阶段。

宏赫细分行业量化选股三步骤

6宏赫量化选股三步骤:

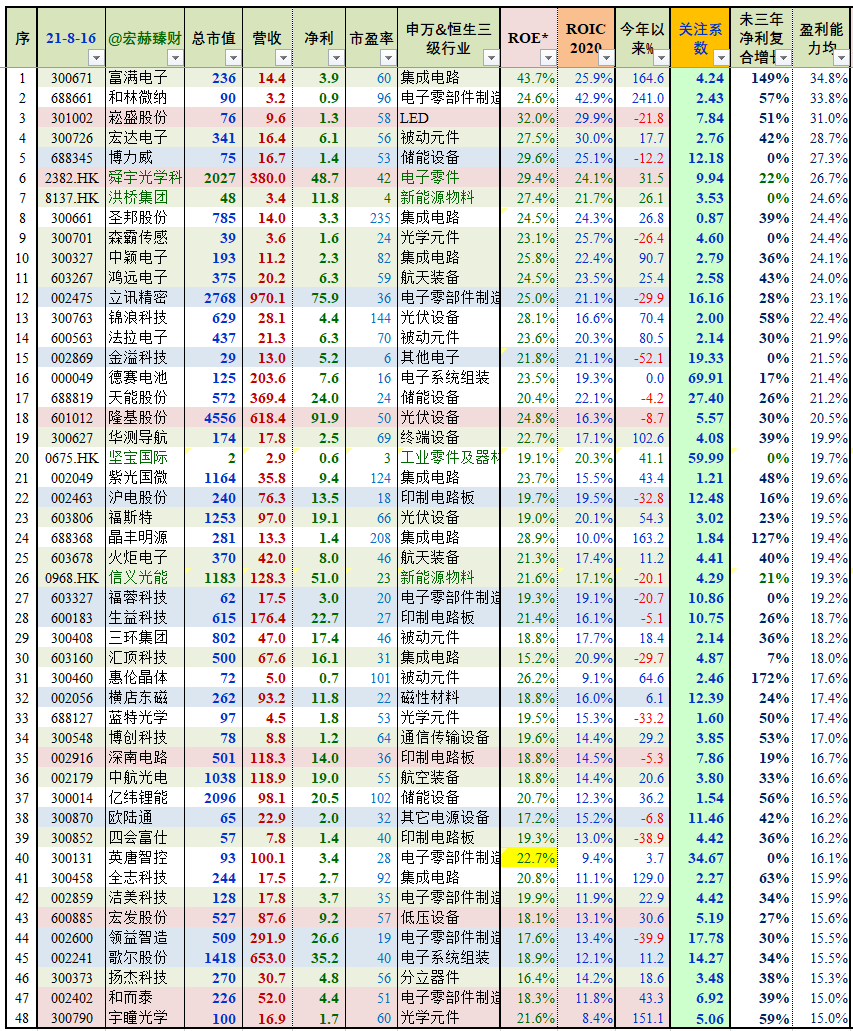

初筛选1:ROE+宏赫关注系数初选

宏赫量化选公司步骤1:上述240家企业剔除未来三年机构一致预期ROE总均值小于15%的企业(港股采用roe-ttm);然后按照宏赫关注系数降序排列如下(并剔除关注系数异常值的公司),初选1胜出公司【94】家。

说明:排序按照宏赫臻财原创之关注系数排名,建议优先研究关注系数为5以上的个股,但此系数不构成投资建议。且不一定是越大越好。整体上看,5分以下居多说明该细分行业整体偏高估,资本市场喜欢给予溢价,5分以上居多,说明该细分行业整体偏低估,资本市场往往给予溢价性不强。(建议优先关注次序:①5-10分;②2.5-5分;③10-20分;④其他,回避两头极端值)

宏赫GICS细分行业院试名单

(按关注系数得分降序)

关注系数测评日期:21/08/16;关注系数参考价值只和当前时点相关。

若间隔久远,请定制【宏赫行业优选】(联系微信号:honghe918)

后台输入“关注系数”提取详细介绍。

[注]:5-10分公司用红色底纹标出,意味着用宏赫关注系数模型选出的当前推文时点的优先关注(请注意这四个字,还需对其深度研究,或参看我们上市公司价值评级专栏是否有覆盖研究的公司。)

初筛选2:双R盈利能力指标复选(ROE+ROIC)

巴菲特说:如果投资能简化为一个指标的话就看ROE。”芒格说:“长期持有的收益约等于公司的ROE。”

帕特多尔西说:“拥有持续较高ROIC的企业如皇冠上的明珠,要占据你投资组合的重要位置。”

宏赫臻财根据行业特性在初选1的基础上,取(未来3年机构一致预期ROE均值和当前时点ROIC)两指标均值大于15%的公司,并按照盈利能力排序如下,共计【48】家。(同时剔除了指标异常值)

宏赫GICS细分行业乡试名单

(按盈利能力均值降序)

注:市值、营收规模过小公司请谨慎对待。有些新股没有ROIC数据。若时效久远,请联系honghe918微信定制最新时点表格。新股要注重盈利能力是否在融资后可持续。

有行业近两年持续溢价高估,若无宏赫关注系数第一关注度和第二关注度公司。需注意风险。

初筛选3:十分钟测试指标+细分行业特色指标复选

在初选2的基础上,结合该行业特点,再结合宏赫臻财【甄选上市公司的十分钟测试】一文中提到的财务指标筛选考量方案综合筛选;

另外随着科创板、创业板的注册制改革实施越来越多的创新企业上市,它们的财务指标前期都是非常规的,在前面两轮按照盈利能力量化初选过程中容易被遗漏,我们会在初选3中将其复活;最终:

……

……

……

三步筛选后最终胜出公司【18】家。

GICS、申万各细分行业公司筛选