来源:资事堂

作者|顾铭

私募机构与客户的沟通,是一种机制,也是一门艺术,但近期有点像“行为艺术”。

过去几周内,客户美誉度最高的百亿以上的私募机构就和客户们“微妙”好几把。

有的百亿基金经理怒斥投资者“干预投资”,让客户“闭嘴”、有的私募大佬直接给出“不给穷人道歉”的表态;有的持有人则直接“怒怼”明星基金经理,让他早点“休息”。

与此同时,顶级机构们也加强了对客户的“沟通”和“维护”,不少明星机构甩出“小作文”,和投资者“倾谈”。

但有些文字和立场包括案例,读来委实让人觉得费思量。

01

畅谈理念派

趣时投资是上海一家新晋的百亿私募,创始人章秀奇创立私募前曾任职上投摩根的专户投资部。

过去两年,这家机构业绩直线上升,但投研团队在规模扩至百亿时,一度出现异动。

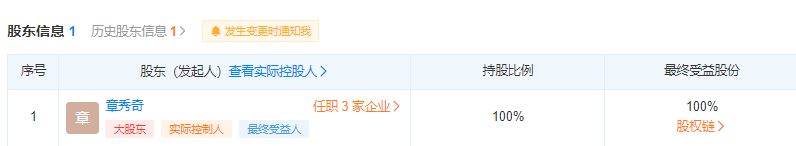

据天眼查,趣时投资股权结构中,章秀奇持股比例达100%。这与诸多私募管理规模扩大后,开始建立员工持股计划的治理模式不同。

近日,章秀奇向持有人发了一篇《客户利益为先》的沟通信,文中着重指出:

世界上有三种原则处理“客户、员工和股东”三者的关系,第一种原则是“以客户利益为先”(比如亚马逊);第二种原则是信奉“以员工利益为先”(比如星巴克);更多的公司是奉行第三种原则,即“以股东利益最大化”为原则(比如苹果)

他同时表示:我们(趣时资产)成立之初就确定了“以客户利益为先”作为我们的第一原则。

不过,他文中着重详述的亚马逊案例,读来让人颇为震惊。

号称“地球上最以客户为中心”的亚马逊公司,就高度重视客户体验,想方设法降低成本,提高客户满意度,相应地,员工的工资待遇就相形见绌了,不仅低于头部IT行业平均水平,而且据说办公环境极其简陋,很多办公桌椅是用废弃的纸箱做的。

亚马逊奉行这个原则应该跟贝索斯个人喜恶无关,他自己名下的房产遍布美国各地,还曾豪掷1.65亿美元买下了比弗利山庄的超级豪宅送给女友,亚马逊之所以强调这点,我们认为与电商行业追求极致性价比有很大的关系,无独有偶,同为电商的阿里巴巴也同样强调“客户第一”,这应该不会是巧合。

私募行业是智力密集型行业,这个行业往往薪酬水平较高,各类员工激励措施也比较“到位”。

但这家百亿私募使用了亚马逊的例子,包括使用员工工资低于头部公司水平、办公环境简陋、贝索斯个人买超级豪宅的案例做对比,这个思路确实“清奇”。

而有趣的是,截至8月中,趣时资产的唯一股东确实只有一个。就是章秀奇。

02

坚决“硬刚”派

今年1月,千亿私募淡水泉首次推出全球选股策略,寻找和中国相关的成长股投资机会,但业绩表现平平。

资事堂了解到,部分淡水泉的持有人表示“很伤”,认为二季度市场热点明确且持续时,为何这家私募巨头不跟随。

近日,淡水泉向持有人发信,称短期的市场共识未必是最优决策,根据这样的共识来做投资决策难以取得长期超额收益,因为市场热点和风格切换路径和发生时点都难以预判。

值得注意的是,淡水泉并未选择“顺势安抚”,而是强调:当投资者情绪停留在赚钱效应最好的资产中时,组合前瞻性的布局承受着一定压力。

淡水泉还进一步透露,持仓组合在长期产业共识的基础上找到性价比更优解决方案,比如周期成长类中的消费电子龙头企业。

03

不看估值派

同犇投资是少有的公开押注消费板块,而晋升百亿私募的机构。

最新的持有人沟通中,这家机构再次唱多白酒,并称:高端酒长期确定性太好,长逻辑就是价格受益于高端的属性,价格持续地随着居民收入的抬升而抬升,它的销量主要受益于市场集中度的产生,这个过程即是量价齐升。虽然近期的调整中白酒的回撤较大,性价比已经变得非常高。”

之所以这么看好,这与同犇投资去年一度“搞丢”白酒股有关。

资事堂了解到,2020年一季度,这家机构一度卖出白酒股,并没有在股价回调时买入,但之后股价快速上行。

对此,同犇投资一度反思这场投资教训:对于价值投资者来说,真正的风险是把优秀公司的股权搞丢,一旦丢了之后很难再买回来。

面对目前市场的分化,同犇投资对持有人说:不会一味地去追求低估值,却忽略高成长,这样可能会遭遇价值陷阱。

此外,该机构进一步称:从价值投资的角度来讲,港股可能有更多机会。选港股并不是因为港股估值低,而是因为我们看中的公司去港股上市了,看中的是这些公司的确定性以及长期回报,而并不是指望它的估值有多大的抬升。

04

输出焦虑派

资事堂发现,一家年内收益为负的百亿私募,通过代销渠道向基金持有人“认错”。

这封沟通信以创始人的名义发出,详细解释基金净值回撤的原因。

这家私募先是透露了投资“初衷”——希望能做到攻守兼备,所以重仓两大方向,即大消费和科技板块。

然而,基金净值却未能有效抵御市场波动。

这位百亿私募创始人直接“认错”:防守功能(重仓大消费类资产)没有发挥,进攻性资产(科技股)受到负面冲击,最终导致进攻和防守的资产同步波动共振,放大了组合回撤。

可以看出,这家机构的配置重点出现强烈共振,在2月末、7月末接连遭受两次市场冲击。

然而,最具争议的表述随之出现:“需要自省,更需要调整状态,去思考如何应对这次挑战······重新审视我们持仓股票的风险收益特征······审慎的、逐步的调整组合,争取尽早跟上市场的步伐。”

上述内容变相成了一种“输出焦虑”——基金经理存在改变投资策略想法,这与持有人最初买入时的策略可能会发生偏差。

遇到这种沟通文字,投资者是否变得更加焦虑,还是更加踏实?