政策支持、企业扩产行为以及财报数据均显示军工行业景气度的提升,行业有望迎来“戴维斯双击”。而中证军工指数聚焦我国十大军工集团,对行业的代表性较强。同时,投资指数基金能够以低成本获取军工行业上涨的平均收益,以更低的风险分享行业预期上涨带来的红利。

一

景气度不断提升,

军工行业有望迎来“戴维斯”双击

1

●

军工产业与经济增长相匹配,

我国军工产业增速将超过GDP增速

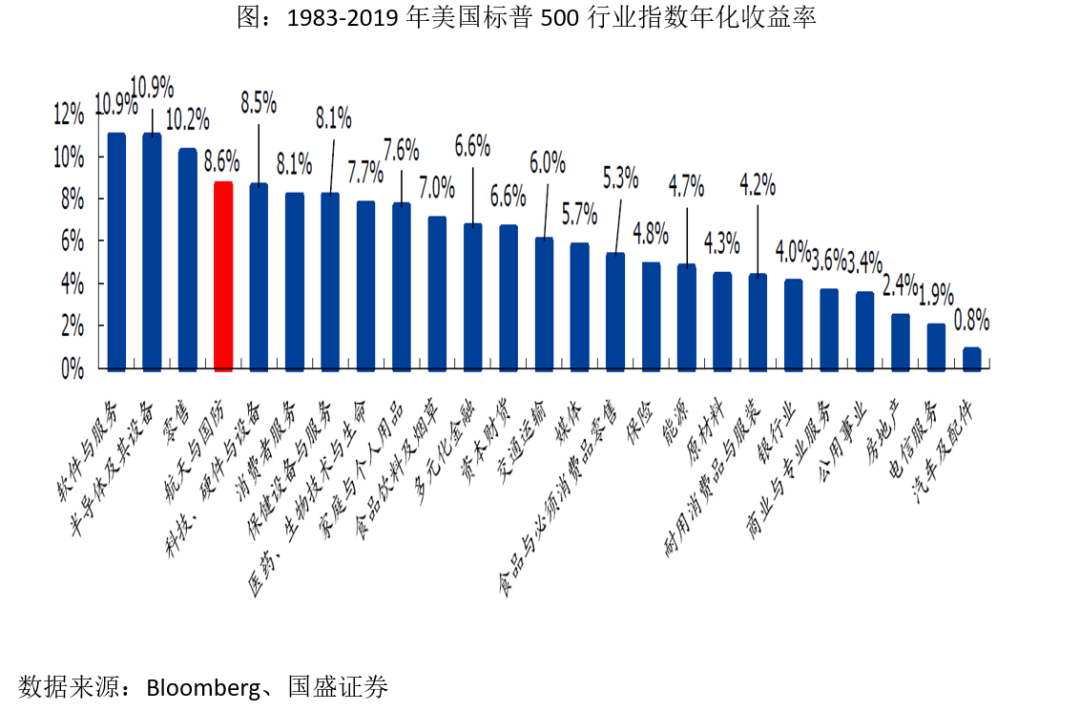

国家经济实力的增长需要相应的国防力量与之匹配,持续的军费投入既是保障国防安全的举措,也是促进经济增长的重要方式。以美国为例,过去60年美国军费支出复合增速达4.7%,带动了相应军工企业的发展,过去40年以来,美股军工行业年化收益率达到8.5%,在所有美股细分行业中名列前茅。

然而,我国国防投入与经济实力不相匹配。2019年我国军费占GDP比重1.89%,仅为美国的一半左右;我国GDP达到了美国的66%,但军费支出仅为其37%。十九大后国家领导人多次提出世界面临“百年未有之大变局”;“十四五”规划明确提出“促进国防实力和经济实力同步提升”,未来军工产业将加速发展。

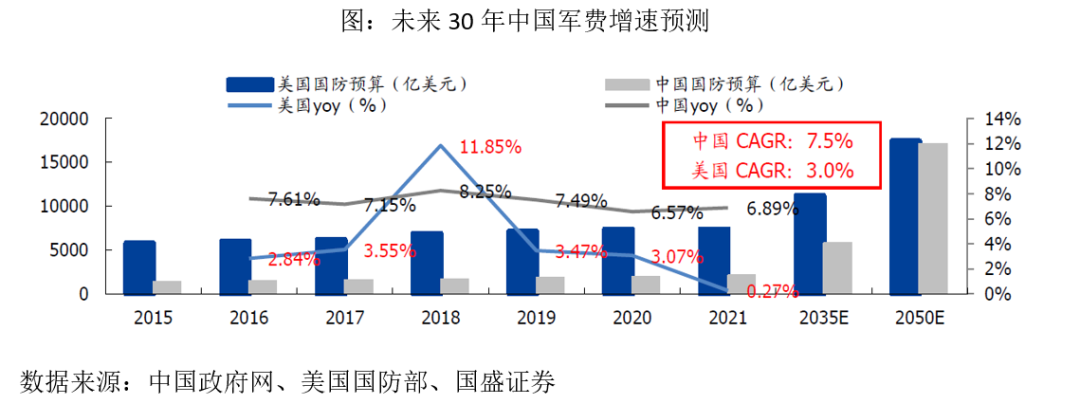

十九大报告明确支出“力争到2035年基本实现国防和军队现代化,到本世纪中叶把人民军队全面建成世界一流军队”。按此计划,若到2050年我国军费支出达到美国的水平,未来30年我国军费年符合增速需达到7.5%。我国军工产业增速将超过GDP增速。

2

●

我国军工产业竞争格局良好,业务可预测性强

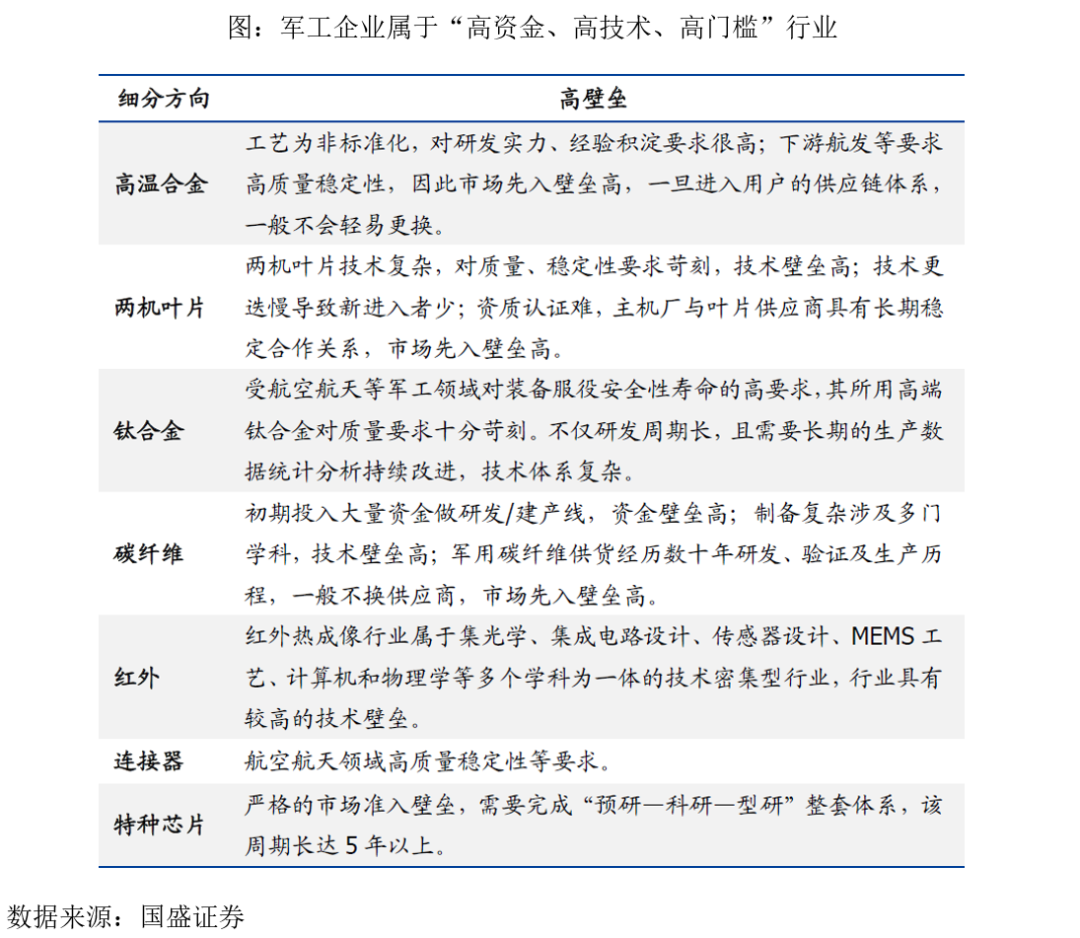

军工技术对抗是全球各国竞争的永恒主题,牵引武器装备不断升级换代,刺激军费持续投入,带动军工产业长期增长。军用市场严格的准入壁垒铸就了我国大部分军工配套体系的稳定的竞争格局,大部分军工企业可以享受行业高确定性、高增长带来的行业红利。

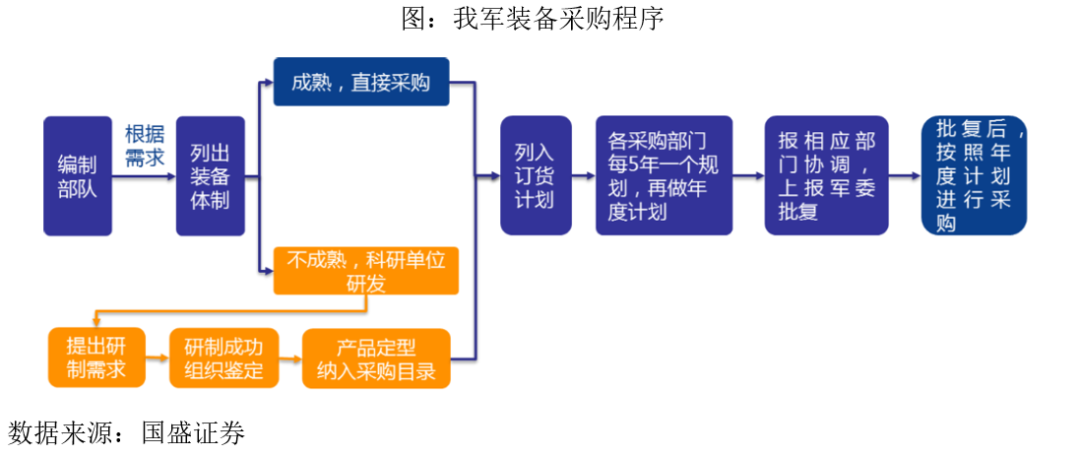

此外,我国军备计划采购模式使得军工企业业务的可预测性强、发展确定性较高。根据我军《装备采购条例》,我军年度装备采购计划实行三年滚动,包括当年采购计划、次年采购草案与再次年的采购预案,3年采购计划同时编制下达,依次递减、逐年滚动。

3

●

基本面增长推动军工行业进入产业爆发期

从基本国防政策来看,“十四五”规划中明确指出:“加快武器装备现代化,聚力国防科技自主创新、原始创新,加速战略性前沿性颠覆性技术发展,加速武器装备升级换代和智能化武器装备发展”。预示着装备放量建设的迫切性。而从具体装备来看,在经历了装备的研制、定型和小批量列装之后,我国重点装备已经成型,未来将开始大批量列装部队,推动装备需求增长。

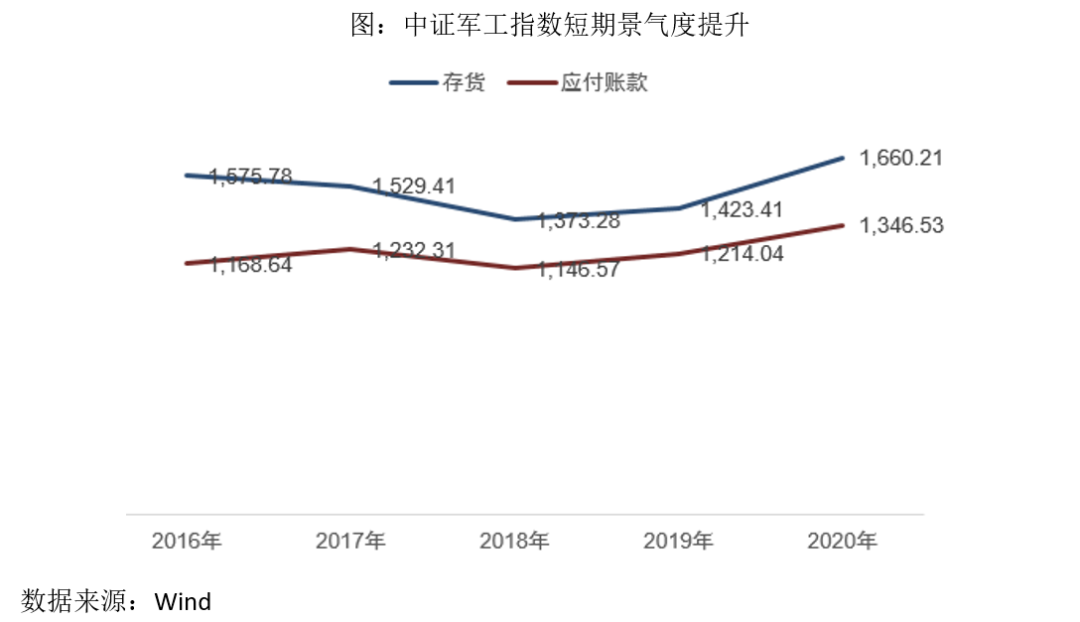

同时,军工企业订单增多也反映了行业景气度的上行。军工上市企业的应收账款、存货可以反应景气度部分预期。其中存货反映了企业对已有或意向订单所做的投产情况;应收账款则体现了订单的增长情况。以中证军工指数为例,自2018年以来,指数成份股的存货与应付账款金额逐年提升,反映了行业景气度的提升。

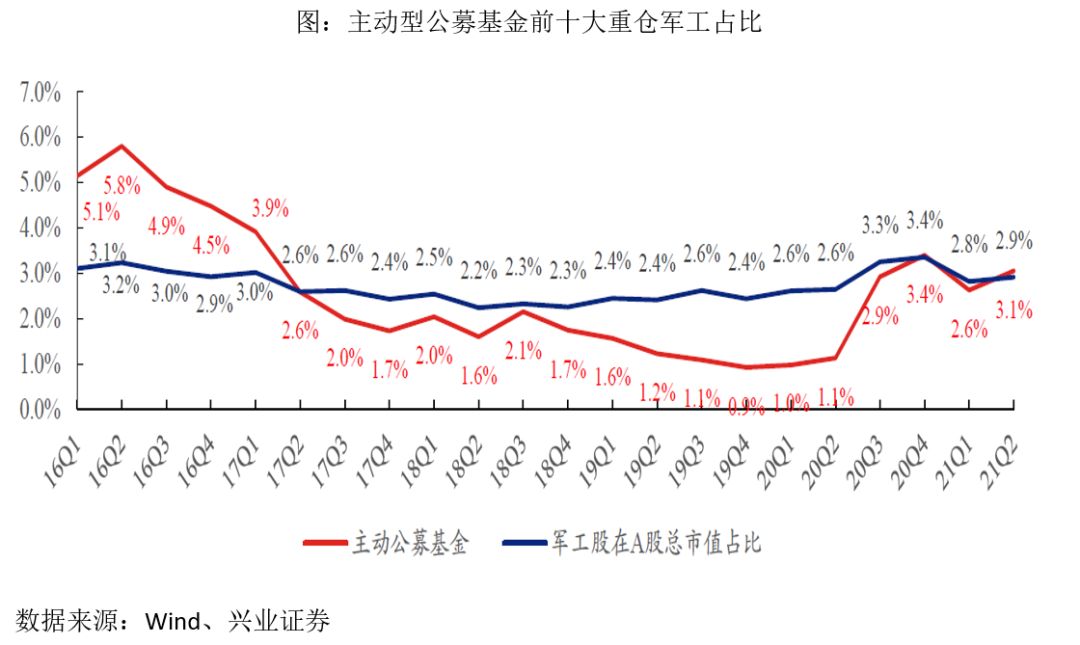

另一方面,公募基金持仓的提升也预示了市场对军工行业后市的乐观态度。根据基金二季报数据,主动公募基金2021Q2前十大重仓股中军工股市值943.43亿元,占比3.05%,相比2021Q1上升0.43个百分点,持仓已经接近去年四季度水平。

而从中长期来看,我国“建军百年奋斗目标”支撑军工行业保持长期发展。“十四五”规划提出要“加快国防和军队现代化,实现富国和强军相统一。确保在2027年实现建军百年奋斗目标”。但从武器装备来看,当前我国武器装备实力与美国差距较大,武器装备质量的提量升级是未来中国军队建设的重要任务。

二

中证军工指数聚焦十大军工集团

对我国军工行业代表性强

1

●

指数聚焦十大军工集团,囊括

航空航天、地面兵装、船舶制造等领域

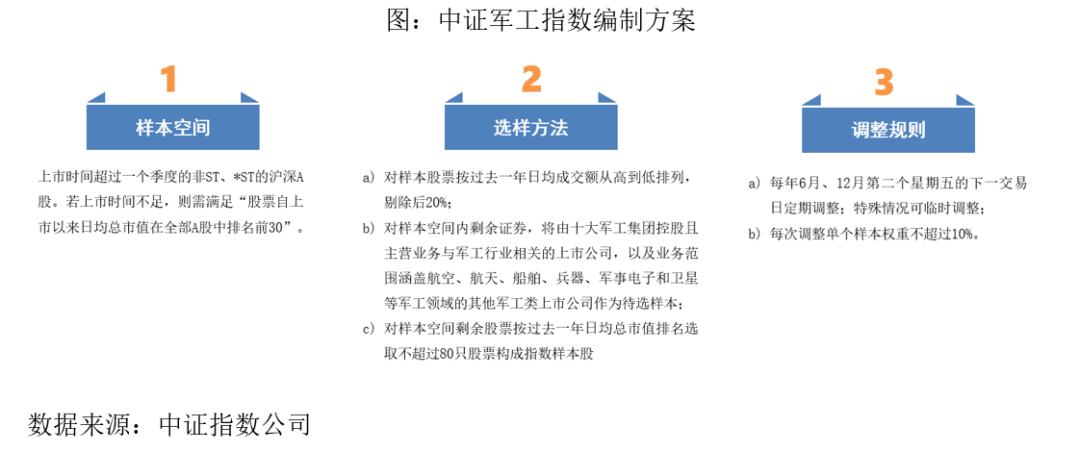

中证军工指数(399967.SZ)由十大军工集团控股的且主营业务与军工行业相关的上市公司以及其他主营业务为军工行业的上市公司作为指数样本,反映军工行业上市公司的整体表现。中证军工指数主要聚焦十大军工集团所控股的军工企业,能够较好的代表我国军工行业的整体发展。截至2021年7月31日,指数共包含58只成份股,平均个股市值290亿元。

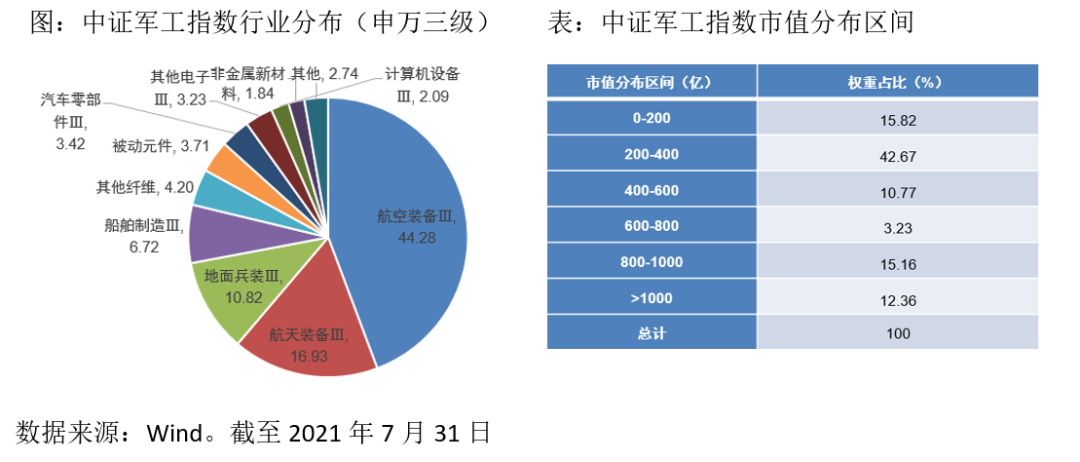

按照申万三级行业分类,中证军工指数中权重占比最大的行业分别是航空装备(44.28%)、航天装备(16.93%)、地面兵装(10.82%)以及船舶制造(6.72%),合计权重占比接近80%;从市值分布来看,中证军工指数接近60%权重成份股市值在400亿元以下,整体指数呈中小盘风格。

2

●

指数主要成份股为军工产业链上的关键企业

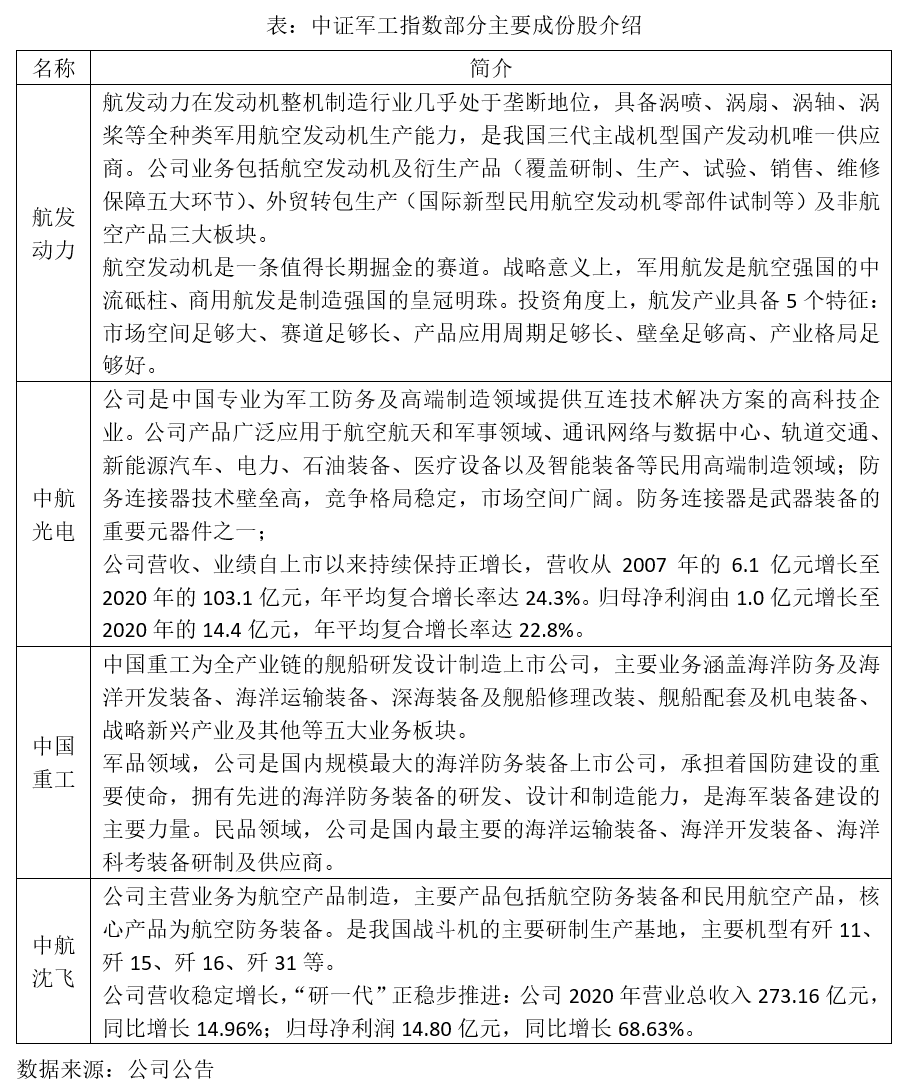

中证军工指数主要成份股均为军工产业链上的重要企业。其中前十大成份股合计权重占比43.94%。

以上仅为行业情况介绍,不构成任何个股投资建议。市场有风险,投资需谨慎。

以上仅为指数成份股情况介绍,不构成任何个股投资建议。市场有风险,投资需谨慎。

3

●

指数历史表现优、成长性高

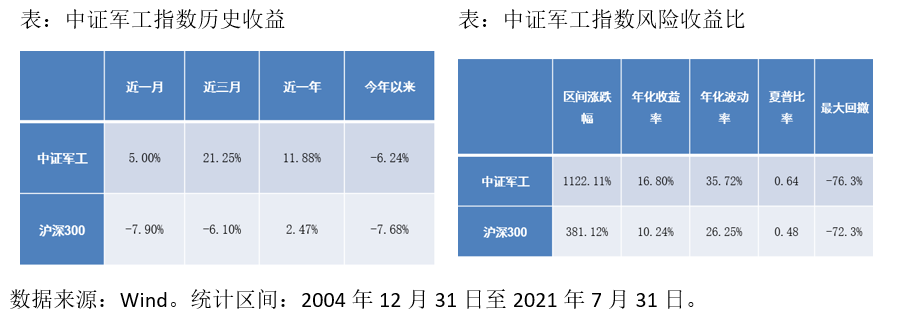

从中证军工指数的历史表现来看,最近一个月中证军工指数累计收益为5%,相对于沪深300指数超额收益超过12%。而自基日以来,中证军工指数年化收益率为16.8%,虽然其年化波动率高达35.72%,但在综合风险收益之后,中证军工指数的夏普比率为0.64,高于沪深300指数。

过往业绩不预示未来收益,市场有风险,投资需谨慎。

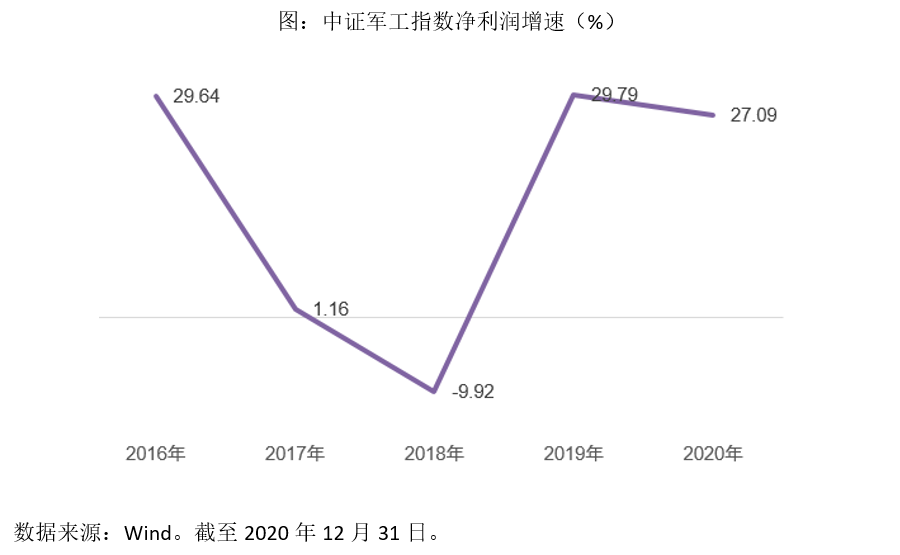

而受到军费支出回升以及国防政策预期较好的影响,中证军工指数净利润增速在最近两年保持在较高的水平。

过往业绩不预示未来收益,市场有风险,投资需谨慎。

4

●

估值处于合理位置,投资性价比高

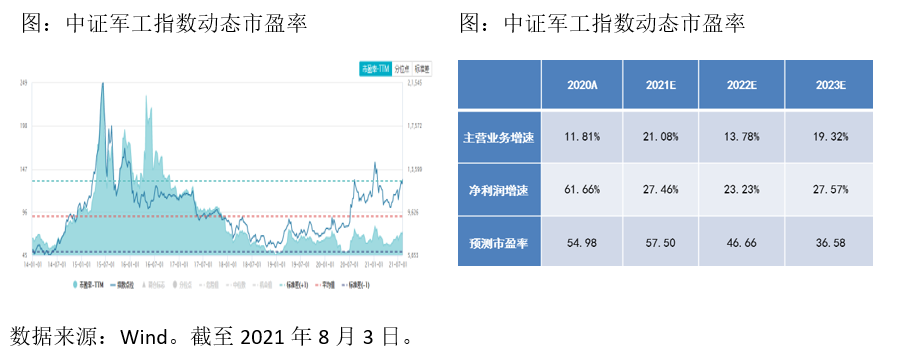

截至2021年8月3日收盘,中证军工指数动态市盈率为72.13倍,位于指数上市以来53.20%历史分位数。整体估值水平相对合理。从成长能力来看,中证军工指数预计在2021-2023年主营业务收入与净利润持续保持高速增长。企业盈利增长将带来所有者权益提升,市盈率有望进一步消化。中证军工指数在现阶段的投资价值凸显。

过往业绩不预示未来收益,市场有风险,投资需谨慎。

三

通过指数基金以低成本获取

军工行业上涨的平均收益

1

●

指数基金具有分散投资、公开透明、

成本低廉等优势

股神巴菲特曾说:“对于绝大多数没有时间研究上市公司基本面的中小投资者来说,成本低廉的指数基金是他们投资股市的最佳选择,甚至能够战胜大部分专业投资者。”相对于普通股票,指数基金具有分散投资、公开透明、成本低廉的特点,能够获取市场上涨的平均收益。

2

●

指数基金克服人性弱点,适合普通投资者

指数基金简单易懂,公开透明,容易操作,剔除了投资者自身情绪的影响和人性的固有弱点,因而更适合普通投资者。

3

●

通过ETF对个股交易进行替代

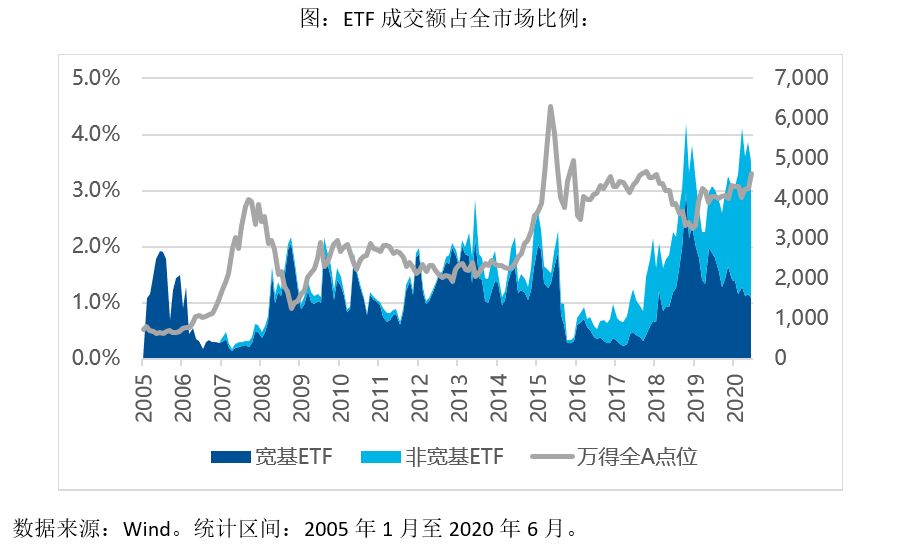

同时,指数基金发展到如今已经衍生出了高效的指数化投资工具。以ETF为例,它是一种在交易所上市交易的开放式指数基金,兼具股票、开放式指数基金及封闭式指数基金的优势与特色的指数化投资工具。近年来,ETF成交额不断攀升,逐渐呈现出了对个股交易替代的属性。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。