来源:陈果A股策略

陈果 夏凡捷 郑佳雯

核心观点

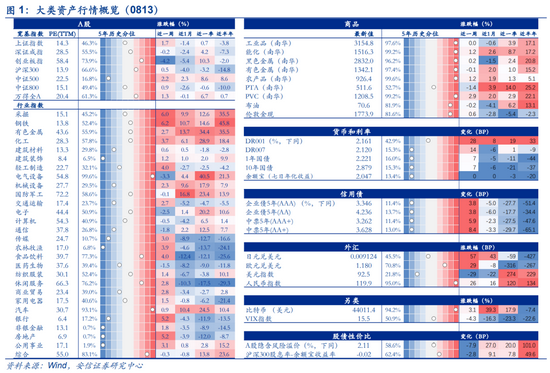

■宏观流动性与资金价格:

近一周央行逆回购等量等价续作,本周二(8月17日)将有7000亿MLF到期,为观察货币政策态度的重要窗口。

10Y国债收益率小幅反弹接近2.9%。受国内外通胀和金融数据,二季度货币政策报告未释放明显宽松信号,经济动能趋缓、引起地方债发行提速维稳经济的担忧,导致近一周利率有所反弹。

受基建法案通过和通胀数据的影响,10Y美债收益率近一周先小幅反弹,后受消费信心数据影响再次回落。

A股隐含风险溢较前周下降0.02%。“沪深300股息率-余额宝7日年化收益率”下降0.03%。

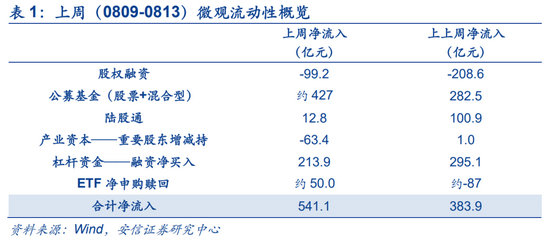

■微观流动性与资金供求:

受市场波动影响,近两周基金发行速度有所趋缓,发行速度由550回落至400亿/周左右。新能源、双创类行业主题基金持续热销,7月已有16只新能源相关基金完成发行,8月还将有新能源(车)*16、双创50*9、芯片电子*4完成发行。近期媒体及市场关于公募追逐热点的报道和讨论明显增加;参考去年科技类基金发行的窗口指导,后期可关注相关监管动向。

上周陆股通资金波动维持缓和,全周净流入12.8亿。结构上看,近几周陆股通加速流出食品饮料,并连续流入机械设备板块;贵州茅台、宁德时代、兴业银行等连续多周遭陆股通净减持居前。港股通近一周重回净流入,合计101.8亿元,集中于头部互联网公司。

融资资金有“抄底”新能源板块迹象,本周净流入电气设备、有色、化工、电子居前。

资金需求方面,当前股权融资规模、产业资本净减持均处于正常水平,近期可关注中国电信上市交易对流动性预期产生的扰动(预计于下周上市)。8月整体解禁规模与7月基本持平;科创板解禁高峰过半。本周解禁规模较大的个股包括淮北矿业(约198.3亿)、芯源股份-U(约131.8亿)、龙腾光电(约105.1亿)、中粮资本(约55.5亿)。

■机构行为观察:

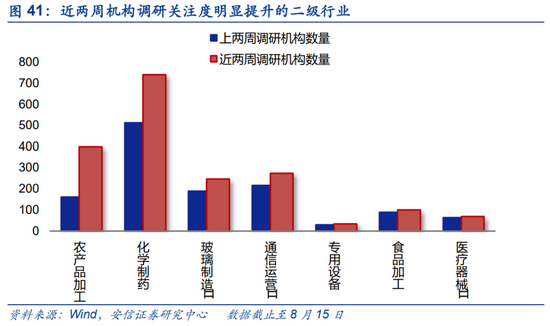

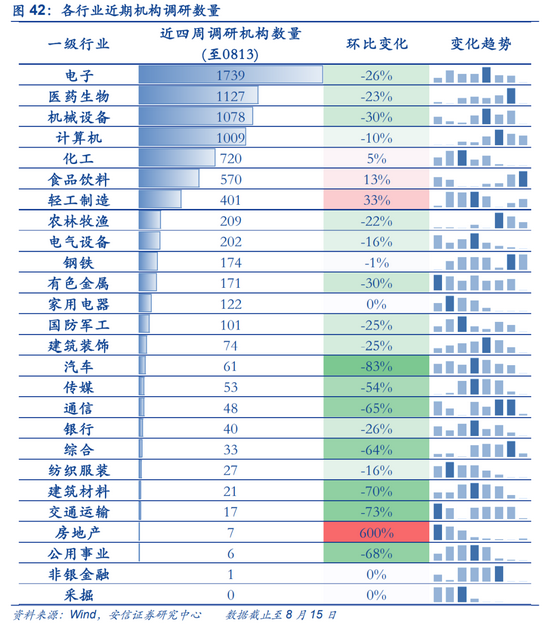

近期机构调研数量整体有所下降,热度较高的行业包括电子、医药生物、机械设备、计算机等。近四周调研热度环比提升的一级行业包括轻工、食品饮料、化工等。调研热度明显上升的二级行业包括农产品加工、化学制药、玻璃制造等。

■风险提示:数据统计存在误差

正文

1.宏观流动性环境与资金价格

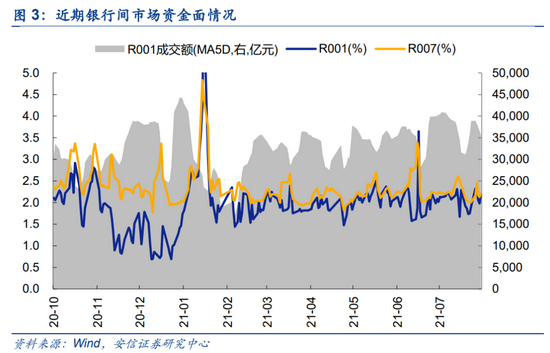

央行逆回购等量等价续作,本周关注MLF到期续做。近一周(0809-0813),央行逆回购等量等价续作,实现零投放。前一周未有降息动作,本周(8月17日)将有7000亿MLF到期,需关注央行续作情况。

银行间资金面维持相对稳定。8月13日,R007和DR007均价为2.19%和2.21%,较前一周变化+21bp和+19bp; R001和DR001均价2.20%和2.16%,较前一周变化+29bp和+28bp,近一周隔夜回购成交量有所回落。

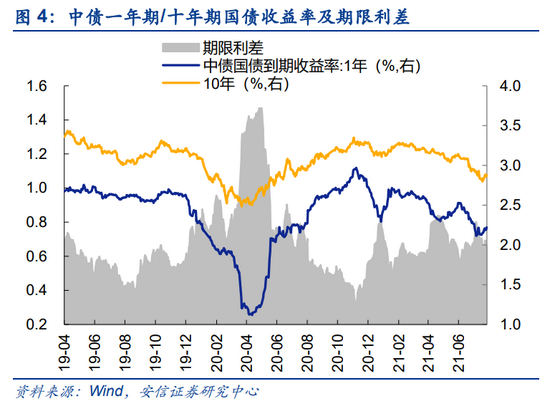

10Y国债收益率反弹接近2.9%。1)7月PPI环比再次加速上行,超市场预期;2)二季度货币政策报告未释放明显宽松信号;3)7月社融数据不及预期,反映信贷需求不足和经济动能趋缓,利好出尽,市场担忧后面地方债发行提速维稳经济,导致近一周利率反弹。4)受美国参议院通过近1万亿基建法案和通胀数据持续超预期影响推动,美债利率维持小幅反弹。受上述因素影响,上周10Y国债收益有所反弹。

至8月6日,一年期国债收益率和十年期国债收益率报2.22%和2.88%,较前周变化+7.0bp和+605bp;期限利差(10Y-1Y)为65.8bp,较前一周基本持平。7月以来,一年期短端国债收益率累下行20.8bp,十年期国债收益率累计下行19.9p,期限利差扩大1.0bp。

至7月30日,中美十年期国债利差1.59%,较前一周上升8.5bp,人民币较美元贬值0.15%。7月以来,中美十年期国债利差累计下行3.4bp,人民币兑美元贬值0.31%。

A股隐含风险溢价处于历史均值水平附近。截至8月13日,A股隐含风险溢价为1.72%,较上周下降0.02%。“沪深300股息率-余额宝7日年化收益率”为-0.02%,较前周小幅下降2.8bp。

2. 微观流动性环境与资金供求情况

2.1. 增量资金

公募基金

受市场波动影响,近两周基金发行速度有所趋缓。至8月15日已有披露情况,8月已有59只基金完成发行,合计募集约779亿份。7月共139只权益类基金完成发行,合计募集规模1947亿份,持有期一年以上份额占比达30.2%。前几周新基金发行速度在550亿/周左右,近两周受市场波动影响回落至400亿/周左右。

通过公募基金为市场增量资金其实相对有限,存量博弈的格局或将持续。据证券投资基金业协会推算的5-6月存量基金净赎回规模约2700亿份,或与近期股票型基金总体净值回升下投资者兑现收益有关。去年重仓消费而表现优异的大型基金今年以来表现一般,近期部分基金收益更是出现大幅下滑,预计短期赎回压力仍存。

新能源、双创ETF持续热销。6月以来有13只科创创业50ETF完成发行,含两只日光基,合计募集225亿份;本周还将有6只完成发行。7月以来已有24只新能源相关ETF完成发行(近一周4只),合计募集已超115亿份。

预计本月将有44只行业主题类指数基金完成发行,主要包括新能源(车)*16、双创50*9、芯片电子*4、信息技术类*2、医药*2、消费*1,有望为相应板块带来定向增量资金。

近期新能源、双创行情火热,并传导至基金发行和交易行为,媒体及市场关于公募追逐热点的报道和讨论明显增加;参考去年科技类基金发行的窗口指导,后期可关注相关监管动向。

私募基金

2021年8月,中国对冲基金经理A股信心指数为114.94,环比降低2.13%,结束了从今年4月以后连续三个月的上涨趋势。从仓位来看,目前股票策略型私募基金的平均仓位为80.0%,环比上个月下降3.0%;25.3%的私募目前处于满仓状态,相比上月显著减少10.6%。

(注:信心指数反映私募基金经理对未来一个月市场的看法,仓位为月初的调查数据)

陆股通

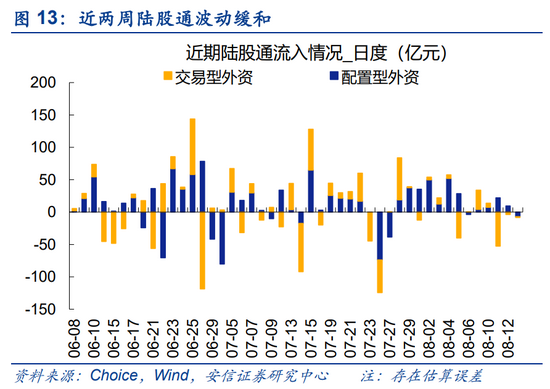

上周(0813)陆股通资金波动缓和,全周净流入12.8亿。分类型看,配置型外资依然保持平缓净流入,交易型外资波动明显收窄,前期监管风波基本平息。

(注:交易型和配置型资金按陆股通托管机构划分,交易型包括内资券商、内资银行港资券商和外资券商,配置型包括外资银行和港资银行。历史数据表明配置型整体风格更为稳定,前瞻性更强。)

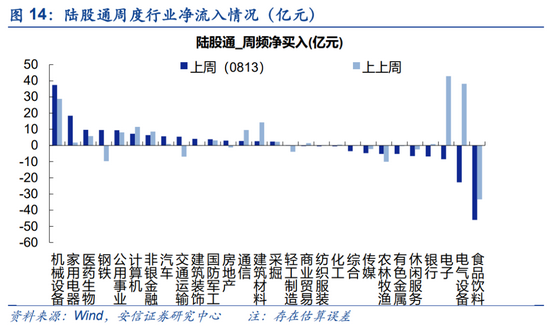

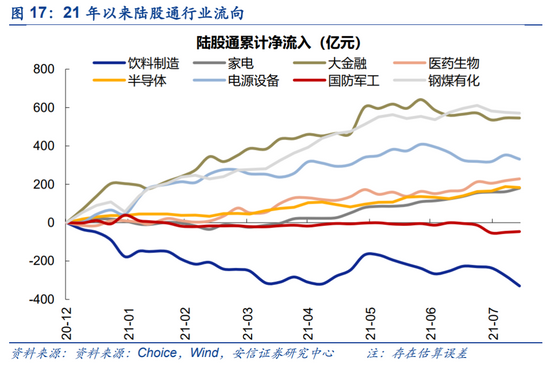

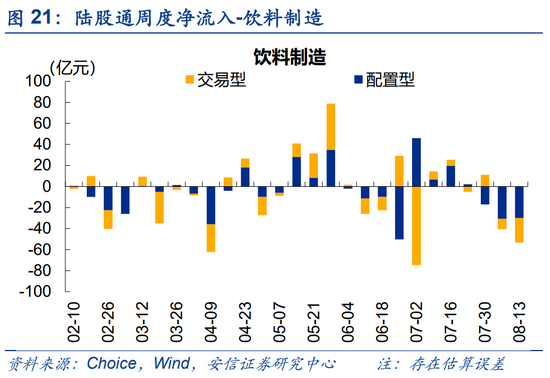

上周陆股通增配机械、家电、医药等;食品饮料、电气设备、电子遭净卖出较多。以周频看,机械(约37亿,两类资金并重)、家电(约18亿,配置型资金为主)、医药(约10亿,两类资金并重)获北向资金净增持居前;食品饮料(约-46亿,两类资金并重)、电气设备(约-23亿,两类资金并重)遭净卖出较多。

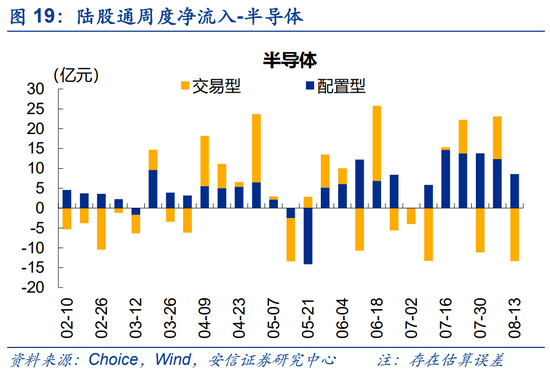

近四周来看,电子(约82亿,配置型资金为主)、机械(约77亿,配置型资金为主)、医药(约56亿,配置型资金为主)、计算机(约42亿,配置型资金为主)、家电(约34亿,配置型资金为主)净流入居前;食品饮料(约-58亿,两类资金并重)、银行(约-51亿,交易型资金为主)、军工(约-41亿,配置型资金为主)净减持居前。

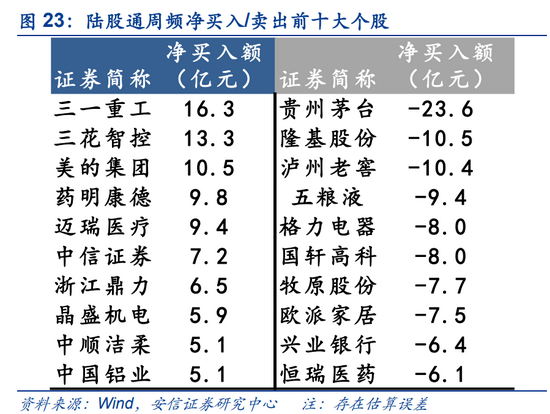

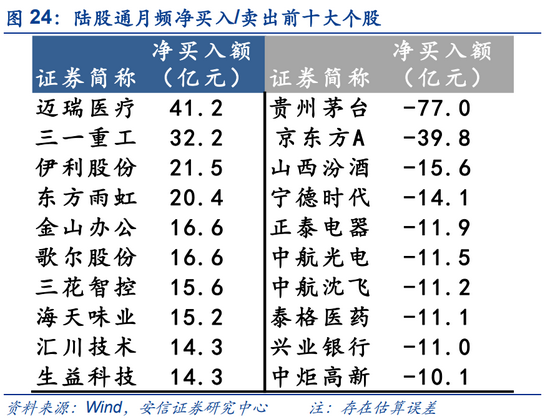

三一重工、三花智控、美的集团、药明康德(维权)、迈瑞医疗等获净买入居前;贵州茅台、隆基股份、泸州老窖、五粮液、格力电气遭净卖出居前。三一重工、迈瑞医疗、金山办公、海天味业等连续多周获大幅净流入居前;贵州茅台、宁德时代、兴业银行、紫金矿业等连续多周遭净减持居前。

港股通

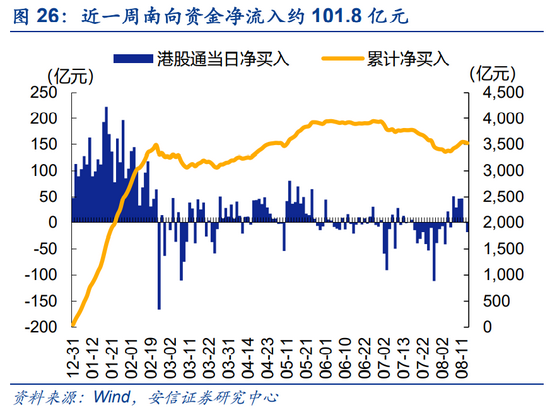

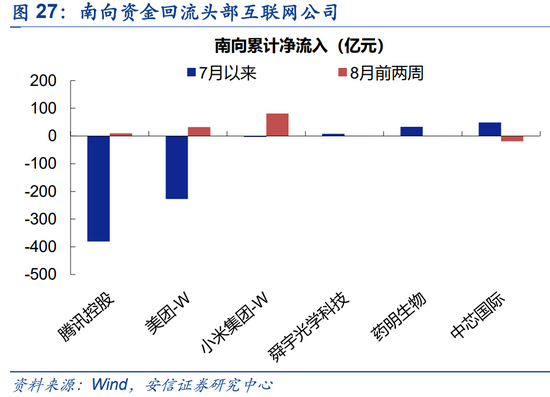

港股通近一周净流入101.8亿元,回流头部互联网公司。7月以来港股通大幅净流出以腾讯、美团等互联网平台公司,而中芯国际、药明生物等偏向于硬科技板块的个股仍保持小幅净流入;近一周风格有所变化,南向资金回流头部互联网公司。

融资融券

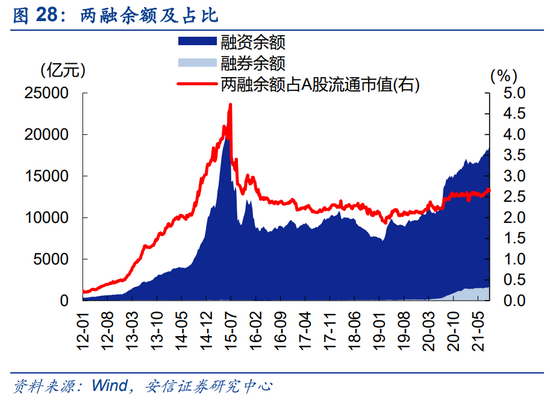

上周杠杆资金活跃度小幅回落。上周(0809-0813)两融余额18540.6亿元,较前期增加213.9亿元;两融余额占A股流通市值2.65%,较前期下降0.02%,仍为16年以来高位。两融交易额5617.2亿元,占A股成交额9.13%,较前期回落0.3%。

融资资金有“抄底”新能源板块迹象,本周净流入电气设备、有色、化工、电子居前。以周频看,至8月13日,电气设备(45亿)、有色(35亿)、化工(27亿)、电子(24亿)获杠杆资金净增持居前;医药(-15亿)、房地产(-9亿)净减持居前;电气设备、有色、电子、采掘连续多周获杠杆资金大幅净流入。

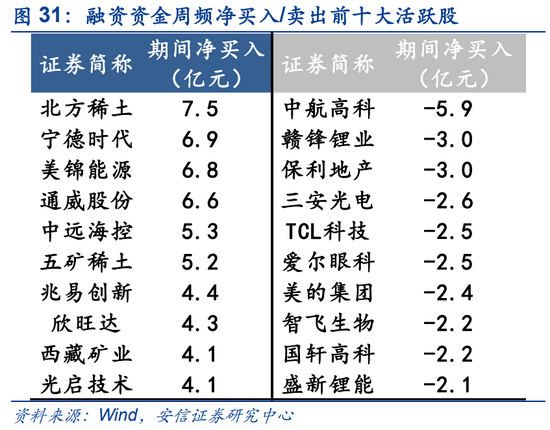

以周频看,北方稀土、宁德时代、美锦能源、通威股份、中远海控等获净流入居前;中航高科、赣锋锂业、保利地产、三安光电、TCL科技遭净流出居前。

以月频看,贵州茅台、中芯国际、沃森生物、北方稀土、江特电机等净流入居前;牧原股份、中国平安、京东方A、东方财富、中国宝安等净减持居前。

股票型ETF

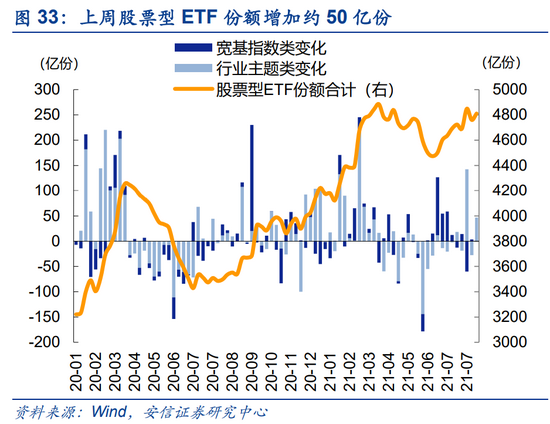

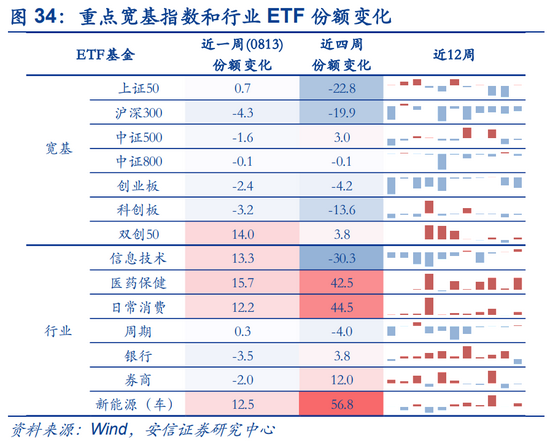

股票型ETF份额增加约50亿份。分类看,宽基指数型增加约3亿份;行业主题类增加约47亿份,其中,医药类(+15.7)、双创50(+14亿)、信息技术类(+13.3亿)、日常消费类(+12亿)ETF份额增加较多。

2.2. 资金需求

股权融资

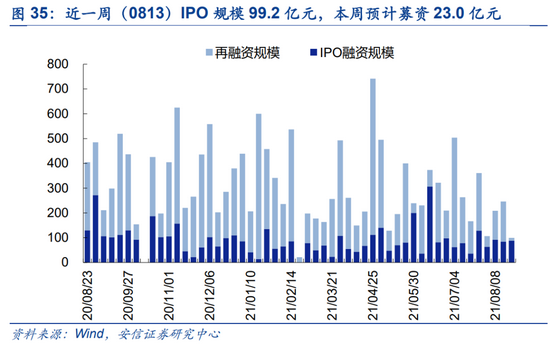

本周资金需求处于正常水平。按上市日划分,近一周(0813)股权融资规模共99.2亿元,较前期(245.8)有所下降,处于偏低水平,其中IPO融资88亿元。预计本周(0816-0820)将有4只新股将进行网上发行,预计募资23.0亿元。

7月29日,证监会公告核准中国电信股份有限公司的首发申请。按照中国电信招股书披露,此次上市拟募集资金约541.6亿元,超过去年中芯国际IPO的532亿元,成为近十年来A股最高IPO募资额。按当前计划,中国电信预计将在下周8月20日左右挂牌交易。

产业资本和限售解禁

上周减持处于正常水平,7月后整体禁压力有所降低。至8月13日已有披露,近一周重要股东净增持63.4亿元,较前期(净增持1.0亿元)有所增加,为近两年来正常水平;净减持金额较高的行业包括计算机(23.4亿)、有色(9.7亿)、医药(9.4亿)。

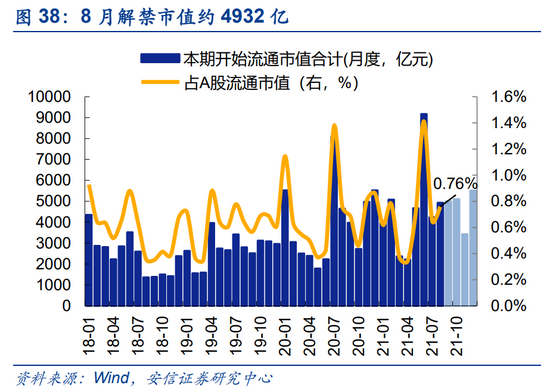

限售解禁方面,近一周(至0813)限售解禁规模约1627.8亿元,未来一周规模约661.6亿元,处于历史正常水平。本周解禁规模较大的个股包括淮北矿业(约198.3亿)、芯源股份-U(约131.8亿)、龙腾光电(约105.1亿)、中粮资本(约55.5亿)。

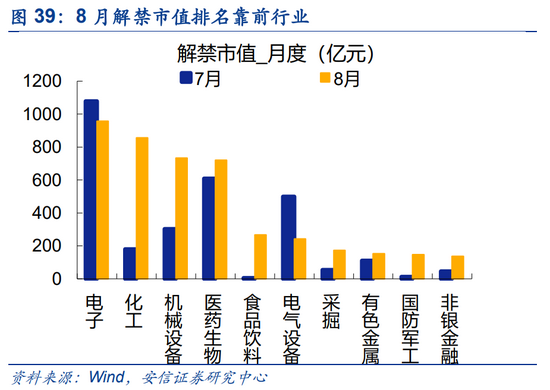

8月解禁规模预计为4902亿元,主要集中与电子行业(约4127亿),解禁压力较上一月下降,但仍处于历史相对高位。

科创板解禁高峰过半。7-8月科创板解禁有所提升,解禁股份主要有两部分:一方面是由于19年7月科创板开板初期IPO数量较多,两年后券商跟投部分的首发战略配售股份解禁期满,此部分约500亿;另一方面由于去年中芯国际、君实生物-U、寒武纪-U、康希诺-U等市值较大的企业于去年7-8月密集上市,一年后首发原股东限售和首发战略配售股份解禁期满,此部分约2500亿元。

3. 机构行为观察

机构调研:近期机构调研数量整体有所下降,热度较高的行业包括电子、医药生物、机械设备、计算机等。近四周调研热度环比提升的一级行业包括轻工、食品饮料、化工等。调研热度明显上升的二级行业包括农产品加工、化学制药、玻璃制造等。

4. 近期重点监管动态及事件

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>