来源:中金策略

王汉峰 刘刚

价值推动市场修复

——海外中资股周报(2021年8月9日~8月15日)

报告发布时间:2021年08月15日

摘要

港股市场上周整体继续修复,但动力转向价值板块,成长股则依然承压。价值板块相对跑赢背后直接的催化剂来自美债利率上行。往前看,我们预计美债利率仍可能存在上行空间,尤其是在美联储开始暗示减量的时候,进而为表现落后一些价值标的的补涨和阶段性跑赢提供环境。但是,从中期维度来看,我们认为在经济增速整体趋缓的大宏观背景下,成长板块的跑赢可能依然是大方向。

往前看,随着投资者继续消化政策不确定性,我们认为市场短期可能继续维持盘整修复态势。另外,未来几周香港股市将迎来业绩发布的高峰期。在市场情绪处于低谷背景下,我们认为企业盈利将成为投资者判断上半年中国经济逐步放缓以及监管政策双重影响的重要晴雨表。

投资建议上,考虑到近期市场已经遭遇抛售,我们仍认为长期和短期均存在一定机会。短期来看,由于近期过度抛售,估值定价明显具有吸引力的板块将出现逢低买进机会,投资者有望从中受益。科技板块部分龙头个股估值已经降至历史区间的底部。长期来看,我们认为中国产业和消费升级趋势将保持不变,两大趋势中的核心板块,如电动汽车产业链、新能源、先进制造及消费和医疗保健两大板块中龙头企业,将存在诸多长期机会。

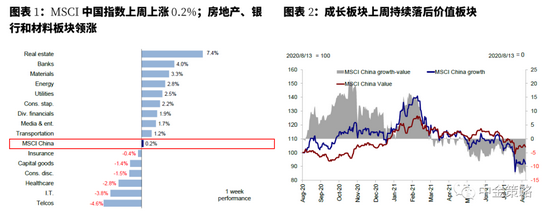

市场回顾:上周海外中资股市场继续小幅修复。恒生国企指数上涨1.1%,恒生指数和MSCI中国指数分别微涨0.8%和0.2%。但是,成长板块表现依然疲弱,恒生科技指数上周回落1.6%,主要是由于美国国债收益率上升推动市场风格出现轮动,同时市场对部分成长股的政策担忧仍在继续。板块方面,房地产、银行和材料板块领涨,涨幅分别达到7.4%、4.0%和3.3%;电信、信息技术和医疗保健板块表现落后,分别下跌4.6%、3.8%和2.8%。

市场前景展望:港股市场上周整体继续修复,但动力转向价值板块,成长股则依然承压。上周港股市场驱动因素的切换与A股和美股市场的风格轮动并无二致,价值板块相对跑赢背后直接的催化剂来自美债利率上行。不过,抛开外部催化剂,港股房地产和部分金融等价值板块的估值在此前市场恐慌性抛售过后估值本也处于历史低点。往前看,我们预计美债利率仍可能存在上行空间,尤其是在美联储开始暗示减量的时候(例如在9月FOMC会议前后,或者最早在8月底 Jackson Hole全球央行年会附近),进而为表现落后一些价值标的的补涨和阶段性跑赢提供环境。但是,从中期维度来看,我们认为在经济增速整体趋缓的大宏观背景下,成长板块的跑赢可能依然是大方向,更不用说由于监管不确定性的压制下,港股成长板块已经出现明显回调。诚然,不可否认的是,成长板块短期可能在政策扰动下出现波动,就像上周一样,其对监管政策的变化较为敏感。但正如我们在8月初报告所指出的那样(请参考《港股逐步进入“布局区”》),成长板块龙头标的吸引力正在日渐上升。

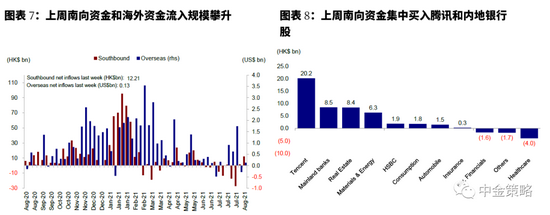

流动性方面,资金流入港股规模回升也表明市场情绪出现企稳。上周南向资金流入规模攀升至122亿港元;与此同时,在主动型基金推动下,海外资金也重回流入。

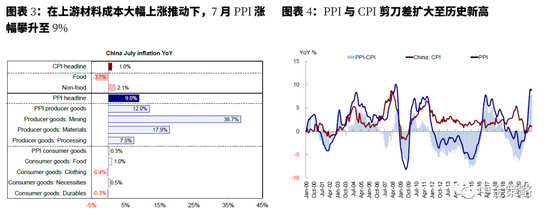

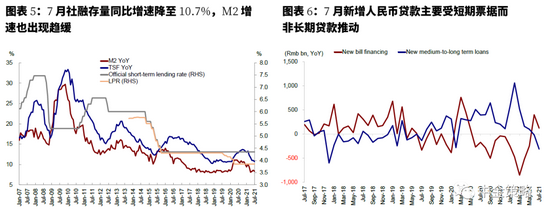

宏观层面,最新7月通胀和货币金融数据表明整体经济增速可能继续放缓,不均衡修复依然存在。上周一公布的中国通胀数据显示上游价格压力依然明显。在煤炭、钢铁和原油等上游大宗商品价格大幅走高的推动下,7月PPI再次攀升至9%,进而推动PPI与CPI剪刀差攀升至8%历史新高,这表明下游盈利压力加大同时经济复苏不平衡局面依然存在。此外,上周四中国央行公布的金融数据也显示社融扩张弱于预期。7月新增人民币贷款同比小幅攀升至1.08万亿元,不过主要是票据和非银金融机构贷款的贡献。而非金融企业与家庭贷款疲弱,表明在贷款需求低迷以及信贷审查收紧背景下银行向实体经济放款面临一定阻力。与此同时,上周中国央行发布2季度货币政策执行报告。央行在报告中强调保持货币政策合理宽松,坚持财政纪律和保持物价稳定,加大在创新、小微企业和绿色发展等领域政策支持力度。另外,报告重申深化利率改革和汇率市场化改革。

整体来看,随着外需也会逐步趋弱,整体增速趋缓的趋势可能延续。同时,结构性通胀问题为货币政策带来新的挑战。虽然在经济增长阻力加大背景下货币政策立场已经转向放松,但央行也重申不会进行“大水漫灌”。因此,我们认为,针对受上游价格影响较大的中小企业的定向扶持政策可能成为未来的政策方向。

往前看,随着投资者继续消化政策不确定性,我们认为市场短期可能继续维持盘整修复态势。另外,未来几周香港股市将迎来业绩发布的高峰期。在市场情绪处于低谷背景下,我们认为企业盈利将成为投资者判断上半年中国经济逐步放缓以及监管政策双重影响的重要晴雨表。

投资建议上,考虑到近期市场已经遭遇抛售,我们仍认为长期和短期均存在一定机会。短期来看,我们认为,由于近期过度抛售,估值定价明显具有吸引力的板块将出现逢低买进机会,投资者有望从中受益。科技板块部分龙头个股估值已经降至历史区间的底部。长期来看,我们认为中国产业和消费升级趋势将保持不变,两大趋势中的核心板块,如电动汽车产业链、新能源、先进制造及消费和医疗保健两大板块中龙头企业,将存在诸多长期机会。

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

1) 宏观层面:7月通胀数据超出预期,PPI与CPI剪刀差创出历史新高。7月通胀数据再度超出预期。CPI涨幅从6月的1.1%小幅放缓至1.0%,而PPI涨幅从8.8%攀升至9%。用于衡量生产者和消费者成本差的PPI与CPI剪刀差扩大至8%,创出历史新高。将PPI进一步分拆后,我们发现在金属采掘价格大涨38.7%(上个月煤炭和钢铁价格涨幅加快)推动下PPI生产资料通胀从6月的11.8%进一步攀升至12%,而消费资料通胀基本持平,仅为0.3%。PPI-CPI剪刀差走扩表明下游企业盈利压力增大。

7月社融增速低于预期,M2增速放缓。衡量国内信贷与流动性的社融增速在7月放缓,从6月的11%降至10.7%。新增人民币贷款1.08万亿元,同比多增905亿元,不过多数是票据和非银金融机构冲量贡献。企业和家庭新增贷款下降,表明贷款需求疲弱,消费信贷收紧。M2增速放缓,部分反应新增贷款偏弱的拖累。

2) 企业盈利:2季报或中报成为市场关注的焦点。截止8月13日,MSCI中国指数736家成分股中有88家已经发布了2021年2季度业绩或中期业绩。FactSet预计MSCI中国指数2季度业绩同比增长24.4%,与1季度37.9%的增速相比略有放缓。板块方面,我们预计包括能源和材料在内的上游板块业绩增速仍将超过50%,消费服务和零售等部分下游板块业绩在去年低基数推动下有望出现大幅回升。随着业绩高峰期的到来,未来几周我们将持续关注企业盈利。

3) 流动性:南向资金流入速度加快,海外资金回流。上周香港市场流动性出现明显改善,南向资金流入规模达到122.1亿港元,与此前一周的17.2亿港元相比流入步伐加快。南向资金重回此前流出较多的互联网标的(例如腾讯和美团),同时抛出李宁和安踏等消费标的。海外资金方面,上周海外主动型基回流,推动海外资金流入规模至1.26亿美元。

投资建议:在近期市场出现抛售后,我们认为随着恐慌情绪缓解市场将获得短期支撑。对于遭遇过度抛售而估值仍然具有吸引力的部分板块,例如医疗保健和部分科技巨头,投资者可以针对其潜在反弹行情进行布局。长期来看,我们建议关注中国长期趋势,例如产业升级和消费升级以及国货消费品牌的崛起。我们认为,电动汽车产业链、新能源、先进制造以及消费和医疗保健两大板块中的龙头企业将受益于中国经济的长期增长。

重点关注事件:1)7月工业增加值、固定资产投资与社零销售数据;2)疫情变化;3)监管政策变化;4)国内外货币政策立场的转变;5)中美关系。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>