【周策略】资金多空分歧加大,成长蓝筹均衡配置

来源:中信建投优问

【本期目录】

一、往期观点回顾

二、一周市场回顾及走势分析

三、下周市场展望及策略

一、往期观点回顾

我们在上期观点中认为,后市会逐步呈现出结构切换现象,不管是前期强势赛道股的估值担忧,还是底部反转板块业绩的进一步确认,都会充分体现资金的分歧和综合博弈,这会导致板块整体波动幅度的加大以及板块内部不同个股间的分化。不过整体看,短期内成长回调的机会仍大于底部反转,尤其是那些强势回调但基本面有强劲支撑同时估值又不太贵的标的应是后市操作的首选,同时为应对波幅加大的市场特征,适当增加波段操作的频率也必不可少。

二、一周市场回顾及走势分析

(一)市场整体表现

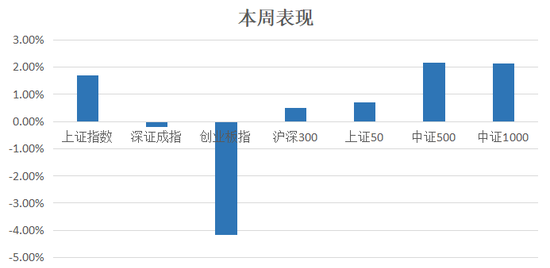

自8月9日至8月13日5个交易日,市场各主要指数涨多跌少,其中中证500涨幅靠前,而创业板指回调明显。(见图1)

图1:

资料来源:中信建投通达信

(二)板块表现

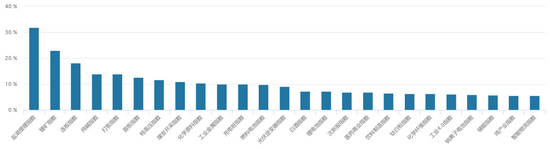

从行业板块表现来看,食品、房地产、银行、能源表现靠前,而半导体、医疗保健等表现相对较弱。(见图2)

图2:

资料来源:wind资讯

从概念板块涨幅来看,盐湖提锂、锂矿、纯碱板块等涨幅居前,特高压、光伏逆变器、储能等板块也各有表现。(见图3)

图3:

资料来源:wind资讯

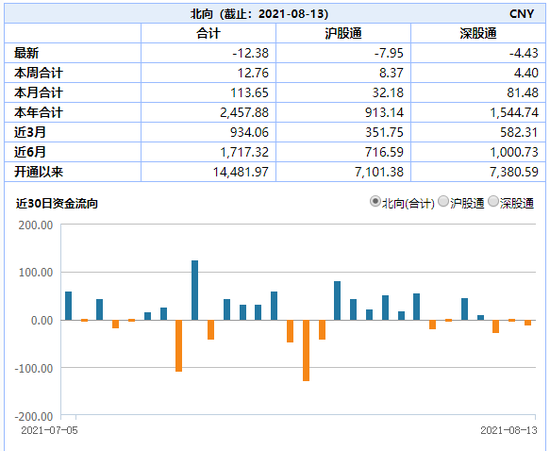

(三)市场资金流向

北向资金本周合计净流入12.76亿元,前两个交易日以净流入为主,随后三个交易日出现小幅净流出现象。(见图4)

图4:

资料来源:wind资讯

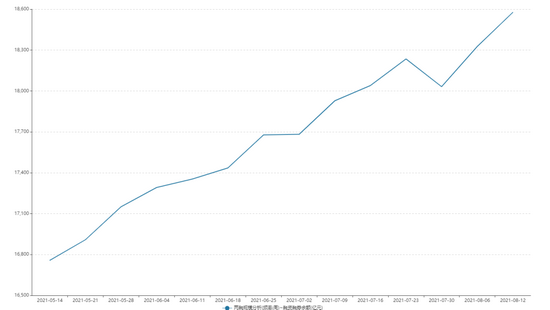

融资融券余额方面,最近两融余额缓慢上行,市场资金依旧较为活跃。(见图5)

图5:

资料来源:wind资讯

(四)个股表现情况

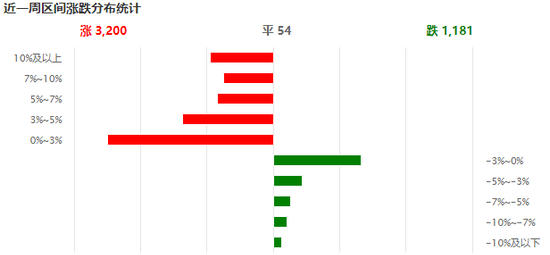

本周个股上涨家数超过下跌家数,上涨股票大部分集中在0~3%,下跌股票则大部分集中在-3~0%及以下,市场赚钱效应回升。(见图6)

图6:

资料来源:wind资讯

(五)宏观经济数据

1. 7月PPI:同比(%)

国家统计局8月9日发布了7月份全国PPI(工业生产者出厂价格指数)数据。7月份,PPI同比上涨9.0%,环比上涨0.5%。其中,调查的40个工业行业大类中,价格上涨的有32个,达到八成。(见图7)

图7:

资料来源:wind资讯

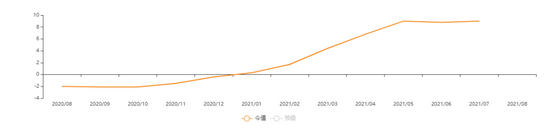

2. 7月CPI:同比(%)

国家统计局8月9日数据显示,7月全国CPI(居民消费价格指数)同比上涨1%,环比上涨0.3%。核心CPI同比上涨1.3%,创下2020年2月以来的新高。本月PPI与CPI剪刀差达到8个百分点,为有数据以来的新高,说明价格上涨从上游向下游传导不顺畅。(见图8)

图8:

资料来源:wind资讯

3. 7月社会融资规模:当月值(亿元)

央行8月11日公布7月金融数据显示,7月社会融资规模增量为1.06万亿元,比上年同期少6,362亿元,低于预期。(见图9)

图9:

资料来源:wind资讯

三、下周市场展望及策略

(一)本周市场表现回顾

本周大小指数延续分化格局,上证指数反弹强势,而创业板指调整迹象明显。板块方面,盐湖提锂、锂矿、储能板块表现强势,而生物制药、半导体板块表现弱势。本周消息方面重要的有:1、央视财经6日晚间发布评论文章称,针对汽车芯片市场哄抬炒作、价格高企等突出问题,市场监管总局“该出手时就出手”,近日对涉嫌哄抬价格的汽车芯片经销企业立案调查;2、中俄联合军演正式开始,中方出动歼-20;3、我国将制定氢能发展战略,氢气内燃机有望纳入其中获得支持;4、7月新能源车国内零售渗透率达14.8%;5、美参议院通过基建法案;整体来看,市场仍围绕锂电、军工等热门板块展开,同时低位超跌板块也得到一定资金支撑。本周北上资金合计净流入12.76亿元,从本周流向上来看,资金进出频繁,资金分歧较大。

(二)我们对后市行情的判断

我们认为,当前市场结构性分化格局明显,资金来回切换加快,板块持续性较差,而在两市万亿成交支撑下,市场整体难以出现系统性风险,短线指数或进入宽幅震荡阶段。

具体来看,本周公布的7月金融数据全面低于预期,房地产管控政策的影响开始显现,下半年经济下行依旧压力很大,短期对市场有一定扰动。但中期而言,金融数据低于预期或意味着流动性收紧预期减弱,而下半年财政政策能否大幅发力将成为重要关注点。市场方面,以锂电为代表的高位景气赛道反复表现,同时低位蓝筹股也得到一定资金关注。不过蓝筹与成长股跷跷板效应明显,场内资金多空分歧较大。究其原因,一方面,景气赛道股连续上涨后获利盘增大,在消息面扰动下筹码出现松动;另一方面,部分蓝筹股经过连续调整后估值逐步进入合理区间,资金高低切换迎来反弹。但目前阶段科技成长赛道的景气周期仍持续向上,所以当前景气赛道股的调整更多是涨高后的良性调整。中长期看,高位景气赛道股仍是结构性机会聚集地。技术方面,指数经过连续反弹后进入前期密集成交区,成交量未能进一步有效放大也代表了市场资金仍较为谨慎,若后期筹码松动将明显加大市场波动,个股急涨急跌或成为市场常态。整体来看,在结构性行情中更多在于精选个股,建议投资者重点把控节奏及合理控制仓位,切勿盲目追涨。

配置方向上,我们建议投资者持续关注高景气度的半导体、锂电、光伏、军工板块大幅波动下的低吸机会;同时可阶段性把握基本面预期好转的传统价值板块龙头阶段性修复机会,中长期角度,大消费、医药仍值得关注,做到成长蓝筹均衡配置。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>