出品:浪头饮食

作者:SY

8月11日晚,金龙鱼发布2021年半年度报告。报告期内,金龙鱼“增收不增利”,上半年营业收入1032.3亿元,同比增长18.69%;归母净利润29.7亿元,同比下降1.24%。

尽管扣非归母净利润达39.12亿元,同比增长36.64%,但金龙鱼的非经常性损益主要产生于用来管理其商品价格和外汇风险的衍生工具,这些损益实质上也与金龙鱼的正常经营活动相关。因此上半年9.42亿元的非经常性损失实际上也不容忽视。

分产品来看,上半年金龙鱼厨房食品产品实现营业收入660亿元,较上年同期增长22.2%;但24.4亿元的利润总额却较上年同期下降了11.1%。下降原因主要是原材料成本大幅上涨,而提价和高端化效果有限。

至于金龙鱼正在布局的调味品、酵母、中央厨房等领域,目前都还没有什么实质性的成绩。

非经常性损益波动大 实质与经营活动相关

金龙鱼上半年非经常性损益主要为10.65亿元的投资损失。据金龙鱼说明,这些损失“主要产生于本公司正常经营活动中用来管理其商品价格和外汇风险的衍生工具,因未完全满足套期会计的要求,因此在会计角度属于非经常性损益。从业务角度,这些期货损益的已实现部分应计入主营业务成本,未实现部分应随着未来现货销售的展开而同步计入主营业务成本”。

套期会计是一种特殊的会计处理方法,它允许企业对冲有关资产或负债的利得和损失,减少利润表的波动性,但为了防止企业滥用套期会计方法,我国现行会计准则设置了较高的适用性门槛。

据金龙鱼介绍,当公司商业套保能够满足会计准则下的套保要求时,已实现的部分计入营业成本,未实现的部分计入库存成本;但是当一些套期保值不能满足会计准则的要求时,已实现的部分计入投资收益,未实现的部分计入公允价值变动损益。

尽管这部分损益归属非经常性损益,但从业务实质来看,这些损益与公司正常经营活动分不开。

金龙鱼使用期货、远期外汇合约等金融衍生工具进行套期保值最主要的原因就是为了减小原材料价格和汇率波动等因素对经营业绩带来的不利影响。据年报数据,原材料成本占金龙鱼主营业务成本的比重高达89%左右,且其原料进口依存度较高。

然而套期保值业务本身也存在着较大风险。2017-2019年,金龙鱼商品衍生金融工具产生的投资收益分别高达28亿元、3.89亿元、6.11亿元。而到了2020年,衍生金融工具转而产生了25.89亿元投资损失。今年上半年,金龙鱼用来管理商品价格和外汇风险的衍生工具又产生了10.65亿元的投资损失。

这些衍生工具产生的投资损益是金龙鱼非经常性损益的主要内容,因此,过去几年金龙鱼非经常性损益的波动很大,非经常性损益对净利润造成的影响也很大。2017-2020年以及今年上半年,金龙鱼非经常性损益分别为42.65亿元、9.12亿元、9.31亿元、-27.91亿元、-9.42亿元;其扣非净利润与净利润的比值分别为14.71%、82.21%、82.79%、146.51%、131.72%。

因此就金龙鱼的业绩而言,净利润比扣非净利润更能体现公司总体经营情况。

油米面同质化严重提价难 高端产品市场空间有限

目前,金龙鱼的主要产品包括厨房食品、饲料原料及油脂科技产品。近几年厨房食品的营收占总营收的比重基本在60%以上。

今年上半年,金龙鱼厨房食品的利润总额同比下降11.1%。

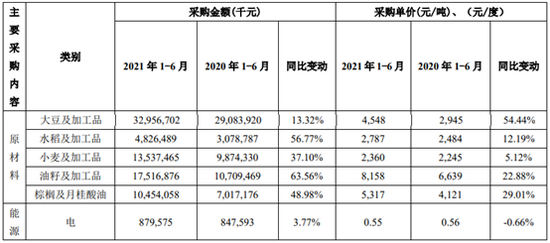

利润总额下降的首要原因就是原材料成本大幅上涨。上半年,金龙鱼多种原材料的采购单价均出现大幅上涨,其中大豆及加工品的采购单价较去年同期上涨54.44%。

而与此同时,公司未能通过上调部分产品售价和推广高端产品完全抵消原材料成本上涨的影响。

此外,由于各个渠道的销量出现结构性变化,厨房食品整体毛利率有所下降。去年同期受疫情影响,面向家庭消费、毛利率较高的小包装产品销量提升,而今年随着疫情好转、餐饮逐步恢复,毛利率较低的餐饮渠道产品销量占比提升,从而导致上半年厨房食品毛利率较去年同期下降了0.92个百分点,为11.84%。

金龙鱼的厨房食品产品包括食用油、大米、面粉和挂面、调味品。半年报并未给出各种细分产品的营收,但根据招股书,2019年食用油销售收入占厨房食品销售收入的比重为74.95%。尽管产品种类逐渐多元化,食用油仍是金龙鱼最主要的营收来源。

然而食用油行业增速已经较低。根据国家粮油信息中心统计数据,2012/13市场年度至2017/18市场年度,我国食用植物油消费量年均复合增长率为4.54%。

同时,食用油行业格局基本已定。据尼尔森数据,2019年我国小包装食用植物油CR4已达66.8%,其中金龙鱼以38.4%的市占率位居第一,但从2017年到2019年,金龙鱼市占率不仅没有提升,反而下降了1个百分点,未来继续大幅提升市场份额也很难。

市场份额提升不易,提价和高端化策略也很难奏效,因为食用油是一个同质化极其严重的产品,而且作为生活必需品,大部分消费者最看重性价比。

那大米和面粉行业的情况呢?

随着我国传统农业结构的变化调整,从2013年开始,我国大米消费量已经有所下降。大米行业的发展方向主要是包装米逐渐取代散装米。根据尼尔森数据,按销售量统计,金龙鱼在包装米现代渠道市场占有率第一,2017-2019年销售份额分别为16.4%、17.9%、18.4%,虽然份额在提升,但与第二名只有5个百分点的差距。

而且大米同样也是一个同质化严重的产品,消费者对价格很敏感,高端产品的市场份额非常有限。由于进入门槛低,我国大米加工企业数量较多,规模以上企业数量不断增长,市场竞争非常激烈。

就面粉市场而言,金龙鱼在包装面粉现代渠道市场占有率也是第一,不过从2017年至2019年,其市场占有率并没有增长,反而从29.1%降至26.7%。同样,面粉也是一种同质化严重、消费者对价格敏感的产品。

由于主营产品的这些特性,金龙鱼厨房食品的毛利率较低,利润受原材料价格波动的影响较大。而公司又难以随时上调大部分产品的售价,高端化产品的销量也有限。

新业务成绩未显

近年来,金龙鱼正将自身的产品线逐渐拓展至调味品、酵母以及日化用品等领域,进军中央厨房业务。

在调味品方面,金龙鱼推出了价格定位高端的“丸庄”酱油,销售区域为全国;定位中高端的“梁汾”山西陈醋,侧重在北方地区销售。今年上半年,金龙鱼又推出了“海皇”品牌香醋、米醋、白醋、蚝油、料酒等新品。

不过目前金龙鱼并未公布调味品业务具体的销售情况,公司只是在去年的投资者活动中表示“我们在调味品上并没有要超过海天的计划,因为海天在现有市场上已经建立并占据了巨大的市场份额,但是我们相信我们的优质产品可以在调味品市场上占据一席之地”。

至于酵母行业,金龙鱼也没有给出任何有数据支撑的成绩报告。而且值得注意的是,我国酵母行业市场集中度已经很高,安琪酵母在国内酵母市场占有率已超50%,国内酵母行业CR3约为70%-80%,留给新进入者的空间不多。

而金龙鱼的中央厨房项目还在计划中,未来究竟能不能成为一个新的业绩增长点仍有待观察。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>