来源:策略李立峰与行业配置笔记

投资要点

一、“专精特新”政策利好先进制造细分领域的中小龙头企业。近年来,支持“专精特新”中小企业发展的政策频出,7月30日中共中央政治局会议更是将“发展专精特新中小企业”上升至国家层面。“专精特新”政策旨在培育具有“专业化、精细化、特色化、新颖化”特征的中小企业,要求企业主导产品优先聚焦制造业短板弱项,围绕重点产业链开展关键基础技术和产品的产业化攻关。相关配套政策将降低企业的创新成本,促进中小企业步入发展的“快车道”,尤其是长期专注于中高端制造细分领域、有望突破关键核心技术的中小龙头公司。

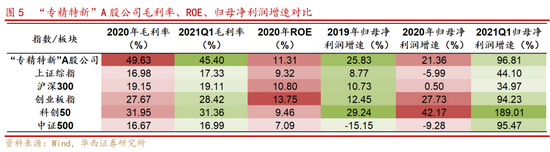

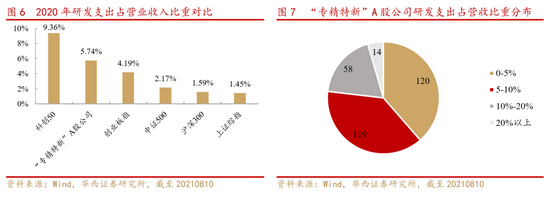

二、专精特新“小巨人”上市企业具有盈利能力强、成长空间大、研发投入高等特点,其中82家公司已进入公募基金重仓股行列。当前,工信部已选拔出3批共4922家专精特新“小巨人”企业,其中311家在A股上市。①从行业分布看,“专精特新”上市公司集中于先进制造领域,机械设备、化工、医药生物、电子、电气设备企业数量位于前五,共计222家,占比71%;②从市值规模看,百亿以下规模的公司占主导地位,具有较大的成长空间;③从盈利能力看,“专精特新”上市公司2021Q1整体毛利率为45.40%,远远超过上证综指、创业板指、科创50等指数的毛利率水平。2020年ROE(11.31%)、2021Q1归母净利润同比增速(+96.81%)均表明“专精特新”上市企业具有突出的盈利能力;④从研发投入看,2020年“专精特新”上市公司整体研发支出占营业收入比重为5.74%,相比创业板指高出1.55pct;⑤从机构持股看,2021Q2共有82家公司进入主动权益型(普通股票型+偏股混合型)公募基金的前十大重仓股行列,截至8月10日52家公司获得北上资金配置,其中圣邦股份、恩捷股份、片仔癀等公司获配市值居前。

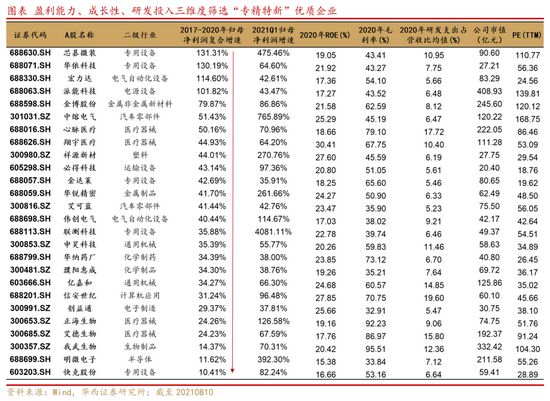

三、多维度挖掘“专精特新”优质公司。为进一步从三百多家“专精特新”上市公司中挖掘出当前具备高景气度、经济效益突出、成长空间大、重视创新的公司,本文从盈利能力、成长性、研发投入三个维度进行公司筛选,最终选出26家公司,主要分布在机械设备、电气设备、医药生物等领域,26家公司2020年毛利率、ROE中位数分别为52.11%、20.61%,2017-2020年3年归母净利润CAGR中位数达到40.94%,盈利能力和成长弹性显著高于A股整体。

■风险提示:国内外流动性紧缩超预期;企业盈利不及预期;海内外疫情反复;海外黑天鹅事件等。

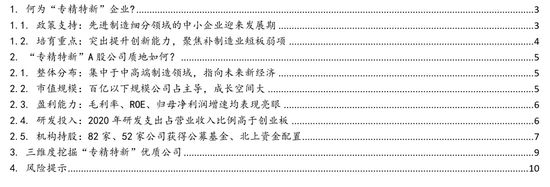

目 / 录

正文

01何为“专精特新”企业?

1.1.政策支持:先进制造细分领域的中小企业迎来发展期

“专精特新”政策旨在培育具有“专业化、精细化、特色化、新颖化”特征的中小企业。根据深圳市中小企业服务局对“专精特新”的阐释,“专精特新”中小企业指的是具有“主营业务专注专业、经营管理精细高效、产品服务独具特色、创新能力成果显著”发展特征的中小企业。通过加强对中小企业的引导和支持,培育一批在科技制造细分领域具备龙头优势的专精特新“小巨人”企业,对于国家“开展补链强链专项行动,加快解决‘卡脖子’难题”具有重要意义。

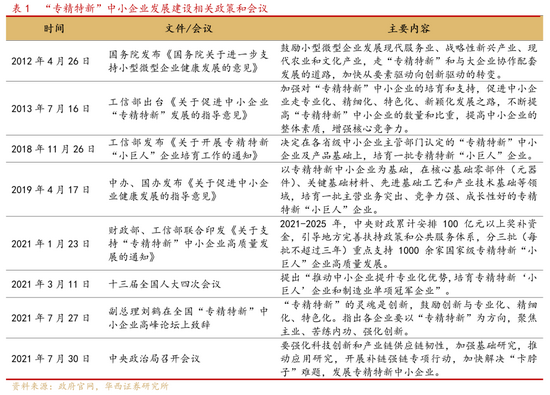

政治局会议首次将“发展专精特新中小企业”上升至国家层面,中小企业发展迎来政策东风。早在2012年4月26日,国务院发布《国务院关于进一步支持小型微型企业健康发展的意见》,提出“鼓励小型微型企业发展现代服务业、战略性新兴产业、现代农业和文化产业,走‘专精特新’和与大企业协作配套发展的道路”。近年来,支持“专精特新”中小企业建设的政策频出。2019年4月17日,中办、国办《关于促进中小企业健康发展的指导意见》提出要“培育一批主营业务突出、竞争力强、成长性好的专精特新‘小巨人’企业”,并围绕提升产业基础高级化、产业链现代化水平开展工作。2021年1月23日,财政部、工信部联合印发《关于支持“专精特新”中小企业高质量发展的通知》,明确2021-2025年中央财政将累计安排100亿元以上奖补资金,分三批重点支持1000余家国家级专精特新“小巨人”企业高质量发展。2021年7月30日,政治局会议首次将“发展专精特新中小企业”上升至国家层面。相关配套政策有望降低中小企业的创新成本,促进中小企业步入发展的“快车道”,尤其是长期专注于中高端制造细分领域、有望突破关键核心技术的中小龙头公司。

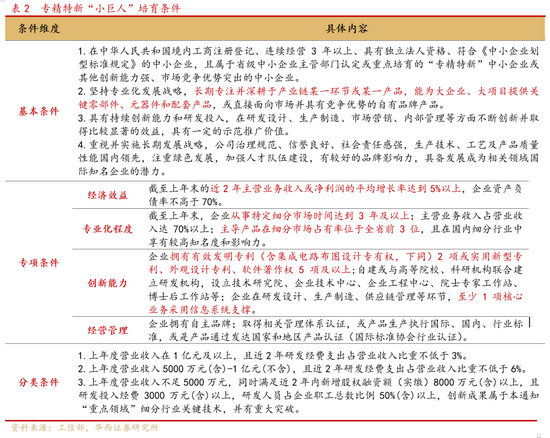

1.2.培育重点:突出提升创新能力,聚焦补制造业短板弱项

专精特新“小巨人”企业聚焦于补制造业短板弱项。2021年4月19日,工信部发布的《关于开展第三批专精特新“小巨人”企业培育工作的通知》强调,专精特新“小巨人”企业培育工作围绕“提升产业基础高级化、产业链现代化水平”展开,要求评选企业坚持专业化发展战略,具有持续创新能力和研发投入,重视并实施长期发展战略,其主导产品应优先聚焦制造业短板弱项,符合《工业“四基”发展目录》所列重点领域,从事细分产品市场属于制造业核心基础零部件、先进基础工艺和关键基础材料;或符合制造强国战略十大重点产业领域;或属于产业链供应链关键环节及关键领域“补短板”“锻长板”“填空白”产品;或围绕重点产业链开展关键基础技术和产品的产业化攻关;或属于新一代信息技术与实体经济深度融合的创新产品。

02“专精特新”A股公司质地如何?

自2019年开始,工业和信息化部启动专精特新“小巨人”企业培育工作,至2021年7月19日已选拔出3批专精特新“小巨人”企业名单。第一、二、三批专精特新“小巨人”企业分别有248家、1744家和2930家,其中在A股上市的公司分别为35家、157家、119家,共计311家。通过对三百多家公司的分析发现,专精特新“小巨人”上市企业具有盈利能力强、成长空间大、研发投入高等特点,其中82家公司进入公募基金重仓股行列,52家获得北上资金配置。

2.1.整体分布:集中于中高端制造领域,指向未来新经济

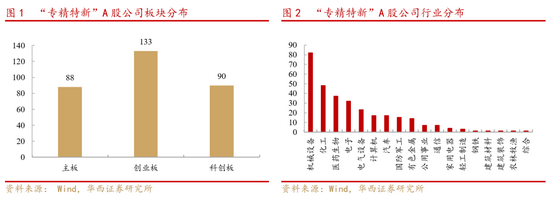

“专精特新”上市公司集中于高端装备制造、新材料、新一代信息技术、新能源等中高端制造领域。从板块分布看,311家“专精特新”上市公司聚集于“双创”板块,主板、创业板、科创板分别有88家、133家、90家。从行业分布看,属于机械设备、化工、医药生物领域的“专精特新”上市公司数量位居前三,分别达到82家、48家、37家,占比为26%、15%、12%,电子和电气设备企业数量紧随其后,分别为32家、23家。可以看出,“专精特新”上市公司集中于中高端装备制造、新材料、新一代信息技术、新能源等中高端制造领域,是未来经济高质量发展的重要支撑力量。

2.2.市值规模:百亿以下规模公司占主导,成长空间大

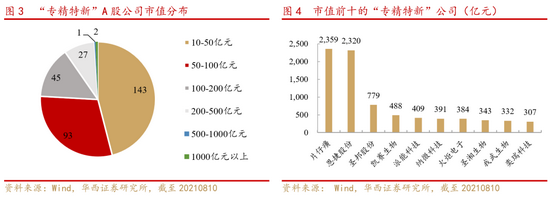

百亿以下规模的“专精特新”A股公司占主导地位。从市值规模看,“专精特新”A股公司整体市值规模较小,三百多家公司市值均值为98.36亿元,中位数为54.04亿元。分布上看,百亿以下规模的“专精特新”A股公司占主导地位,共236家(占比76%),100-200亿元、200-500亿元的公司分别有45家(占比14%)、27家(占比9%),另有片仔癀、恩捷股份、圣邦股份三家市值五百亿元以上公司。此外,5家医药生物企业进入市值前十行列,分别是片仔癀、纳微科技、圣湘生物、我武生物、奕瑞科技。“专精特新”政策旨在培育硬科技、重创新为主的中小企业发展壮大,A股专精特新“小巨人”仍有较大的发展空间。

2.3.盈利能力:毛利率、ROE、归母净利润增速均表现亮眼

“专精特新”A股公司盈利能力突出,2021Q1整体毛利率为45.40%,2020年整体ROE为11.31%。毛利率方面,“专精特新”A股公司2020年和2021Q1的销售毛利率分别为49.63%、45.40%,远远超过上证综指、创业板指等宽基指数的毛利率水平。从资产净利率看,“专精特新”A股公司整体ROE处于较高水平,2020年ROE为11.31%,仅次于创业板指(13.75%)。成长性方面,“专精特新”A股公司维持高景气度,2019年和2020年的归母净利润同比增速均保持在20%以上,2021年第一季度同比增速更是达到96.81%。

2.4.研发投入:2020年研发支出占营业收入比高出创业板1.55pct

“专精特新”A股公司研发投入处于较高水平。从研发支出看,“专精特新”上市公司公司2020年整体研发支出占营业收入比重为5.74%,低于科创50指数(9.36%),但相比创业板指高出1.55个百分点,研发投入处于较高水平。具体看,研发支出占营业收入比重位于0-5%、5-10%、10%-20%和20%以上的公司分别有120家、119家、58家、14家,数量占比分别为39%、38%、19%、5%。

2.5.机构持股:82家、52家公司获得公募基金、北上资金配置

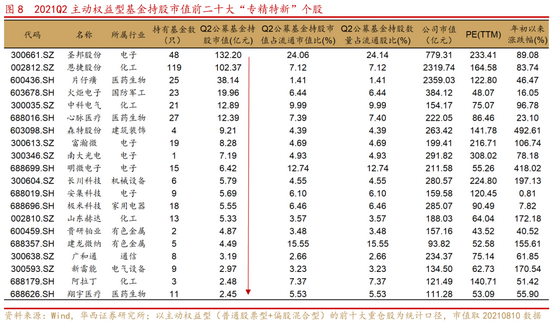

82家“专精特新”公司获得公募基金重仓,圣邦股份、恩捷股份获配市值超百亿。从主动权益型(普通股票型+偏股混合型)公募基金的前十大重仓股看,2021Q2共有82家“专精特新”公司进入公募基金重仓股行列,82只个股年初至今的平均涨幅为55.85%,其中圣邦股份、恩捷股份获得公募基金百亿以上的配置,基金持股市值分别为132.20亿元、102.37亿元,占第二季度末公司流通市值比为24.06%、7.12%。此外,公募基金持有市值前二十大“专精特新”公司中,电子、化工领域的公司居多。

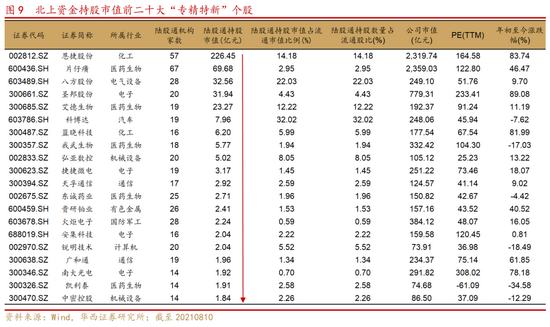

52家“专精特新”公司获得北上资金配置,北上资金持有恩捷股份226.45亿元。截至2021年8月10日,北上资金持有52家专精特新”公司,其中以恩捷股份持股市值最多,规模达到226.45亿元,占公司流通市值比为14.18%,另有片仔癀、八方股份、圣邦股份、艾德生物4家公司获得北上资金20亿元以上的配置。值得注意的是,在公募基金和北上资金持有的“专精特新”个股中,圣邦股份、恩捷股份、片仔癀、火炬电子、南大光电、安集科技、贵研铂业、广和通8家公司均位于两类投资者持股市值的Top20行列。

03三维度挖掘“专精特新”优质公司

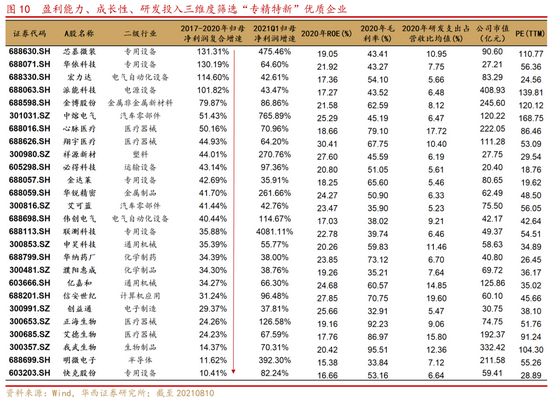

为进一步从三百多家“专精特新”A股公司中挖掘出当前具有高景气度、经济效益突出、成长空间大、重视创新的公司,本文将从盈利能力、成长性、研发投入三个维度进行公司筛选,具体标准如下:

1、盈利能力:以销售毛利率和ROE指标来衡量公司的盈利能力,选出2020年度公司销售毛利率高于30%,2018-2020年三年ROE均超过15%的公司;

2、成长性:以归母净利润的增速来衡量公司的成长性,筛选2017-2020年公司归母净利润3年复合增速和2021Q1同比增速均在20%以上的公司,或2017-2020年3年复合增速超过10%且2021Q1同比增速超过50%的公司。

3、研发投入:以研发支出占营业收入的比重来衡量公司对于研发的投入,筛选2019年和2020年研发支出占营业收入比均在5%以上的企业。

基于以上标准,最终筛选出26家公司,主要分布在机械设备、电气设备、医药生物等领域,26家公司2020年毛利率、ROE中位数分别为52.11%、20.61%,2017-2020年3年归母净利润CAGR中位数达到40.94%,盈利能力和成长弹性显著高于A股整体。

风险提示

国内外流动性紧缩超预期;企业盈利不及预期;海内外疫情反复;海外黑天鹅事件等

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>