来源:市值风云

作者" 闲彦

流程编辑 |小白

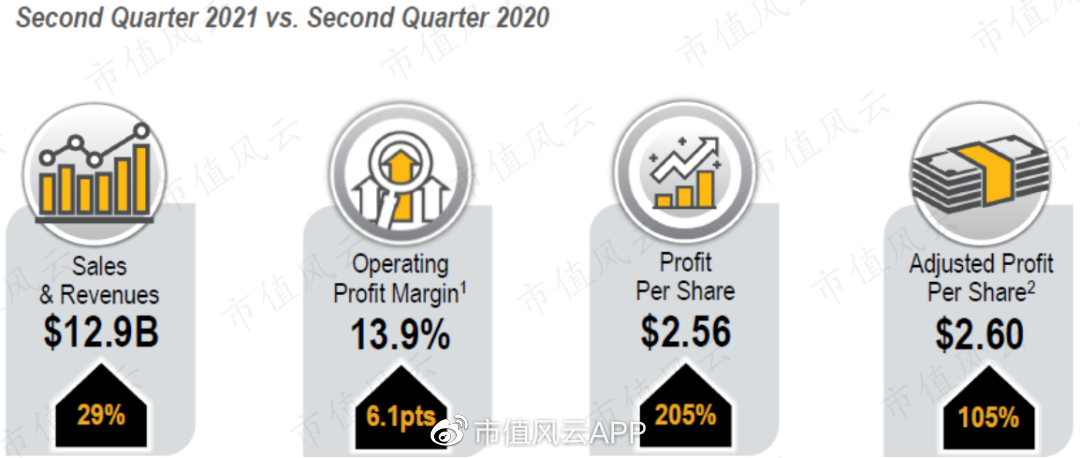

刚刚过去的7月30日,卡特彼勒(CAT.N)发布2021年二季报,公司各项业务在全球范围内实现了同比高速增长,财务指标明显好转。

二季度,公司营收增长29%,达到129亿美元,每股盈利更是增长了205%。

公司二季度经销商库存继续下降,环比降低了4亿美元。

在手订单环比增加了15亿美元,延续了一季度增加27亿美元的旺盛需求。而同比更是增加了55亿美元。

在二级市场上,让风云君颇为意外的是,作为一家老牌工程机械公司,居然能够在市场上享受到30x以上的市盈率。

对比国内机械龙头在二级市场的萎靡不振、凄凄惨惨戚戚,让风云君内心泛起“离谱”二字。

那么,差异背后,仅仅是一方投资者“拿豆包不当干粮”,还是说这家公司真能一个打十个?

冲着这个问题,我们来一探究竟。

一、复杂又不复杂的百年工业巨头

公司的历史可以追溯到1925年在美国加州成立的卡特彼勒拖拉机公司(Caterpillar Tractor Co. )。

嗯……一句拖拉机居然让人联想起一个梗……

目前,公司是全球领先的建筑和采矿设备、柴油和天然气发动机、工业燃气轮机以及柴-电火车头生产商。

一般工业巨头都包含实体和金融两部分业务,公司也不例外。

其主营业务一是“实业”,概括为机械、能源与交通(简称“ME&T”)的设计、制造和销售;

二是金融产品,主要包括金融服务和保险服务,收入包括贷款与融资租赁应收,以及经营性租赁款。

而实业部分,公司大致根据下游应用场景分了三大块。风云君结合公司披露的产品信息来梳理一番。

(一)主要产品分类

公司的ME&T业务根据下游应用场景和行业,大致分为三大板块:

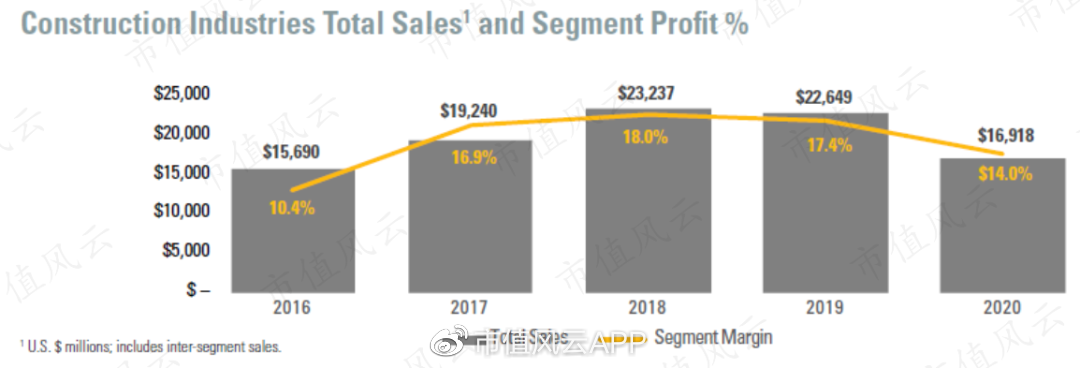

1、建筑板块

基础设施和楼宇建设领域。机械种类包括挖掘机,土方工程机械如装载机、平地机等,以及楼宇建筑机械如挖掘装载机、全地形车、伸缩臂叉车等。

过去5年间,板块营收和利润率都经历了先升后降,到2020年,营收169亿美元,营业利润率14%。

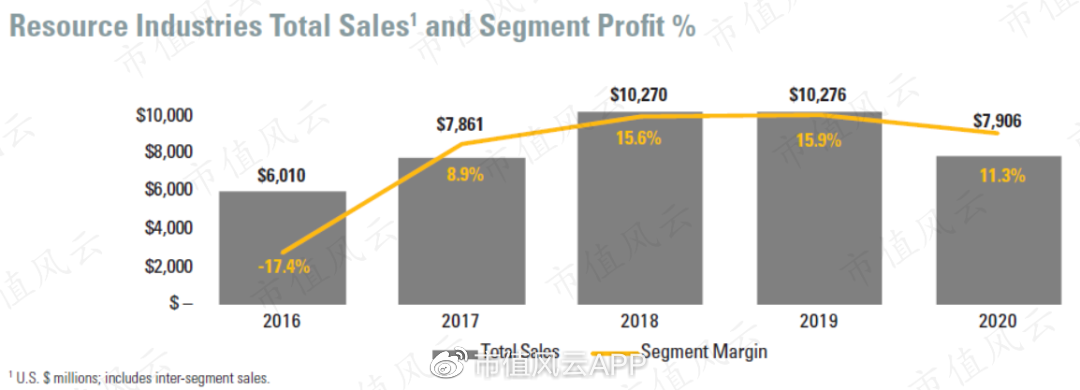

2、资源板块

包括采矿业、重大工程、采石场和混凝土骨料、废料及材料处置等。

机械种类包括大型履带式拖拉机、越野卡车、铰接式卡车、铲土机、旋转钻机、长臂采矿机、拉铲挖掘机等。

过去5年间,板块营收和利润率也是先升后降,到2020年,营收79亿美元,营业利润率11.3%。

公司的资源板块对应的商誉是三大工业部门中最高的,2020年末达到31亿,达到整个商誉64亿美元的近半,说明历史上对外并购较活跃。

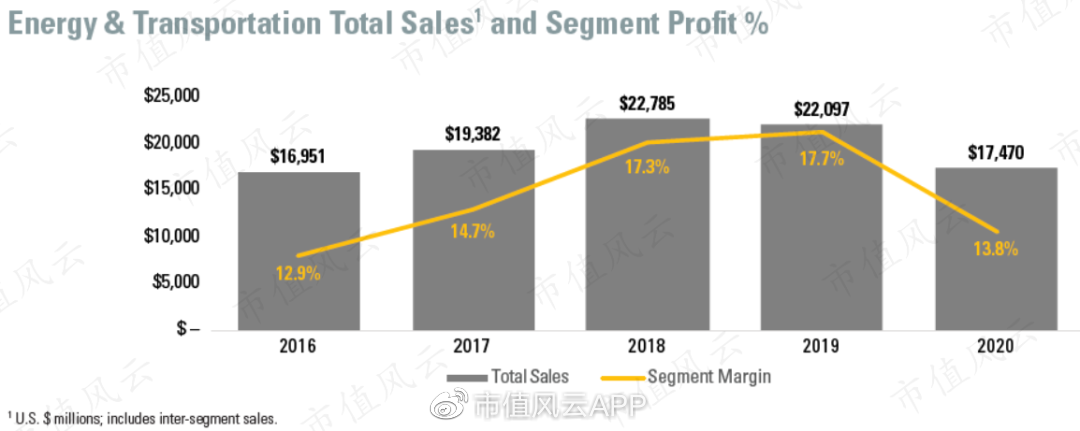

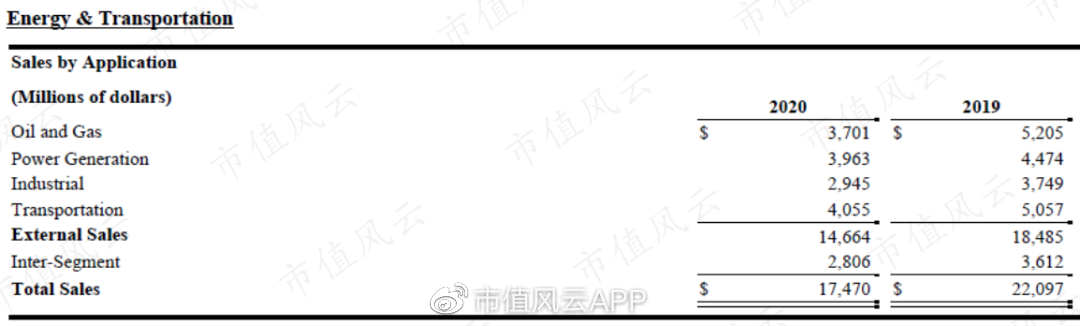

3、能源及交运板块

具体包含油气、发电、工业、以及运输四个细分行业。

产品涵盖活塞式柴油发动机和燃气发动机、太阳能移动式发电机、储能系统、泵与传动系统、涡轮气体压缩机、涡轮发电机组、EMD火车头、铁路车辆和基础设施解决方案、海上发电解决方案等。

2020年,板块营收175亿美元,营业利润率13.8%。

具体来看,油气子板块在2020年受影响最严重,营收降幅达到29%,而发电业务受影响最轻,仅下降了11%。

回到公司层面,总的来说,公司产品线可以概括为“大而全”:旗下共有21个子品牌、在全球累计售出产品超400万件,其中大约100万处于可数字连接状态。

这么多产品线,要真想搞清楚那可得费老大劲儿。公司自然不忘“扶上马送一程”,《性能手册》(Caterpillar Performance Handbook)了解一下?

风云君顺手从公司官网下载了这个文档,2442页内容可谓也是又大又全。可以想象在信息获取还不够便捷的年代,这样一本诚意满满的工具书对用户心理的冲击,概括来说恐怕就是niubility。

随手翻开场地清理(Land Clearing)部分,第一句就很有内味儿。“场地清理与其说是科学,不如说是艺术,因为生产率和方法都需要因地制宜”。

哎呀呀,看看人家这文笔,明明就是一本枯燥的高端销售手册,怎么有了心动的赶脚?

当然,里面更多是分析相关作业的影响因素、应知应会、作业方法的选择和对应的(公司)设备、设备具体型号和规格等。

(二)服务,增长的重中之重

公司表示:服务增长是当前的核心战略之一,将通过客户价值协议(CVAs,Customer Value Agreements)帮助客户降低成本,减少因故障停机,最终专注于工作自身而非机器维护。

而站在商业竞争角度来讲,用户一旦习惯了这位数十年如一日的可靠搭档,那要改换门庭自然要好好掂量掂量。

以2016年为基础,公司计划到2026年实现工业服务营收翻倍,达到280亿美元。

根据公司披露的数据推算,2016年,机械服务收入140亿,占ME&T业务营收的比重已经高达39%,到2020年,相关收入160亿,这一比例上升到了41%。

围绕服务增长,公司专注于以下七方面:

1、以客户为中心的设计;

2、推动数字业务;

3、服务解决方案战略(而非单纯销售部件和工时);

4、金融服务支持;

5、零部件销售网络优化;

6、经销商服务能力增长;

7、关联服务机会的把握。

虽然说强调服务的内容不算新鲜,但是能做到这么高的占比,确实体现了老牌工程机械巨头的功底,也是一道对竞争对手而言无形的高墙。

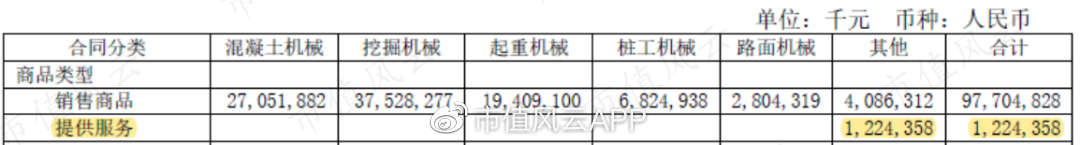

对比而言,以三一重工(600031.SH)为例,2020年,合同产生的收入当中服务占比还非常低。

(三)金融产品

作为单价高、寿命长、购买风险大的产品,工程机械在销售过程中难以避免的场景就是帮助客户减轻初始投资压力,提高产品吸引力。

公司表示,尤其是在发展中国家,价格往往在产品销售中最有决定性。

这又可以分为两部分:一是向终端客户提供金融服务,或称零售;二是向经销商提供金融服务,对应的可以称为批发。

2020年,公司金融业务收入27亿,以利率法确认。

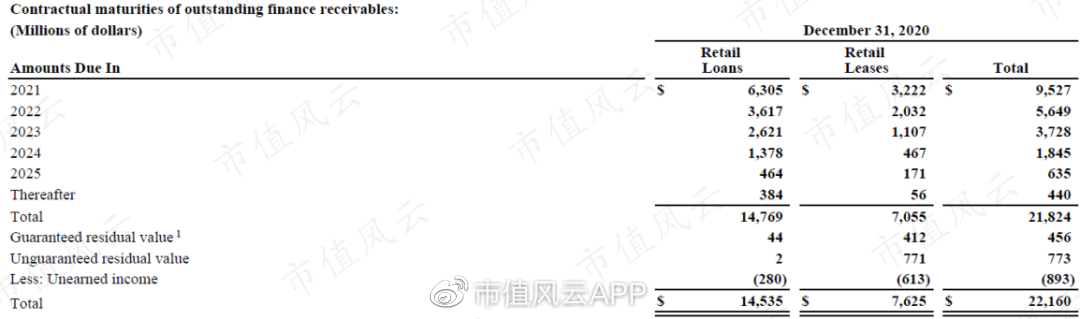

我们重点来看公司的金融业务营收来源,也就是未来各年的合约金融应收账款,分为贷款和租赁两部分。

零售方面,2020年末,公司披露的未来5年外加永续的金融应收账款达到222亿美元,其中贷款145亿,租赁76亿美元。

公司一般为客户提供46个月还款期,2020年末平均剩余期限为26个月。

而在批发方面,同期的贷款为10亿美元,租赁为2亿,合计12亿美元。

作为租赁方,公司2020年末对外出租资产公允价值为40亿美元,同比降低2亿。

二、营收分析

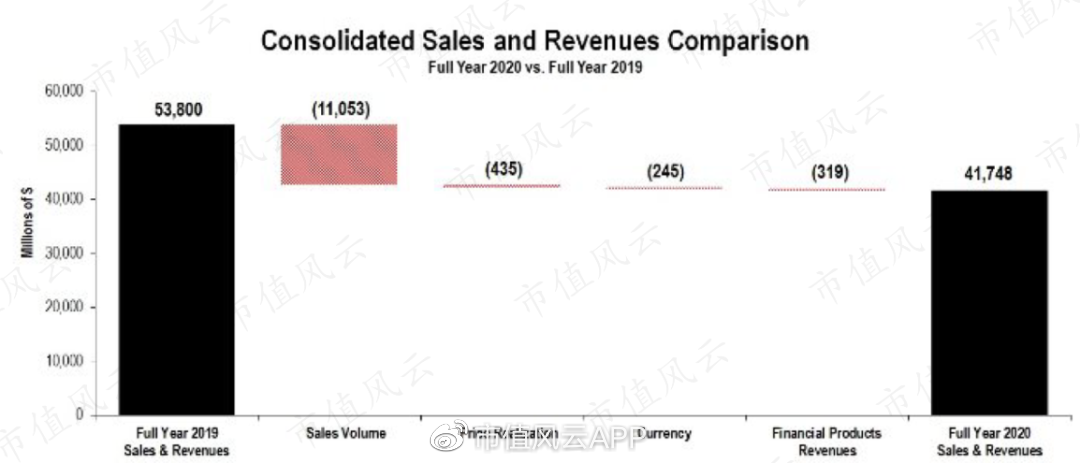

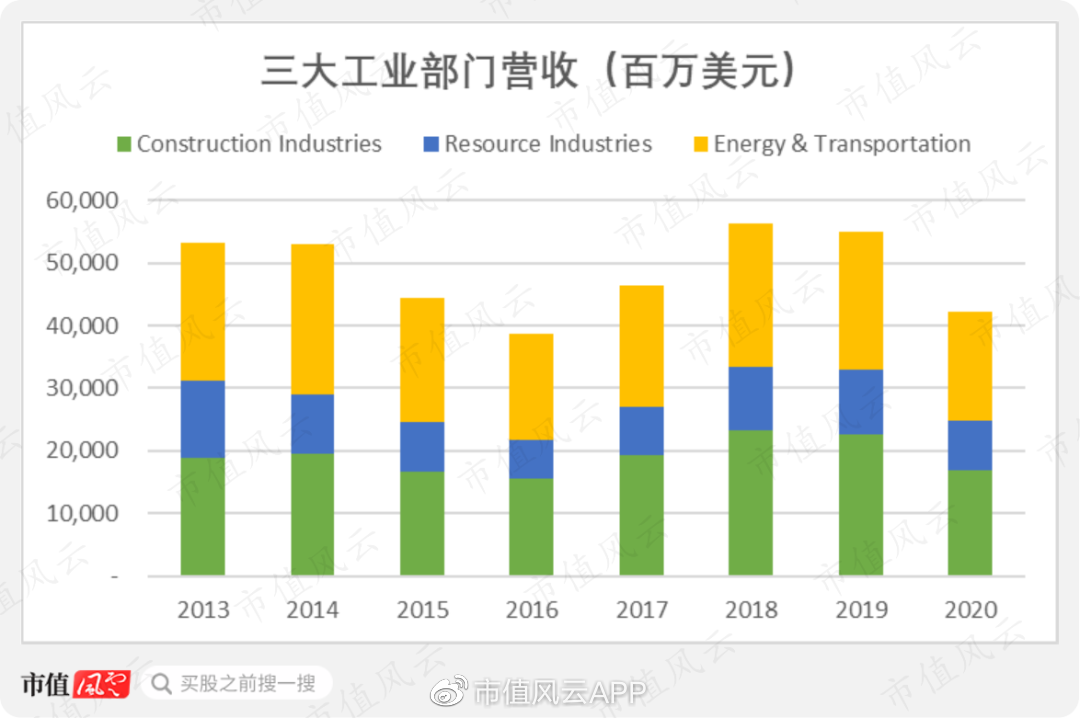

2020年,公司营收417亿美元,同比骤降22%,自2013年以来,营收的CAGR为-4%,所以近些年来是以负增长为主。

公司作为全球工程机械行业龙头,显然和成长二字并无多少关联。

原因主要是终端需求疲软导致三大工业板块销量全线下滑,叠加经销商也在“去库存”。所以销量下滑是主因,影响达到111亿美元。

其次是“价格实现”,也就是撇开汇率和新产品入市影响以外的产品价格变动,影响4.4亿。

原因是中国市场的建筑行业竞争激烈,另外是不利汇率、以及金融产品收入下降两个因素。

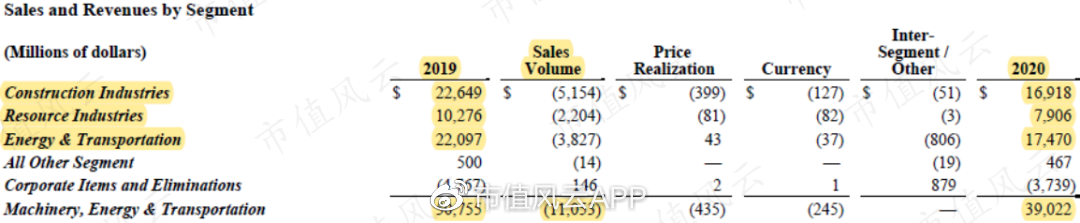

因销量下滑导致的建筑板块营收同比降低23%,资源板块降低21%,能源及交运板块降低17%。

2020年,经销商的机械及发动机库存下降了29亿美元,而2019年时还是增加8亿美元。

经销商是独立决策的,这凸显了他们受疫情影响,对全年市场需求预期和产品交付时点比较悲观。

不过公司表示,2021年经销商库存减少的可能性不大。

说到经销商,风云君在《三一重工:工程机械王者的“大江大河” " 独立研报》中也有提到过,报告中也包含了一些同行业公司重要财务指标的对比。欢迎下载市值风云App,接收独家深度研报推送。

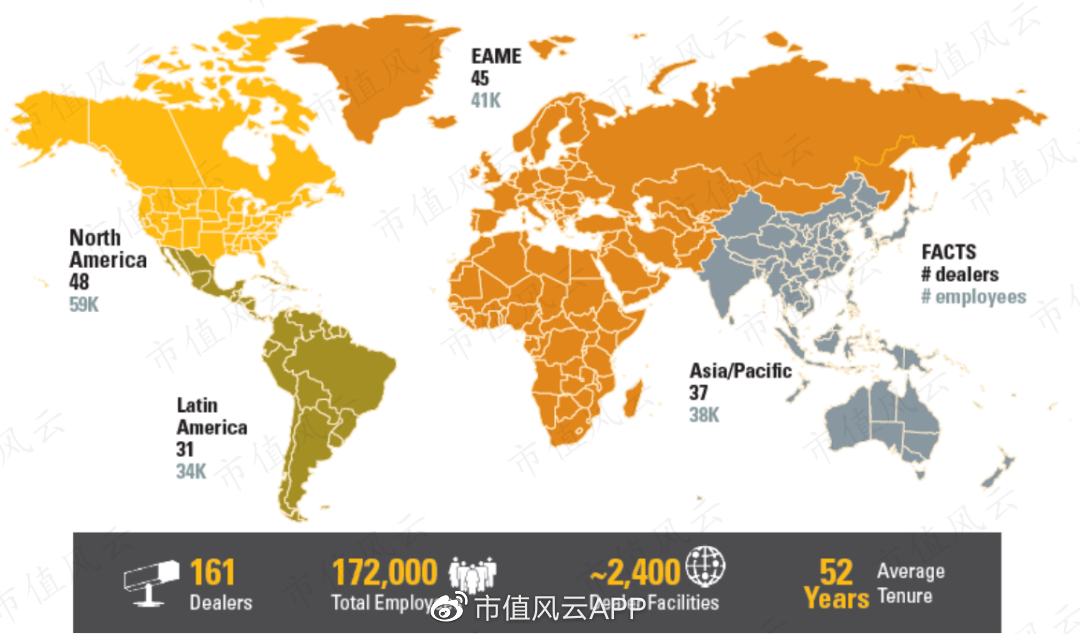

作为公司的竞争优势之一,2020年末,公司在全球192个国家拥有161个经销商、近2400家分支机构,这是全球同行业公司中最密集的。

不仅如此,公司还背书经销商发行债券融资,为后者提供了10亿美元的连带担保,可见双方合作之深入。

再来聊下收入确认,比较有行业特点的是为经销商提供多种销售计划。

大致来说,公司产品卖给经销商时确认收入,而当经销商向终端客户售出产品后,除了进销差价外、还将从公司处获得折扣。

折扣受产品型号、销售区域等相关历史经验影响。而这类折扣将通过扣减产品销售价格、继而减少收入的方式来计量。

公司专设有售后折扣储备科目(Post-sale discount reserve)用以计量后续应付的折扣金额,2020年末14亿美元,而在2019年末为17亿美元,大致能说明2020年末经销商的销售情况有所下滑。

而全年中间的具体增、减公司并未披露。

三、“不认为中国公司中有全球性对手”

从营收占比来看,三大工业部门营收始终占到公司营收的93-95%,剩余主要为金融部门营收,非常稳定。

而从这三大部门内部构成来看,建筑,能源与交运两大板块旗鼓相当,而资源的体量偏小。

2020年,建筑,资源,能源及交运三大工业板块营收依次分别为169亿,79亿,以及175亿美元,占总营收比依次分别为41%,19%,42%(注:三大业务营收为受公司项及内部抵消影响前的数据)。

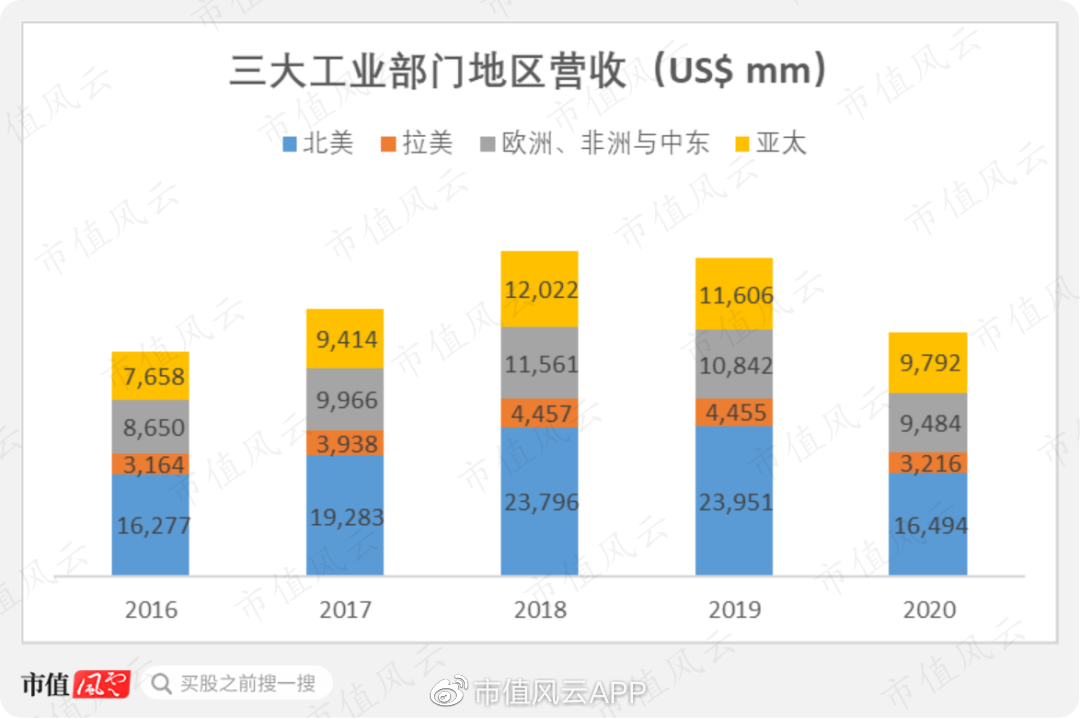

而分全球区域来看,公司划分了四个大区:北美,拉美,欧洲、非洲与中东,以及亚太地区。

2020年,四个大区的ME&T对外销售额依次分别为165亿、32亿、95亿以及98亿,依次下跌了31%,28%,12%,以及16%。

可以看出,北美虽然跌幅最大,但仍旧是公司的基本盘,占对外销售规模的42%。

而对比过去5年的工业板块销售数据,其实从2019年开始亚太和欧洲、非洲与中东两大区域就开始有下滑势头,而到了2020年,这两个区域又成了最抗跌的。

过去这5年,公司在亚太区域取得的增长最为显著,主要在建筑和资源两个行业。

在此影响下,5年间公司在美国本土营收占比从41%下降到39%,而海外营收占比也顺势增加了2个百分点。

公司全职员工中,海外员工数早已超过美国本土员工数,2020年二者为5.7万、4.03万。

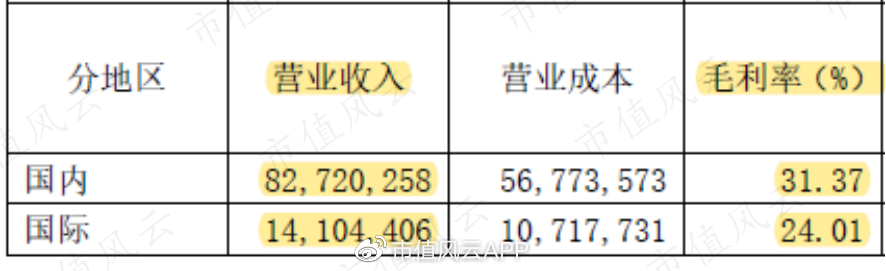

与此相比,三一重工的国际业务占比还很低,仅为15%,这说明国际化大有可为。

而三一的国际业务毛利率偏低也正常,毕竟产品是先头部队,有了可观的存量以后,才能谈财务上更有吸引力的服务。

在公司自述的竞争格局中,全球竞争对手包括德、美、英、韩、日各国,却唯独没有一家中国公司的身影。相反,中国公司都仅被界定为“局部或地区性对手”。

从海外营收占比来看,这结论也没问题。但用现在的话来说,“伤害性不大、侮辱性极强”。

在浩浩荡荡脚踏实地的工程师队伍的加持下,难道一个有“基建狂魔”之称的工程基建大国,再辅以“一带一路”倡议的推动,还诞生不了哪怕一家有世界级影响力的工程机械巨头吗?

大哥,你夹粒花生米啊!

四、财务分析

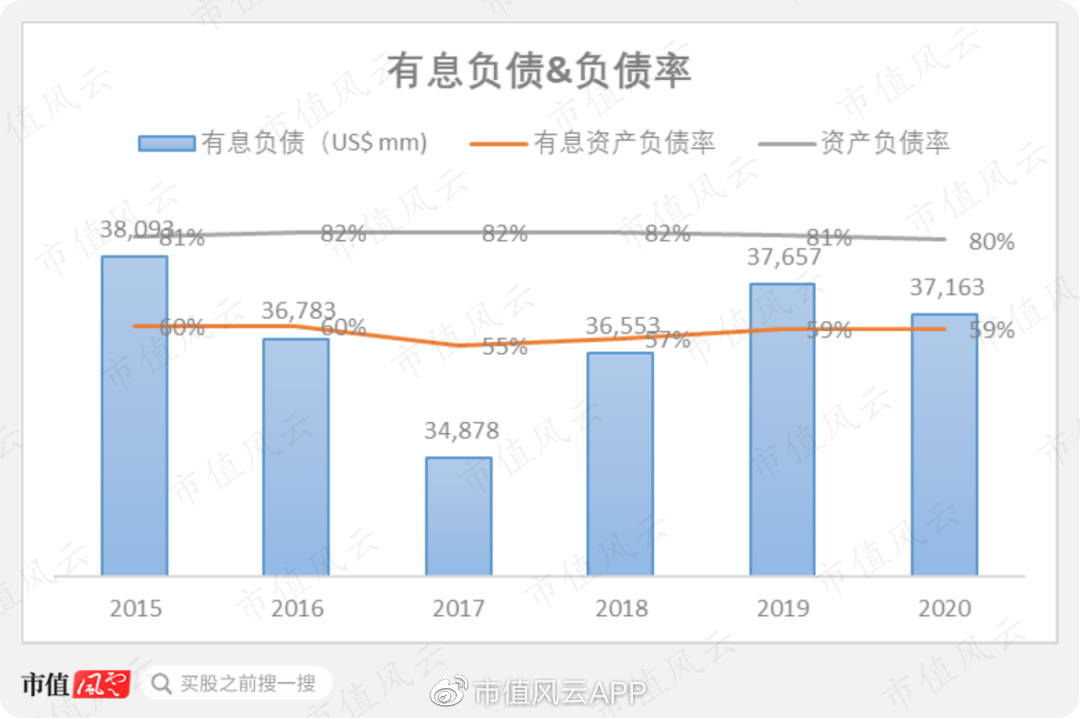

从传统角度分析,公司的资产负债率是偏高的,2020年末达到80%,常年比较稳定;而有息负债率也大致稳定在60%附近。

截止2020年末,公司长期债务260亿美元,主要是金融部门负债,达到163亿,占比63%,其中中期票据最多,达160亿。而工业部门则以发行公司债为主,规模97亿,占比37%。

受益于宽松的全球融资环境,公司在2020年4月发行了票面金额12亿美元、年利率3.25%、2050年到期的优先债,以及票面金额8亿美元、年利率仅2.6%、2030年到期的优先债,发行成本处于近年来的低位。

由于公司有金融部门,面临监管要更加严格,所以我们直接看公司的“底线”是否健康。

截止2020年末,合并净资产154亿美元,比信贷安排要求的90亿高出不少,安全垫充足。

同期,公司旗下主要的金融部门Cat Financial的合约利息保障倍数1.72:1,也高于最低要求的1.15:1。

另外,金融部门截止2020年末的半年合约杠杆率(注:债务/合约EBITDA)为6.71:1,全年合约杠杆率为6.95:1,比最高限值10:1都要低上不少。

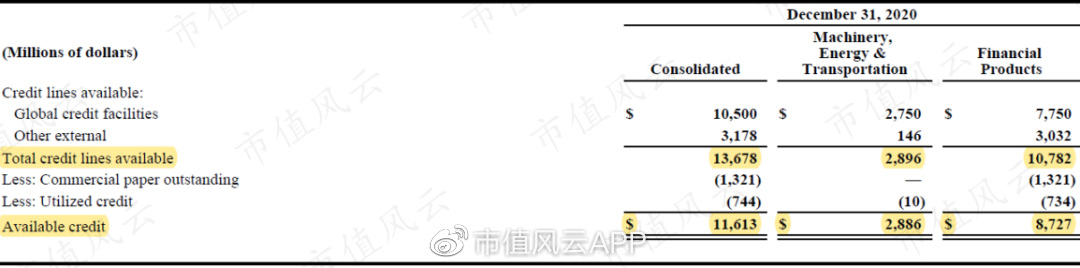

公司同样在全球范围内享有各类金融机构提供的可使用的116亿美元流动性,其中工业部门占29亿,金融产品部门87亿。

作为老牌工业公司,公司的养老金计划不得不查,因为除非经历过生死攸关的重组,否则给付确定制(Defined-benefits Plans,DB)必然会严重影响到公司的财务健康。

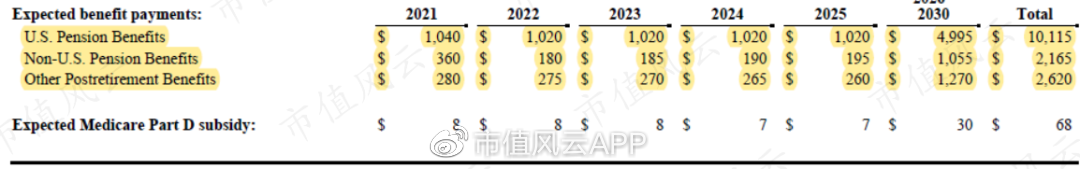

简单来看,公司给出了未来多年对退休人员的支付义务,2021年就高达16.8亿美元。

截止2020年末,公司在美国的养老金负债为192亿美元,对应管理的养老金资产为176亿,也就是有近16亿美元的缺口,较上年末的18亿有所收窄,总体健康。

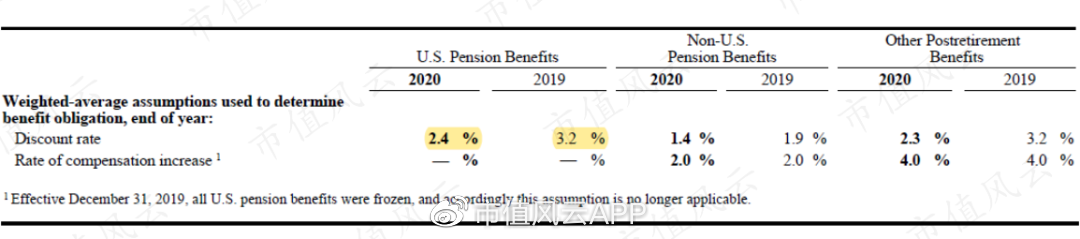

不仅如此,2020年精算假设中的贴现率也有所下降,从3.2%降为2.4%,说明公司采取了更保守的估计,导致负债有所增加。

公司管理的养老金资产主要投向是固定收益类,股权投资不高,2020年期末为43亿美元,占比24.4%。

五、股东回报

最后来聊聊公司的股东回报情况。

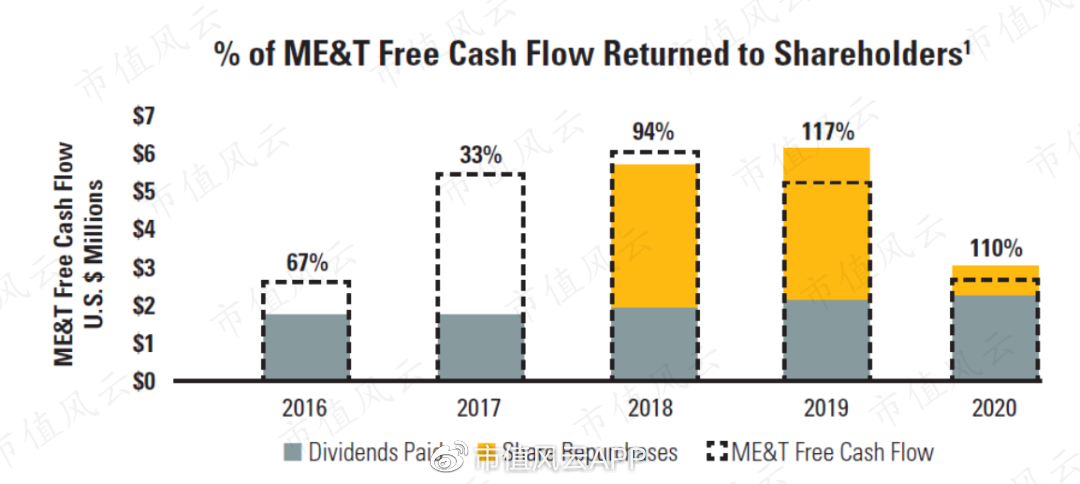

从近五年来看,可以说是诚意满满,尤其是近三年的总回报分别占到工业部门自由现金流的94%、117%,以及110%,持续两年“实际分红大于能力限制”。

从最近3年来看,公司的回报方式有显著变化,即开始大幅进行股票回购(下图黄色部分),2018、19两年分别耗资高达38亿、40亿美元,但是2020年已经回落,为11亿。

这也是为什么市值风云一再强调公司基本经营业绩。因为对于好公司来说,至少比别人要多一条路:市场不看好是吧?不怕,爷自己上,回购!

这显然也是公司股价维持高估值的重要因素。

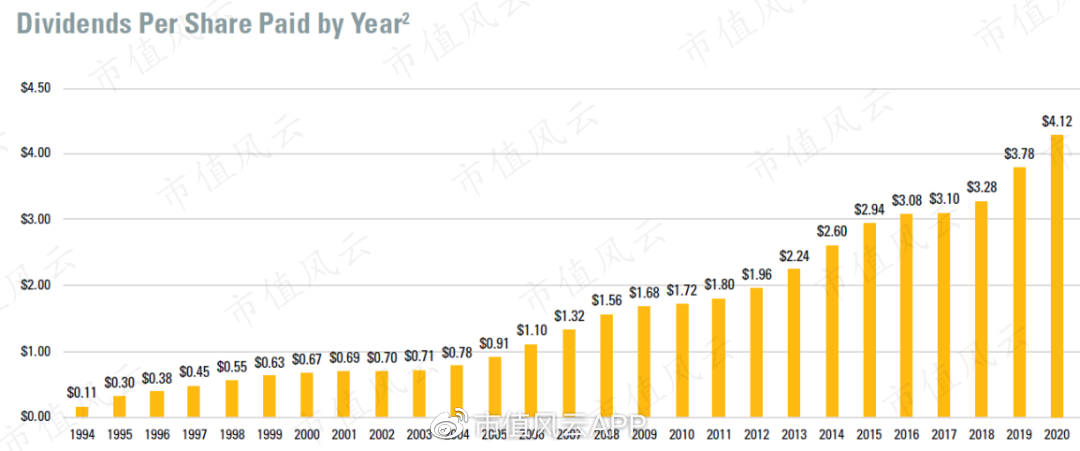

而如果关注分红,那就是教科书级别的“稳中有升”:不给高预期,但是一定不打破底部预期,给投资者以长期持有的信心。

公司自然不会忘记偶尔炫耀一把,比如至少自1994年以来雷打不动、持续上升的每股分红金额,让风云君想到了一首歌:《稳稳的幸福》。

结尾

风云君认为,公司的经验无疑表明,这个行业的翘楚具备强大的股东回报能力,也间接说明了这是不是个好行业的问题。

接下来,就让我们一起见证:中国的工程机械龙头们,能否踩在巨人的肩膀上,打出自己的一片天。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>