针对房地产行业的调控已经进入深水区。

融资端,房企相对正式的融资渠道被封锁,今年整个行业的融资规模比去年大幅下降,据克而瑞不完全统计,2021年上半年,100家典型房企的累计融资额为6090亿元,同比下降34%,环比下降29%。

土拍端,据媒体报道,被纳入“三道红线”试点的几十家重点房企,被监管部门下达了新要求:买地金额不得超过年度销售额的40%。加上如今“一城一策”的精密土拍规则,公开市场拿地,利润大大受限。

需求端,上海房贷利率上调,首套房贷利率将从现在的4.65%调整至5%,二套房贷利率从5.25%上调至5.7%,限购政策收严;8月5日,杭州限购升级,非本市户籍社保满48个月限购1套。

从融资到拿地到需求,每一枪都精准打中房企命脉,个别激进的房企问题频出。新的调控环境下,房企不宜再盲目追求规模扩张,而是需要在规模、利润与流动性之间找到平衡,才能穿越行业周期。我们会看到有的企业规模排名下滑,但保住了流动性和盈利空间。有的企业追求规模,流动性告急,利润也急速下滑。这三者之间的平衡是门技术活。

从这个角度,笔者通过行业数据分析,关注到一家房企,正在通过调整拿地节奏、规划销售回款等部署,实现稳定增长、确保流动性安全的同时,仍然保有利润。这家房企就是荣盛发展。

稳定增长

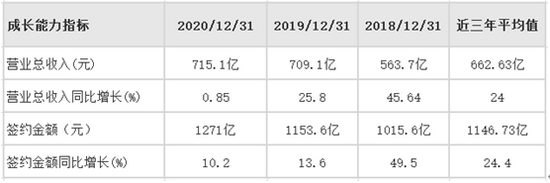

规模增长主要看两个方面,一个是营业收入,一个是销售规模。

从营业收入来看,近三年来(2018年-2020年),荣盛的营收分别是563.7亿元、709.1亿元、715.1亿元,增长率平均值为24%。

从销售规模上来看,近三年来(2018年-2020年),荣盛的销售额分别是1015.63亿元、1153.56亿元、1270.97亿元,排名基本上稳定在TOP 30,增速在业内并不算快,增长率平均值为24%。

很巧合的是1-7月荣盛销售额增长率也是24%。据刚刚公布的1-7月数据显示,2021年1-7月,荣盛累计实现签约面积607.02万平方米,同比增长20.42%;累计签约金额695.65亿元,同比增长24.3%。

数据说明荣盛不是一家追求高增长的企业,按照自己的节奏在发展。荣盛通过聚焦主营业务,均衡布局,对抗风险,来保持自己的稳增长。

7月8日,荣盛发展与固定收益投资者交流会上,荣盛透露,从2021年上半年荣盛发展签约分布来看,长三角城市群签约金额占整体签约金额的36.2%,已经超过河北地区的26.1%,中西部城市群签约金额占比为18.8%。

值得注意的是,荣盛正在调整自己的销售节奏,1-7月完成年度计划(1300亿元)的53.51%,较上年(计划完成率46.25%)同比提高7.26个百分点。

把每个月的销售额拆开来看,过去荣盛的销售贡献集中在Q4,2019年、2020年Q4的销售占比分别是41%、42%,单月过百亿的销售额也集中在Q4。但是2021年,前7月有3个月销售过百亿,4月和7月的销售也接近百亿,这是一个很好地调整销售节奏,稳步向前的信号。

确保流动性

流动性从大面上来说由支出和收入两个方面决定。

收入方面主要由销售以及销售带来的回款决定。前文已经描述的很详细,荣盛近三年来以平均增长率24%稳步增长。回款方面,在7月8日,荣盛发展与固定收益投资者交流会上,荣盛透露上半年整体回款率为80%,回款额为490亿元。

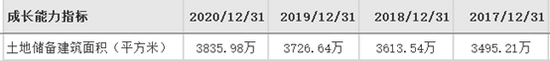

支出方面,房企的大头支出是土地,从结果来看,荣盛这几年土地储备维持的非常平稳,没有大肆扩张(突然大比例增多),也没有断粮(突然大比例减少),对比销售额的增长,可以说是很好的践行了量入为出方针。

荣盛拿地核心指标为自有资金回报率,会根据自己的节奏主动放弃高价地。据其2020年报显示:“上半年,聚焦优势城市,维护市场地位,在石家庄、唐山、蚌埠、聊城、沧州、常州等土储较少的城市积极补充土地储备;下半年,主动放缓投资节奏,提高新项目的利润安全边际。”

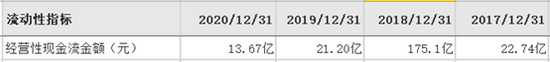

在收入和支出的平衡下,这四年来,荣盛连续四年现金流为正,粗略统计,自2017年至今,仅有万科、龙湖、世茂、荣盛、华润、融创、绿地、阳光城、龙光等九家房企,做到了这一点。

衡量流动性的国家标准是三条红线,目前荣盛只踩了一条,也只是轻踩。按照2020年财报显示,荣盛剔除预收款后的资产负债率73.78%,略高于监管要求的 70%;净负债率80.18%,达到监管要求的低于100%;现金短债比1.23,达到监管要求的大于1倍。

在债务方面,荣盛已经兑付今年7月15日到期的境外美元债,涉及本息资金合计2.61亿美元。荣盛还表示:境外资本市场近期波动较大,此次兑付全部以自有资金偿还。此次兑付完成后,下半年,荣盛没有到期境外债券兑付压力,公司将有较充裕的时间做好回购、新发等境外债务管理工作,也有足够自有资金兑付后续到期美元债券。

控制拿地成本,有序推进的回款,按时偿还的债务,荣盛一直在确保流动性安全。

保有利润

利润下滑、盈利空间收窄是近两年房企普遍特征,“由于地价的大幅度上行,和被定价的新房价格,使得房企的利润率从早期的 10%下降至当前约 3%”,国泰君安在8月1日发布的研报中表示。

但长期因“环京魔咒”风评被害的荣盛表现却意外不错,很“倔强”的维持着自己的投资标准。

2020年荣盛的净利润率达到11%,在行业内排名17;净利润77.74亿元,在行业内排名20。在行业盈利能力普遍下滑的情况下,身处TOP30的荣盛能够与TOP20的房企利润相当,这个盈利能力应该被看到。

上图为近五年来荣盛的主要盈利能力指标,整体来说保持在行业内较高水平。据机构测算,重点房企2020年平均毛利率达到26.2%,相比历史高位下滑超过10个百分点。而荣盛2020年毛利率为27.82%,虽然与同比下降了2.26个百分点,但也依然属于维持得较好的房企。

可能对公司要求比较高的人会说,2020年指标是下降的,怎么能说是保持利润呢?还是要用动态的看问题,看行业整体,看政策环境,滨江董事长也不会想到在2021年5月集中供地之后,1-2个点的净利润需要努力才能完成。

深度调整期,城市投资风险显著加大,容错率越来越低。不同区域和层级城市的城镇化结构性发展机遇,乃至城市内部不同板块发展机遇,都将进一步考验企业的决策。避免盲目投资,追求规模会带来流动性风险、去化风险和盈利性风险。荣盛 “放缓高增长,保有利润,确保流动性”的做法是符合当下大环境的决策,可以给更多房企、投资人作为一个样本来参考。