央妈表示“别猜了”

今年二季度以来,“地产+出口”双轮驱动开始乏力,经济渐现下行压力,结构不均衡问题凸显,需要宽货币稳增长的支持;而在同时,大宗价格持续上行,通胀高企的压力对货币宽松形成掣肘,政策进入两难境地。

稳增长、调结构还是防通胀?市场对于后续央妈的货币政策取向一直争论不休,众说纷纭。尤其是在7月出乎所有人意料的全面降准后,市场争论进一步升级,愈演愈烈,部分学者讨论起降息及连续降准的可能性。

在上周发布的《二季度货币政策执行报告》中,央妈直面市场关注的货币政策问题,仿佛告诉大家“别猜了”,直接给出明确的答案。

当前通胀问题怎么看?后续货币政策怎么走?让我们来听听央妈怎么说。

通胀为何再次成为争议焦点?

今年上半年,大宗商品价格快速上行,拉响了通胀警报,“再通胀交易”、“通胀预期”等话题频频被讨论,全球各央行也针对通胀问题密集发声。直至二季度,资本市场逐渐形成共识——本轮通胀是短暂的、阶段性的,仅是供需错配和低基数效应下的暂时性扰动,等这些因素消退后价格会回落,无需过度忧虑。在5月PPI达到9.0%的高点后,6月如期回落,尽管只是下降了0.2个百分点,让市场稍稍松了口气。

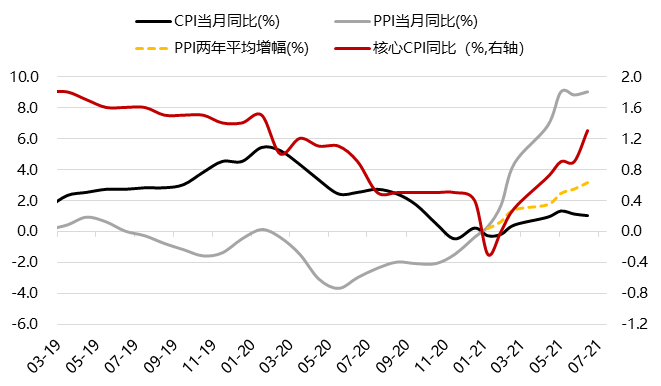

而前几天统计局公布的7月通胀数据显示,PPI重返9.0%的高点,多项工业品价格继续走高,上游原材料品种涨多跌少。从分项来看,煤炭价格持续上涨,钢材价格回落后再次上攻,原油和有色金属价格高位震荡。此番数据再一次拉响通胀警报,通胀又回到市场争议的话题中心。

此外,由于上游向下游行业价格的传导有时滞且并不顺畅,7月PPI与CPI同比剪刀差再创新高,高达8%。CPI受到猪肉价格的持续拖累,本月下滑至1.0%,虽政策性收储影响下生猪价格止跌反弹,但猪肉价格继续回落。

因此,光从7月的通胀数据来看,PPI重返高点,PPI-CPI剪刀差走阔,确实情况看似出现了恶化。

图:PPI重返顶点,CPI维持低位

数据来源:Wind,诺亚研究

关于通胀,央妈说了啥?

在《二季度货币政策执行报告》中,央妈明确指出“根据国内经济形势和物价走势把握好政策力度和节奏”,可见通胀确实是央妈高度关注的经济指标,是货币政策的重要制约因素。

对于国内通胀,央妈和前期观点一致,及时表态稳定市场预期。报告表示,“CPI涨幅温和,PPI阶段性走高,总的看通胀压力可控,不存在长期通胀或通缩的基础。”具体来看,这次央妈的发声有两层含义。

第一层含义

:PPI短期波动很正常,不必过度解读。

央妈表示,一方面,这是去年低基数上的高读数,对此可以用去年、今年和明年连续三年的整体视角来观察 PPI 的变化;另一方面,PPI本身波动相对较大,在数月内阶段性下探或冲高的现象也并不少见。

我们在《8月资产配置报告》(点击直达)中提示过,虽然在“保供稳价”政策下6月PPI筑顶回落,但后续PPI可能仍将位于高位,筑顶回落的“顶”可能是个圆顶,我们的逻辑是,近期国际油价高位震荡,叠加高温天气动力煤需求旺盛,煤炭价格可能持续上涨。

从7月PPI的分项来看,确实印证了我们的预测——夏季火电需求旺盛而供给仍紧缺,煤炭价格持续上涨;多省宣布今年粗钢产量不超去年,下半年钢铁限产预期强化,钢材价格回落后再次上攻;同时,原油和有色金属价格高位震荡。在环保政策限产以及季节性需求共同拉动下,大宗价格再次走高。

往后看,“7.30”政治局会议首提要纠正“运动式减碳”,继续推进“保供稳价”工作。为缓和下游的成本压力,近期一系列政策包括抛储、关税调整、增加煤矿和铁矿石内矿产能等陆续出台,未来保供稳价或仍将继续发力。在如此密集的政策发声下,PPI回落确实只是时间问题。

但是,我们也需警惕潜在风险。近期,Delta变异病毒在全球范围内加速蔓延,国内多个省市出现大量病例,本轮扩散速度和规模明显强于之前个别省市的局部疫情。如果本轮疫情的影响范围和持续时间比预期更严重,不排除出现影响工业产能的情况,那么供需错配的局面会延续更久,可能会让PPI居高不下。

第二层含义

:不存在长期通胀或通缩的基础。

中长期看,我国劳动生产率增速下降、人口老龄化会抑制通胀,碳排放成本显性化会一定程度推升物价,一降一升,相互对冲,整体上有利于稳定物价。我国经济发展稳中向好,去年疫情以来坚持实施正常货币政策,国内总供给总需求基本稳定,从经济基本面来看,有利于物价走势未来保持稳定,不存在长期通胀或通缩的基础。

总体来看,我国 PPI走高大概率是阶段性的,短期内可能维持相对高位,随着基数效应消退和全球生产供给恢复,未来PPI有望趋于回落。中长期来看,CPI与PPI都将趋于稳定,不存在长期通胀或通缩的基础。

货币政策是否会继续宽松?

平息市场了对通胀的争议后,下一个核心问题就是,货币政策下一步怎么走?

除了上述对市场关心的通胀问题的论述之外,在此次的报告里,央行还在专栏一里特别强调了货币和通胀的关系。我们知道,每次专栏都是特别重要的内容,因此本专栏也特别我们值得注意。

在此专栏中,央行对比了2008年金融危机后和2020年疫情冲击下欧美货币政策的区别,认为2008年金融危机通胀之所以没有起来,是因为货币政策宽松增加的是基础货币,因此没有带来通胀;而2020年货币宽松和财政配合,增加的是广义货币,“央行买国债→转为财政存款→转为经济主体存款”的路径通畅,广义货币超发必然会带来高通胀。因此,要稳住通胀,必须要管好货币。

央行进一步指出,下一步货币政策要坚持稳字当头,灵活精准、合理适度,坚持央行和财政两个“钱袋子”定位,从根本上保持物价水平总体稳定。从这份专栏传递的信息看,央行对货币过度宽松还是比较警惕的。

结合730政治局会议“保持政策连续性、稳定性、可持续性”的表述,为明年预留政策空间的可能较大。考虑到今年下半年通胀还处于高位,经济虽有下行压力但也不至于失速,提前预防对冲空间不大,也没有太大的必要。后续货币政策仍然以“稳”为主,防风险、调结构是后续政策关注的重点。

我们再结合近期反复重申的“跨周期政策设计”的表述来看,虽然央行认可通胀并非主要矛盾,中期维度的偏宽松相对确定,但短期很难出现“大水漫灌”。当前来看,中小微企业的经营环境是政策扶持的重点,7月降准时央行也表示支持中小企业的发展,降低其融资成本,推动实际贷款利率进一步降低。因此,后续全面降准或降息的可能性不大,货币宽松可能以结构性政策工具和直达实体的形式出现。

本文结束

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。