转载自中国基金报

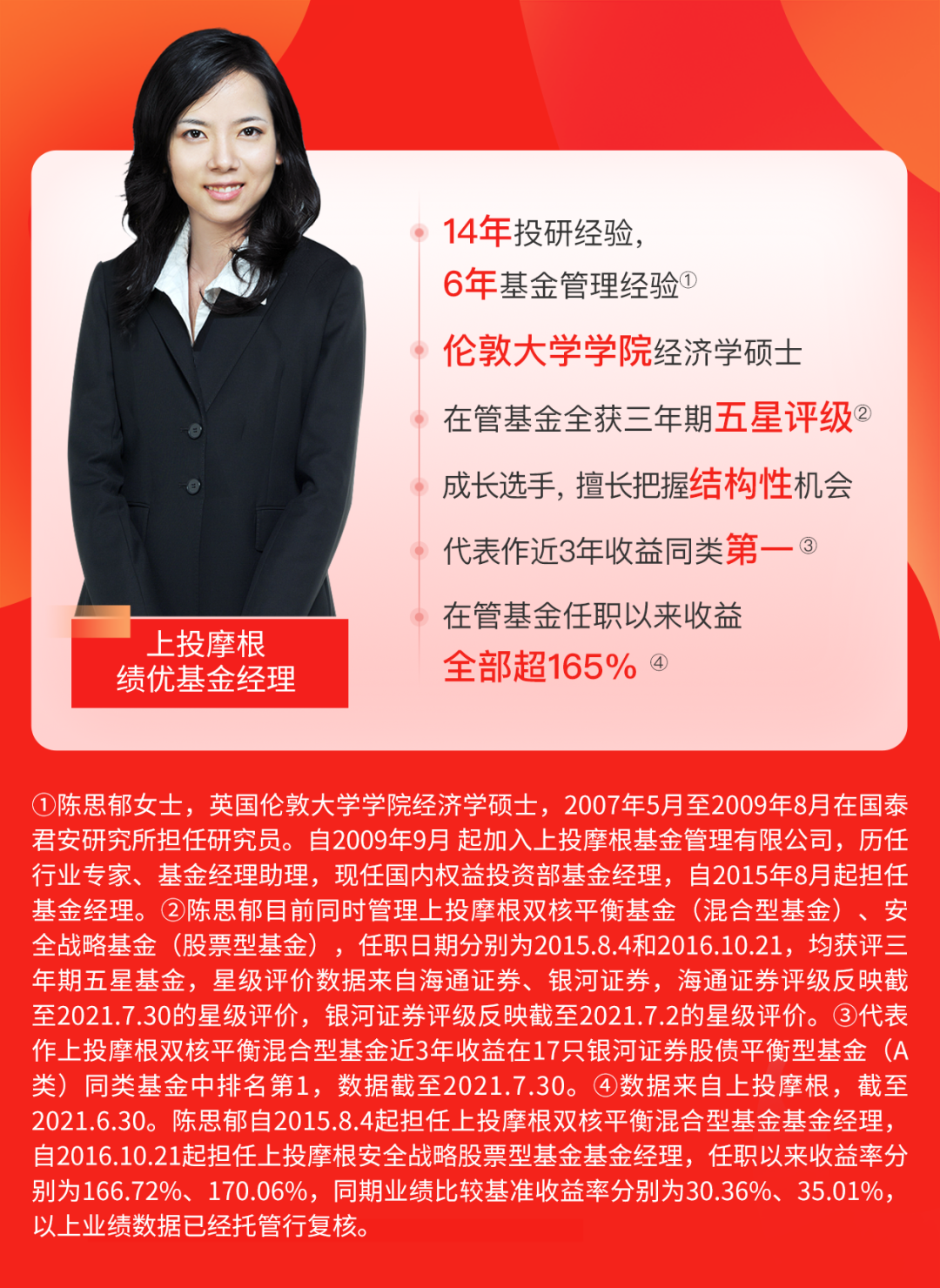

用“始于颜值,陷于才华”来形容上投摩根的陈思郁毫不为过。陈思郁自2007年入行,拥有超过14年投研经验和6年基金管理经验,此前其管理的多只产品都收获了不错的回报。其中,陈思郁管理的上投摩根双核平衡混合型基金,截至2021年6月30日,任职以来收益率达到166.72%,同期业绩基准上涨30.36%。另外,银河证券数据显示,上投摩根双核平衡基金近3年收益位居银河证券同类基金第1,获评三年期五星基金。

高景气赛道中寻找

高成长性优质龙头公司

陈思郁把自己定义为“成长型的基金经理”。她表示,“我比较偏好市场上具备成长性的高增长公司,不仅仅要求它一两个季度的高增长,而是能够持续的高增长,所以我会从多个维度去判断公司能不能持续性的高增长。”陈思郁善于从中长期视角出发,优选空间大、增速快的高景气行业,右侧布局“好α+好β”的优质龙头公司。

对于如何筛选出持续性高增长的个股,陈思郁认为,主要需要把握两个方面:自上而下选择高景气的赛道,以及自下而上寻找市占率有望持续提升、并且竞争格局相对稳定的个股。“首先,如果公司所在行业能有比较高的增长,那么对于公司本身的增长是一个比较好的保证;其次,如果公司过去的市占率已经证明其业绩在持续提升,并且行业的竞争格局相对稳定,那么我对公司未来的增长信心就会比较足。”

至于如何选择景气赛道中的优质公司,陈思郁介绍,主要看重两个抓手。首先是财务指标的横向对比,尤其是企业成长稳定性和盈利能力,以及行业的竞争格局。“这两方面是我尤为看重的,也是我筛选优质龙头公司的主要特征。通过财务指标的横向对比,能够筛选出一批在历史上已经证明了自己的优秀企业。而从竞争格局角度,我比较喜欢两类公司,一类是向上还有很大的行业整合空间,而向下跟竞争对手比又有很强竞争优势的企业;另一类是已经登上了国际舞台,与国外企业同台竞争的公司,这类企业往往可以凭借其高性价比的产品,以及接地气的服务,慢慢地去蚕食外国企业的市场份额。而一些行业竞争非常惨烈,行业内企业彼此之间又没有有效拉开差距,这种竞争格局是我想避开的。”

除此之外,有效控制组合的回撤和波动也是陈思郁投资框架的重要组成部分。她的方法主要分三个方面:组合分散投资、选择景气赛道以及注重右侧投资。陈思郁表示,在配置上往往会选择以消费类个股作为底仓,这样从中长期对净值具有保护作用;同时,选择稳定性高、持续性强的高景气赛道进行分散投资,这也是对组合的一种呵护;此外,陈思郁倾向于右侧投资,而非左侧的博弈。并且,当判断市场出现系统性风险的时候,陈思郁会第一时间选择适当降仓,以减少组合的波动。

以成长为抓手,看好新型消费

新能源汽车、军工领域

今年以来,A股波动加大,展望后市,陈思郁认为市场仍将维持震荡市的结构性行情。在她看来,在结构性行情之下,相比于择时调整仓位而言,选择业绩高增长,尤其是能超预期的板块和公司要更为重要。同时,从更长的周期来看,我国的资本市场慢牛行情早已开始,中国作为一个持续高增长的经济体,放眼全球都是稀缺资产。中国宏观经济和流动性未来越来越呈现的弱周期性,为慢牛提供了温和的宏观环境;同时,也诞生了一批放在国际舞台上都毫不逊色的龙头公司,本身也具备抗周期性。

具体到行业层面,陈思郁表示未来将重点布局两大板块,首先是行业韧性强、增速稳定的消费类行业;同时,关注快速增长、高成长弹性的板块,例如新能源车和军工等。

在陈思郁看来,消费从中长期而言是一个很好的赛道,虽然今年不是消费大年,但其中依然能够挖掘到新型消费领域的优质个股。理由主要有几方面,首先,消费在我国GDP 中的占比持续提升,说明消费增速要快于整个国民经济的增长,消费中例如医疗、医美等一些新兴行业,都有很快的增长速度;其次,消费行业具有很强的韧性。“消费具有这样的板块属性,趋势性强、持续性好,确定性高,虽然消费在某个阶段可能爆发力相对弱一些,但拉长看投资消费大概率是可以收获稳稳的幸福。”

同时,陈思郁指出,今年从弹性投资机会来看,新能源汽车和军工也存在较好的机会。“与过去不同,现在新能源汽车赛道出现了很多受到消费者认可的品牌和车型,并且涌现了许多在国际舞台上具有很强竞争力的龙头公司,相关产业链上有许多优质个股可以捕捉。”至于军工方面,陈思郁则表示,从去年开始军工产业链迎来大订单,上游原料公司也在加紧备货,目前处于景气上行阶段。但同时军工行业作为一个波动偏大的板块,需要积极跟踪企业订单和盈利变化,小心选择个股。

8月11日,陈思郁的新产品上投摩根景气甄选混合型基金发行。不同于在管产品,上投摩根景气甄选混合型基金可以同时布局A股和港股具备长期高成长持续性和确定性的公司。谈及港股市场,陈思郁指出,虽然港股可能存在一定的估值折价,但是它有一些个股对A股很好的补充,例如一些优质医药企业、知名消费品牌企业及互联网公司。此外,未来许多中概股回归可能会先从港股开始。因此,配置港股将会对组合起到良好帮助。

注:上投摩根景气甄选混合型基金股票资产占基金资产的60%-95%;其中,港股通标的股票的投资比例不超过股票资产的50%。

上投摩根景气甄选混合型基金募集期内规模上限为80亿元人民币(不包含募集期利息),如超过本公司将按末日比例确认的方式实现规模控制(详情参阅基金发售公告)。本产品由上投摩根基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

上投摩根热搜