来源:少数派投资

公募基金作为市场的重要参与者备受广大投资者的关注,尤其近两年公募基金规模的迅速扩大,其配置方面的变化可能会对市场未来一段时间的走势产生影响。

从总量来看,公募基金A股持仓市值占A股总流通市值比重上升至7.95%,公募基金话语权进一步上升,机构化转型仍在推进。随着7月下旬各大基金公司Q2持仓披露的公布,各家研究机构对公募基金整体配置变化做了研究和分析,我们也来看看对未来的投资有什么启示。

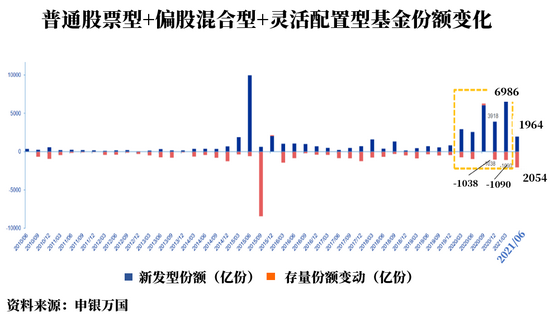

根据份额变化看,进入“存量博弈”阶段。

这样看大家也就容易理解为何二季度“结构化”行情这么明显了,资金增量不足,有的行业涨,有的就跌的很惨了。

具体看,根据申万研究显示,从主动权益型公募基金的份额变化拆分来看, 二季度新基金发行1964亿份,较一季度新基金发行份额大幅回落;而随着3月下旬以来市场逐步回暖, 二季度主动权益型基金存量赎回2054亿份,赎回规模接近一季度的两倍。

整体而言,20Q1以来的增量博弈阶段暂告一段落,二季度新发行份额与赎回份额“势均力敌”,进入存量博弈阶段。

继续观察,我们发现排名靠前的公募持仓更加集中了,而且资产配置也从 “茅资产”逐步转向了 “宁资产”。

根据申万的研究表明,6月以来公募基金开始向“宁指数”快速切换;而根据东莞证券研究所统计表明,规模前十大基金公司的行业配置:

新能源相关的行业是本季度最受青睐配置的行业,10家公司中8家公司的配比出现了上升。

以半导体为代表的电子行业也得到了普遍青睐,10家中有7家增持。

医药生物行业本季度10家公司中有7家公司进行了加仓,医药连续4个季度呈现减持态势后转为增持为主。

或许是受到互联网反垄断等相关制度升级以及教育行业“双减”带来的政策管控升级的担忧,10家公司一致在不同比例降低了腾讯的配比。

而食品饮料行业以减持为主,10家公司中6家公司进行了减持。

有一个很有趣的现象可以给投资者不错的启发。

根据申万的研究表明,从一年、三年、五年维度出发,考察不同时间维度内优胜玩家(收益率TOP100)持仓结构及调仓行为发现:

新生代猛将(一年期收益率TOP100)都是极致的赛道选手,过去半年重仓新能源,持股稳定,行业集中度高。

中生代健将(三年期收益率TOP100) 都是均衡型选手,在新能源、医药、科技、消费、周期等板块均有配置。

长跑老将(五年期收益率TOP100)与新生代猛将共通点在于重仓赛道, 区别是长期赢家选择消费赛道,坚守白酒+医药。

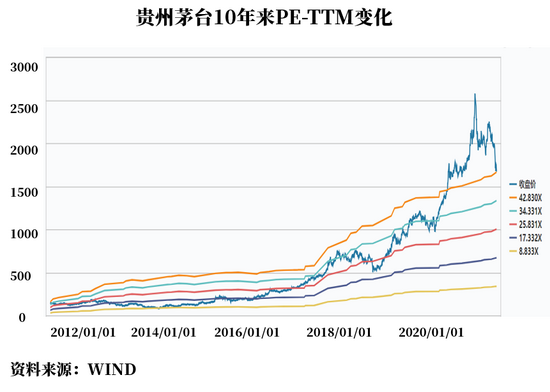

这样看,“长跑”胜出的投资者所坚守行业正好遇到了这些行业三至五年的高景气度。通过以往的分析,大家也知道,行业和公司的发展都有一定的周期性,长期一直高景气的行业是很少的,即便公认的长期景气行业白酒,2013-2015年也有三年的调整期,而茅台最惨的时候也只有8倍市盈率,恢复“高景气”几年以后市场投资者非常喜欢,年初的时候曾经超过60X的市盈率水平。

看来大多数投资者对于行业景气的前瞻性确实不足的。2013年-2015年白酒最艰难的时期,大家很难预见到白酒会有2020年的万众瞩目,但高性价比是可以判断的。收益风险比是我们重要的选择标准。

牛市来了?如何快速上车,金牌投顾服务免费送>>