来源:王涵论宏观

投资要点

事件:2021年7月29日,美国公布2季度GDP初值,2季度实际GDP环比上升6.5%,高于前值的6.3%,低于预期值的8.4%,我们认为:

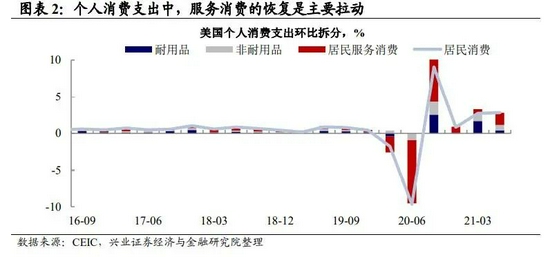

美国经济修复斜率明显放缓,服务业的恢复是主要支撑。美国2季度消费对GDP的拉动达到8%,拆分居民消费来看,服务、耐用品和非耐用的环比拉动分别为1.7%、0.7%和0.4%,2季度相对强劲的消费数据主要由服务消费贡献。这背后对应着疫情影响的减弱,以及补充失业救济仍在发放,财政刺激余力仍在2季度发挥作用。

但前期两大支撑已有走弱迹象:商品消费增速回落+地产投资增速转负。

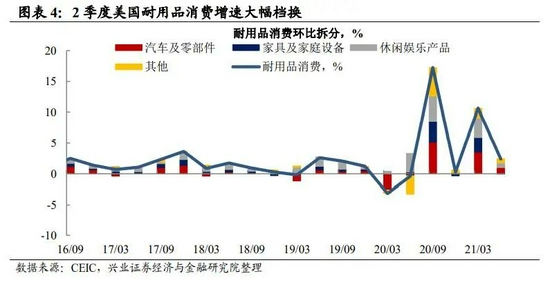

商品消费:财政刺激高峰已过+前期耐用品消费透支。2季度耐用品消费季调环比为2.4%,较前值10.6%大幅回落。疫情以来的几轮刺激下,耐用品消费潜力不断透支,而随着2季度财政刺激“药效”开始减弱—美国耐用品消费开始承压。

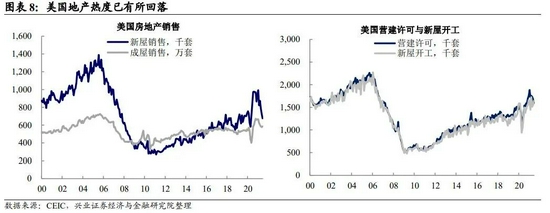

地产投资:疫情催生的需求影响回落+供给端短期仍然受限。支持本轮美国房地产需求火热的两大因素是低利率环境与疫情之下的自住房需求。而当前来看,疫情影响已有所减弱,此前疫情催生的自住房需求高点已过。此外,此前美国新房供应部分受木材短缺的拖累,当前木材价格有所回落,但考虑到1年以上的房屋建造周期,供给端短期也很难较快释放。因此,美国地产销售短期或延续降温态势。

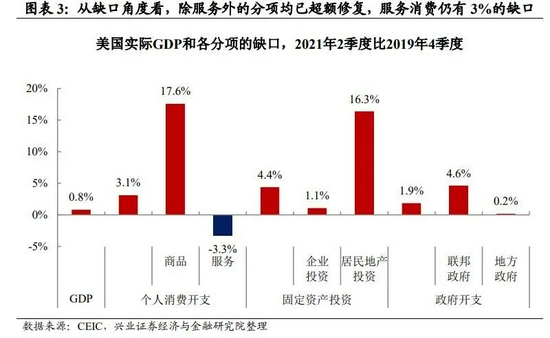

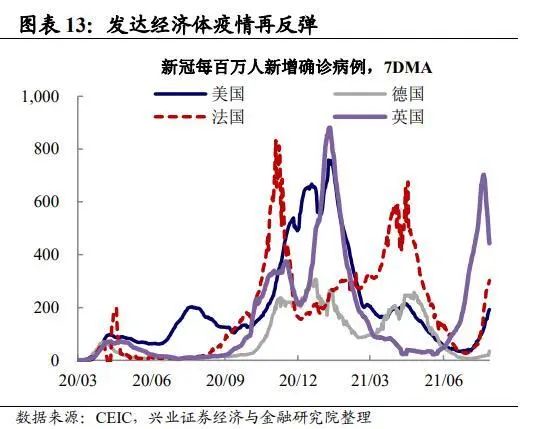

往后看,服务消费恢复空间相对有限,疫情反复可能再次形成拖累。交通、娱乐分项较疫情前仍有15%以上的缺口,但是其在整体服务分项中占比仅有约10%,而占服务消费共计65%的住房、医疗保健和金融分项,相较于疫情前实际上已修复完成。此外,新冠Delta变种也已造成美国疫情再度反弹,或对服务消费形成进一步压力。

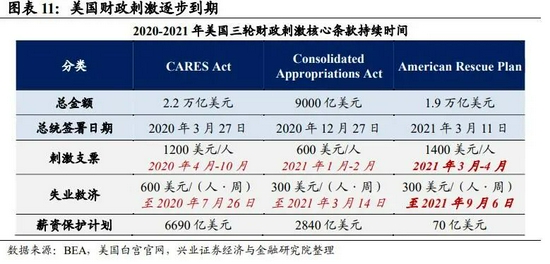

而刺激退坡,经济或似2010年承担再次下行压力,联储或相应“覆水难收”。我们此前多次提示,美国的经济环境处在“尚未退烧”的状态,与2010年更为相似——反弹时期高度依赖财政刺激,刺激减弱经济承压。随着3季度补充失业救济的到期,财政刺激基本退出,美国消费将承担较大下行压力。而对应到货币政策来说,随着经济下行压力增大,联储最终或将“覆水难收”——难以实质性退出QE。

风险提示:全球疫情恶化超预期;发达经济体货币政策变化超预期。

正文

经济修复斜率放缓,服务业恢复是主要支撑

美国2季度经济增速放缓,消费是主要拉动,投资增速有所回落。美国2季度GDP季调环比折年率升至6.5%,较前值6.3%小幅上升,但大幅不及预期值8.4%。分项来看,消费、投资、库存变化和净出口对美国2季度GDP的拉动分别为8%、0.6%、-1.6%和-0.7%。2季度美国财政刺激有所回落,但受益于居民活动的回升,消费仍有较好表现。由于供需错配问题仍然存在,美国库存变化对经济仍然形成拖累。与此同时,企业投资保持稳步增长,但随着低利率环境的边际变化,叠加疫情催生的自住房需求回落,美国住宅投资已开始走弱。此外,2季度净出口拖累有所收窄,但主要是进口增速放缓所致,指向美国国内商品需求有所放缓。

而消费增长主要由服务业贡献,疫情影响减弱助力2季度服务业快速修复。拆分美国2季度居民消费来看,服务、耐用品和非耐用的环比拉动分别为1.7%、0.7%和0.4%,2季度相对强劲的消费数据主要由服务消费贡献。这背后对应着疫情影响的减弱,以及财政刺激的高点虽然在1季度,但2季度余力尚存,补充失业救济仍在发放。

前期两大支撑已有走弱迹象

消费端来看,耐用品消费明显走弱,开始体现刺激减弱+消费透支的影响。美国2季度耐用品消费季调环比为2.4%,较前值10.6%大幅回落。我们此前多次提示,疫情以来的几轮刺激下,耐用品消费潜力不断透支,而随着2季度财政刺激“药效”开始减弱——最近一轮财政每人1400美元刺激支票大部分于3月发放,美国耐用品消费将承压(详见《2021/5/20 透过美国库存看海外供需变化》)。当前来看,美国耐用品消费增速已开始明显回落。

投资端来看,企业投资保持稳定增长,但住宅投资已出现回落。随着疫情影响减弱,美国企业投资仍保持稳定增长态势。但美国地产市场热度有所降温,带动住宅投资增长由正转负,我们在报告《美国地产六问六答》中提到,支持本轮美国房地产需求火热的两大因素是低利率环境与疫情之下的自住房需求,而当前来看,疫情影响在减弱,此前疫情催生的自住房需求高点已过。此外,此前美国地产市场存在明显的供给不足的情况,部分缘于木材供应短缺所致,当前虽然木材价格有所回落,但美国房屋的建造周期通常也在1年以上,这意味着供给端在短期内也很难快速释放。整体来看,美国地产销售或将延续当前降温的趋势。

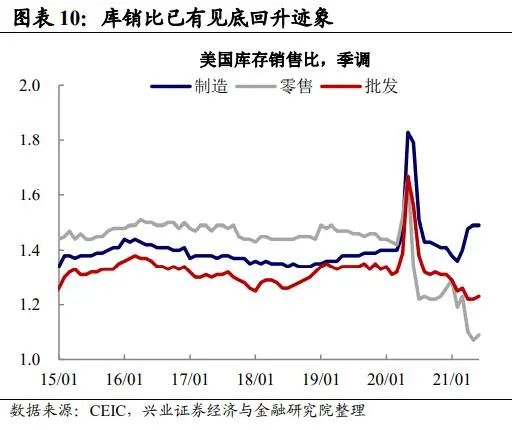

此外,从反映供需两端的库存数据来看,美国需求端也有明显走弱趋势。一方面,从三大产商库存同比数据来看,美国库存已反弹至疫情前的高点水平,另一方面,从库销比数据来看,美国上游的制造商库销比从1月开始触底回升,而中下游的批发和零售商库销比从4月也呈现触底回升的趋势。因此,虽然美国企业整体仍在补库存区间,但需求端呈现明显回落趋势,未来补库存空间可能相对有限。

往后看,财政刺激“药效”减退或使

美国经济再次承压

当前美国经济“尚未退烧”,随着刺激效用减弱存在再次下行的压力。我们此前多次提示,美国的经济环境处在“尚未退烧”的状态,与2010年更为相似——反弹时期高度依赖财政刺激,刺激减弱经济承压(详见《联储收紧的路口——为何当前像2010而非2013》)。当前美国耐用品消费已有走弱趋势,而随着3季度补充失业救济的到期,美国财政刺激将完全退出,美国消费将承担较大下行压力。

而服务消费已基本恢复至疫情前水平,未来修复空间也相对有限。虽然美国复苏的主线已在从商品消费转向服务消费,但从绝对的修复空间来看,服务业可填的“坑”也已经不多。具体来说,虽然如交通、娱乐分项较疫情前仍有15%以上的缺口,但是其在整体服务分项中占比仅有约10%,而占服务消费共计65%的住房、医疗保健和金融分项,相较于疫情前实际上已修复完成。此外,新冠Delta变种也已造成美国疫情再度反弹,或对服务消费形成进一步压力。

风险提示:全球疫情恶化超预期;发达经济体货币政策变化超预期。

牛市来了?如何快速上车,金牌投顾服务免费送>>