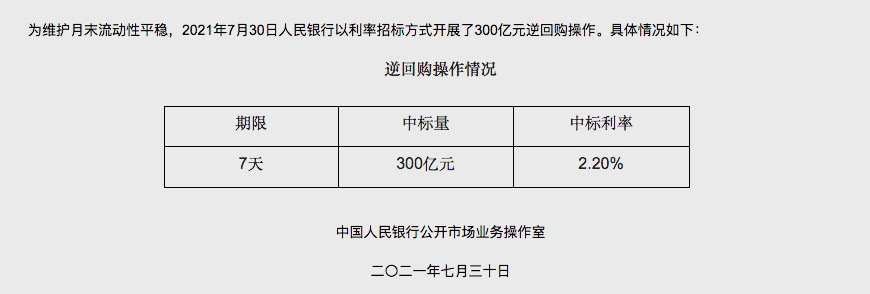

7月29日、30日两天,央行均开展了300亿元7天期逆回购操作。临近月末的适时放量,表明了央行维护流动性稳定的态度。

图片来源:央行网站

图片来源:央行网站8月资金面怎么走?市场人士提示,8月流动性供应缺口预计将达上万亿元,地方债发行提速等因素影响可能加大。在7月降准之后,后续仍需要央行通过公开市场操作等方式进行“补水”。

月末央行逆回购交易放量

7月29日,央行公告称,为维护月末流动性平稳,以利率招标方式开展了300亿元7天期逆回购操作,中标利率维持在2.20%。这是自7月以来,央行首次加量开展逆回购操作。7月30日,央行再度开展300亿元7天期逆回购操作,表明了稳定月末流动性的态度。

值得注意的是,6月24日-30日,为维护流动性平稳跨过半年关,央行曾连续5个工作日开展300亿元逆回购操作。7月1日-28日,央行维持了每个工作日开展100亿元逆回购的“惯例”。7月15日,全面降准落地释放1万亿元长期资金的同时,央行还开展了1000亿元中期借贷便利(MLF)操作和100亿元逆回购操作。

光大证券固定收益首席分析师张旭表示,为维护月末流动性,央行加大公开市场操作力度,投放量的提高取得了立竿见影的效果。“公开市场操作加量投放显示央行充分考虑了金融机构对资金的需求情况,保持流动性合理充裕,稳定了市场预期,各金融市场都有所反映。”

张旭也表示,虽然公开市场操作量提高了一些,但操作利率并没有降低,这体现了稳健货币政策取向并没有发生改变。事实上,在月末等资金偏紧的时点加大投放力度是常规操作,预计后续央行仍将引导DR007等市场利率围绕公开市场操作利率波动。

8月流动性存较大缺口

展望8月资金面,专家认为,7月央行降准仍不足以填补8月流动性缺口,在政府债券供给增加等因素影响下,央行还需要进行一定的“补水”。

天风证券固定收益首席分析师孙彬彬表示,从目前数据看,8月将有7000亿元MLF到期,另有约8500亿元的政府债净融资,虽然有7月降准释放了流动性,但央行还需进行一定操作以维持流动性合理充裕。

光大证券银行业首席分析师王一峰预计,8月份基础货币缺口在5500亿-6000亿元,当月MLF到期7000亿元,合计缺口达到1.25万亿-1.3万亿元。

“8月政府债净融资额可能接近1万亿元,从最近10年来看,也属于相对罕见的量级。”中信证券固收首席分析师明明也称,考虑到8月政府债净融资规模较大,财政存款可能增加2000亿元左右,将对资金面造成一定影响。

“补水”方案或三选一

王一峰认为,针对8月基础货币供应缺口,央行“补水”的方式大致有三种可能。一是小幅缩量续做MLF、放量开展逆回购操作,MLF续做规模或维持在5000亿-7000亿元。二是加大再贷款、再贴现量,并缩量开展MLF操作。三是再度降准,最乐观的情形是在8月份再度降准0.5个百分点,释放约1万亿元资金,同时缩量开展或不开展MLF操作。

不过,也有市场人士指出,在经济基本面无明显恶化情况下,央行连续两个月降准的可能性很小。

孙彬彬则认为,货币政策是否更宽松取决于未来基本面的情况。目前来看,二季度经济增速并未回到潜在经济增速以上,失业率与各项高频数据也显示出当前经济恢复的基础并不稳固,距离去年四季度的表现仍有差距。同时,国内外疫情反复,经济复苏的不确定性仍存。

从利率来看,孙彬彬表示,7月降准后,MLF与贷款市场报价利率(LPR)都没有调整,可能是基本面尚好,不需要降低相应利率予以对冲。不过,他认为未来即使没有降准,LPR降低的可能性也仍然存在。