近期,《上海证券报》主办的第十八届“金基金”奖评选结果揭晓,华夏创新前沿喜获三年期股票型基金的金基金奖。此外,华夏创新前沿还获得海通证券、银河证券三年期双五星评级。

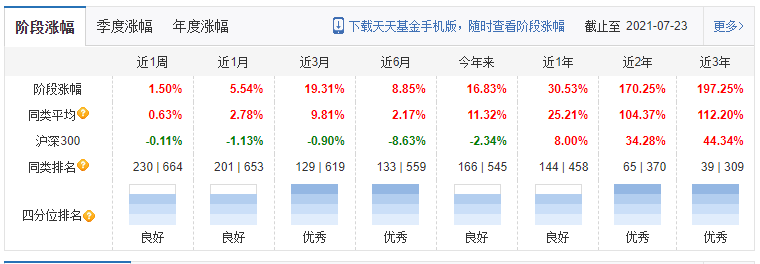

该基金由华夏基金林晶和屠环宇共同掌舵。天天基金数据显示,截至2021年7月25日,华夏创新前沿(002980)过去2年和3年分别上涨170.25%和197.25%,分别居同类基金前18%和13%。

数据来源:天天基金,时间:2021年7月23日

资料显示,华夏创新前沿长期专注于投资核心的中国科技资产,主要投向信息技术(通信电子、软件服务)、互联网、先进制造(光伏、新能源车、军工)等领域。能做出这样优异的成绩,不仅仅是科技行业机会众多,也与两位基金经理的聪明才智和基金公司的大投研平台优势分不开。下面逐一聊一聊。

首先,为什么科技行业容易出牛基?

回顾历史,每个阶段的牛股,都和当时的时代背景分不开。例如一战时期的美国钢铁股,上世纪七十年代的石油股和汽车股,上世纪九十年代的零售股、医疗股和网络股,最近10-20年的科技股等。

随着信息科技的进步,信息技术在生产效率提升中的帮助作用日益增大,体现在市场中,就是最近五十年,美股涨幅第一的行业就是科技。

我国由于发展起步晚,且很多信息技术龙头企业在境外上市,导致最近20年,信息技术行业的累计涨幅落后于消费和医药,但是也排在其他行业前列,整体仍体现了较好的成长性。

近年来,随着更多优质科技企业的上市,以及我国信息技术产业的竞争实力增长,该行业的机会逐步增多,牛股倍出,为相关的基金投资提供了丰富的机会。

其次,大投研平台有什么优势?

根据基金公司二季度数据,华夏基金二季度末非货币基金规模达到6258亿元,高居公募基金第二,同时多只基金中长期业绩靠前。在华夏中期投资策略会议上,华夏基金副总经理阳琨称,这有赖于公司强大、系统、扎实的大投研平台优势。

华夏基金的大投研平台由智能投研、主动研究和宏观策略等三个层面构成,最终由投资决策委员会为核心,把握长期投资方向。

智能投研是借助计算机和人工智能技术等量化技术,对全市场的个股进行初步筛选,通过数据模型完成企业的定量评定。这种处理方式快速便捷,可以覆盖全市场,同时快速滤掉一些无用信息,减轻人员研究负担。此外,量化技术没有情绪因素,也能提高研究人员的抗干扰能力。

经过智能投研初步筛选后,进入主动研究阶段。华夏基金配置了规模庞大、业内顶尖的投研团队,其中专职的股票行业研究员就有61位,平均从业年限接近4年,基本跨越一个牛熊周期。这些研究员会从行业、个股等进行深入的分析和研究,优选投资标的。根据过往的数据,优选出来的标的,可以平稳超越沪深300指数,年均超额收益明显,凸显了卓越的研究能力。

在大的投资方向把控方面,由投资总监、投研部门负责人、风格策略资深基金经理和行业资深基金经理及部分专家组成投资决策委员会,基于股票、债券和宏观策略等研究组的研究成果,为投资方向把关,避免出现重大错误。由于投资决策委员会人员构成广泛,来个公司各个投资团队,这样保证会有各种不同角度的考量,可以更为公允地对市场方向做出判断,为各基金组合的运营夯实基础。

再次,两位明星基金经理的获胜的秘籍是啥?

林晶,清华大学经济学硕士,华夏基金社保投资部执行总经理,16年证券从业经验,超4年公募基金管理经验。在16年的投研中,林晶从普通研究员,一直做到投资总监、基金经理,经过三个过程的投研进化。早期主要做电力设备、新能源和公共事业等研究,第二阶段拓宽至金融和宏观策略层面,近年来在投资中逐步形成全行业的研究体系,是位比较稀缺的全能型选手。

从风格角度看,林晶属于成长风格,选股上先从宏观周期角度出发,制定资产配置策略(股债占比)和行业方向,然后再进行个股选择。长期看好的成长股投资方向是医药、新能源、消费电子和半导体等消费和科技方向。具体选股时,会以合理的价格买中高速的成股,并注重持股均衡,属于均衡稳健的成长派。

用林晶自己的话说,她的投资理念是好赛道、好生意、好团队。好赛道的企业景气度高、空间大,渗透率处于加速提升阶段。好生意是指商业模式清晰,竞争格局好,并有较高的竞争壁垒,抗风险能力强,典型如软件和互联网龙头企业。好团队不仅能确保公司治理好,将公司、股东和员工的利益协调好,还具备企业家精神,不断开拓新业务,保持企业持续高速增长。

屠环宇,清华大学电子工程学士,清华五道口金融专业硕士,目前任投资研究部高级副总裁,研究部科技组组长、创新前沿小组组长和互联网研究小组组长,6年证券从业经验,超1年公募基金管理经验。屠环宇2015年7月加入华夏基金,投研范围覆盖A股和港股计算机软件、中概互联网,海外科技企业、通信、电子和新能源等领域。

屠环宇非常重视体验式调研,曾作为外卖小哥,通过亲身送外卖,体验某平台公司的业务流程,被网友称为“外卖基金经理”。他对科技领域细分行业的周期研究较深,擅长科技行业重点产业方向的把握,认为科技浪潮是由一轮轮的产业周期构成,会重点投资符合产业趋势和政策红利的企业。

在屠环宇看来,美国上世纪80年代企业大型机时代造就了明星企业IBM,90年代个人PC时代,造就了核心硬件巨头英特尔,2000年的互联网和移动互联网,则铸就了苹果、谷歌、Facebook等龙头,2015年之后的云计算时代,则出现了长牛股亚马逊。当前,我国符合产业发展趋势的科技细分行业主要包括云计算、光伏、新能源汽车和5G应用,能享受政策红利的主要是国产替代化和安全可控,集中于半导体、国产软件等领域,未来较长时间,上述领域可能牛股倍出。

对于近期市场关注的中概股大跌,屠环宇认为,监管针对的主要是不正当竞争和不正当发展,目的是促进行业健康发展、良性发展,海外的企业也是在法律法规的监管下,一步步茁壮起来。当前很多中概企业,特别是龙头企业,其盈利潜力尚未充分发挥,大跌反而提供了低价买入的机会。

林晶和屠环宇一个是全能型老将,一个是科技新锐,一个善守,一个善攻,强强联手近期缔造了华夏创新前沿的“金基金”荣誉,最近这对黄金搭档将再次联合管理新基金——华夏时代前沿一年持有期混合型基金(A类011930,C类011931)。该基金主要集中于投资能够顺应未来5-10年科技产业发展趋势,拥有杰出商业模式,具备优秀组织能力和企业家精神的中国最核心的科技资产,具体包括A股和港股的新一代信息技术、互联网与现代服务业、生物医药和先进制造等,以分享中国优质科技资产的投资价值。

资料显示,华夏时代前沿基金为混合型基金,风险高于债券基金,但低于股票型基金,股票仓位为60%-95%,其中不超过50%的股票资产可以为港股通股票。

华夏时代前沿基金设置了一年的持有期,可以帮助基民管住手,防止因为恐惧和贪婪高买低卖,同时也有利于基金经理按照中长期思维投资,降低频繁申赎带来的冲击,更好地攫取科技股长期投资机遇。

看好中国科技核心资产的网友,可以关注华夏时代前沿一年持有期混合型基金(A类011930,C类011931),借助部分市场调整,稳健上车。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。华夏创新前沿业绩比较基准为中证800指数收益率*90%+上证国债指数收益率*10%,成立以来完整会计年度2017-2020年度业绩(基准业绩)分别为1.73%(13.68)、-19.04%(-24.46)、65.84%(30.66)、86.27%(23.67),郑煜自2016.9.7-2018.1.17管理产品,林晶自2018.1.17起管理产品,屠环宇自2020.3.23起与林晶共同管理本产品。