曲艳丽|文

很少有基金公司像广发基金一样,打造了非常清晰的“固收+”风格图谱。

张芊、曾刚、谭昌杰,有“广发固收三剑客”之称,都是业内响当当的大咖,但彼此之间不可替代,因为“差异化特征明显(by 招商证券)”。

“固收+”的本质,定义为理财替代,是由需求端决定投资端的策略。然而,广谱意义的大众,仍然有不同层次的、不同风险偏好的理财需求,需要不同风格、不同风险收益特征的产品来满足,因为需求并不是唯一的。

产品的风格是表层,中间是基金经理的投资框架,内核是基金经理的性格,或保守,或进取。每个鲜明而稳定的投资风格,都有与之相契合的客群,需要寻找到彼此。

“固收+”策略发轫,始自2018年,近一两年才如火如荼,但张芊、曾刚、谭昌杰等,早已在固定收益、大类资产配置上深耕多年。

在头部基金公司里,广发基金以打造鲜明的风格图谱著称:人人皆不同,每个基金经理都有其鲜明的风格标签,但整体又呈现出多元并包的文化氛围。

因此,广发基金在“固收+”策略形成的多元的产品矩阵,既是投资上的厚积薄发,也是一种产品思维的成熟。

1

差异化的风格矩阵

根据不同的预期收益和最大回撤水平,“固收+”产品大致分三种:积极型、均衡型、稳健型。

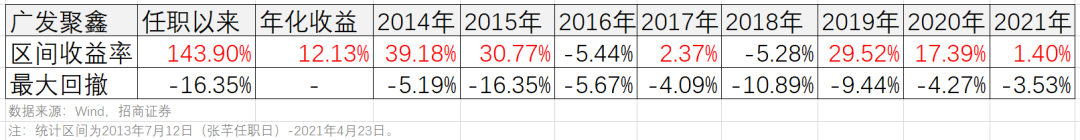

张芊的代表作——广发聚鑫,自2013年7月任职,年化收益超过12%。尤其在2014年、2019年的牛市行情中,广发聚鑫的年度收益率分别达39.18%、29.52%,收益弹性堪比股基。

从广发聚鑫来看,张芊的风格积极进取,适当放宽了对回撤的控制,以追求更好的收益。即使如此,她在大多数年份的最大回撤仅为5%左右。

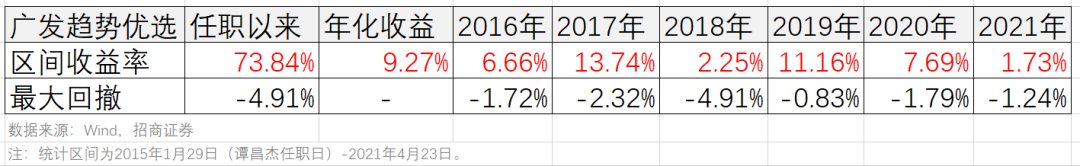

谭昌杰的代表作——广发趋势优选,自2015年1月任职,年化收益9.27%。

所有年份均录得正收益,除2018年,其他年份最大回撤均控制在2.5%以内,2018年的最大回撤也不到5%。谭昌杰的性格相对保守,不喜欢冒险,做事很有耐心。

曾刚在2020年9月加入广发基金,任混合资产投资部总经理。

在此之前,他曾在华富基金、汇添富基金等任职,管理公募基金超过12年,是业内少有的涉猎过大多数“固收+”产品类型的老将。

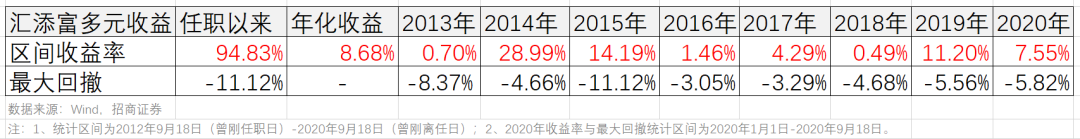

曾刚的代表作——汇添富多元收益,自2012年9月18日任职至2020年9月18日卸任,年化收益8.68%。

所有年份都实现正收益。除2013年、2015年,年度最大回撤均控制在5%以内。

在华富基金任职期间,曾刚管理的二级债基华富收益增强A,在2009年、2010年收益率分别达11.87%、14.73%,连续两年位列同类债券基金前列。

收益率与控制回撤,是“固收+”策略的两个核心矛盾变量。为了控制回撤,必然要牺牲一点收益率。不同的收益率与回撤的搭配,是对风险与收益的一种平衡。

从各自的代表产品来看,在广发基金“固收+”风格矩阵里,张芊、曾刚、谭昌杰的风险偏好是逐次降低的。如果要寻找积极有弹性的“固收+”产品,张芊的广发聚鑫是业内最容易被想到的明星二级债基之一;如果诉求是接近于理财的稳健型“固收+”,谭昌杰在回撤控制上的坚持也是无出其二;而曾刚是均衡型,他的产品处于二者之间。

事实上,张芊也有稳健型的“固收+”产品,比如广发招享,成立于2020年4月,截至2021年6月底,年化回报13.66%,最大回撤2.44%,兼顾收益和回撤,非不能也,只是风格使然。

从“固收+”的股票配置上,我们可以看到张芊、谭昌杰在风格上的差异。

张芊是以成长风格见长的债券基金经理,长期重配TMT,偏爱高成长龙头。广发聚鑫2021年二季报显示,第一大重仓股汇川技术,持有超过一年,工控自动化+新能源汽车双轮驱动,侧面印证张芊的选股偏好。

而谭昌杰的选股理念,是“在便宜的资产里挑选出大概率上涨的标的”,规避抱团,持仓中较少白酒、新能源等热门品种,保持低估值,2021年Q1前十大重仓市盈率在10-30倍之间。

2

不一样的性格特质

投资风格的形成,事实上是基金经理认知和性格的交融。对性格保守的人而言,每晚睡得着觉是最重要的,也有进取者,伸手摘星,勇敢站上潮头。

所以,基金经理从心底里发出的声音,最终构成了所谓的“风格收益特征”。

谭昌杰的心中,始终记得“那个亏钱的老伯”。

2013年“钱荒”,债市重挫,债券基金普遍亏损,谭昌杰赴一线安慰客户。听说“不能赔付本金”,一位老伯情绪激动,腾地站起来,血压升高,满脸通红。

这一幕让谭昌杰无法忘记,“心里很难受”。从那以后,他立下决心,投资的第一目标是年度不能亏钱。

“我会把所有客户看作那个2013年赔钱的老伯。”谭昌杰多次在公开场合称。

谨慎、保守、不爱冒险,是刻在谭昌杰性格里的。他自2015年就开始以绝对收益为目标来管理“固收+”策略,这在业内是很早的。

当时大多数公募基金,都是以相对收益为目标的产品。“就像在黑夜里一个人奔跑,突然天就亮了。”谭昌杰形容,这条路走得很孤独,但他耐得住寂寞,遵从内心的选择,因为每个人都有绝对收益的理财需求。

谭昌杰追求知行合一,自家理财也主要配置的是绝对收益目标产品。很多人说,广发基金在2019年和2020年都有翻倍股基,如果抓住了,肯定回报颇丰,但谭昌杰基本不会投资这类高弹性的资产,因为这类产品不符合他的风险偏好。

在采访中,从业19年的张芊是写意派,挥洒自如、游刃有余。

因风格鲜明、长期业绩优秀,截至2020年年底,广发聚鑫的机构投资者持有份额占比达到85%。“A股风格偏成长,希望找一些弹性大一些、股票持仓偏成长的二级债基。广发聚鑫就是这样的标的,比较稀缺。” 某保险资管固收部门人士曾如是表示。

“像张芊那样,股票也能做得很好的债券基金经理,业内屈指可数。”一位渠道人士称。

在债券投资上,张芊亦大刀阔斧,尤其在市场转折处,对微妙的变化很敏感,她描述为“古怪而艺术的感觉”。

2014年牛市初期,张芊果断加仓可转债和股票资产,到了2015年5月中旬,又及时抽身,清仓可转债、减持股票资产,避开了随后A股的系统性下跌。

2019年初,股票市场悲观情绪弥漫,张芊却再一次战略性看多,增配可转债、调整权益敞口,当年实现回报29.52%,在224只二级债基中排名第1。2019年末,广发聚鑫的可转债持仓达51.03%。张芊对可转债,有信手拈来之感。

张芊是广发基金副总经理,是以投资路线抵达基金公司高管层的少数几位女性基金经理之一,曾荣获“十年贡献社保表彰”(基金行业仅两人获此殊荣)。

曾刚的风格恰在张芊、谭昌杰之间,自我评价是“积极而不激进”。

他的关键词是“宽度”:职业生涯丰富多彩,始终保持着多资产研究的视角。

2005年-2008年,曾刚在上海电气集团财务公司资产管理部,负责固定收益投资。“马钢分离式转债”是其经典案例,对于当时的第一只创新品种,曾刚研究后认为大机会来临,以9000万投标,中签4100万,中签比例极高,最高浮盈1.3亿,实际盈利9800万。

2008年-2011年,曾刚在华富基金任固定收益投资总监。当时,信用债是新鲜事物,大多数人谨慎,曾刚左侧意识明显,较早将信用债仓位加至40%-50%。2008年大跌后,可转债陷入低谷,相当比例的债券基金放弃配置,但曾刚果断加仓,成为四季报中可转债配置比例超过10%的两人之一,对净值贡献较大。至2009年三季报,曾刚撤出,随后可转债出现回调。

这两个案例上,曾刚对多资产周期的审时度势,可见一斑。

曾刚是足球门将,心理素质过硬,也是篮球神投手,背对篮筐的翻身跳投是绝活。为此,他常常自诩为“一个灵活的胖子”、“运动全能”。在大学的校运动会,他参加过的项目包括铅球、跳远、跳高、110米跨栏、篮球、足球、排球、5000米跑步等等。

其中,“篮球神投手”的称号在圈内颇有美名。圈内球友都在说,他在起跳之前可以不看篮筐,等起跳到一半,再瞄准,出手。

“大部分人投篮前,会先瞄一下篮筐,然后再调整姿势出手。我的个子不是很高,但始终保持灵活、平衡的状态,能够随时出击。与投资的相通之处是,平常做好研究的储备,关键时刻敢于出手。”在采访中,曾刚态度非常平和。

宽度、灵活、大局观、洞察先机、略微左侧,这些均为曾刚在大类资产配置展现的特点。

3

平台的力量

广发基金以内部氛围好而著称,文化的包容度很强,投资风格百花齐放。

2018年,广发基金推动股票投资风格化改革,将A股投资团队分为价值、成长、策略三个部门。

2019年末,债券投资也开始风格化,将固定收益投资团队分为现金指数部、债券投资部、混合资产投资部。

随着头部基金公司投研团队的持续扩容,基金经理构建各自清晰的风格,形成差异化矩阵和梯队,慢慢成为业内共识。但在广发基金内部,风格的离散度仍要胜于同一级别的其他基金公司。

正如我们所提到的,“固收+”团队不仅有稳健的后卫谭昌杰,有平衡灵活的中锋曾刚,还有积极进取的帅才张芊女士,他们的能力优势互补,定位清晰。

谭昌杰常说:“固收+是一道菜。”

股票研究是基金公司最核心的竞争力。没有股票投研实力支撑,“固收+”业务难以做起来。

广发基金的优势是食材好,原料被严格筛选,所以,做菜的味道不会差。

比如张芊喜欢成长股,谭昌杰喜欢“在便宜的资产里面找上涨机会”。

从调研来看,广发基金“固收+”基金经理的个股来源主要是研究发展部行业模拟组合中的股票库。股票研究员会定向推荐符合基金经理审美偏好的股票,形成核心池。以此为基础,“固收+”基金经理再进行二次筛选,寻找与产品定位相匹配的标的。

广发基金强调内部共享机制,股票投研向“固收+”条线完全开放。“固收+”基金经理也可以向股票研究部打分,这在考核机制上保证了内部投研能力的转化。

“广发基金对各类资产和策略都有专门的团队跟踪,相当于提供了丰富、优质的食材,‘固收+’基金经理结合自身的投资经验和产品定位,调整食材搭配,做出一道道适合投资者口味偏好的菜式。”谭昌杰总结。

不仅如此,诸如定增、大宗交易等,广发基金也都有专业的研究团队跟踪,在询价上亦有优势,这是股票投研能力对“固收+”的溢出效应。

或许,正如张芊所总结的,“固收+”产品的管理涉及到股债等多种细分资产,由于资产之间的差异较大,考验的不仅是基金经理单兵作战的能力,更多的是团队协作的力量,投资是站在公司肩膀上的。