热点栏目

热点栏目

调味品老二开始发力了?

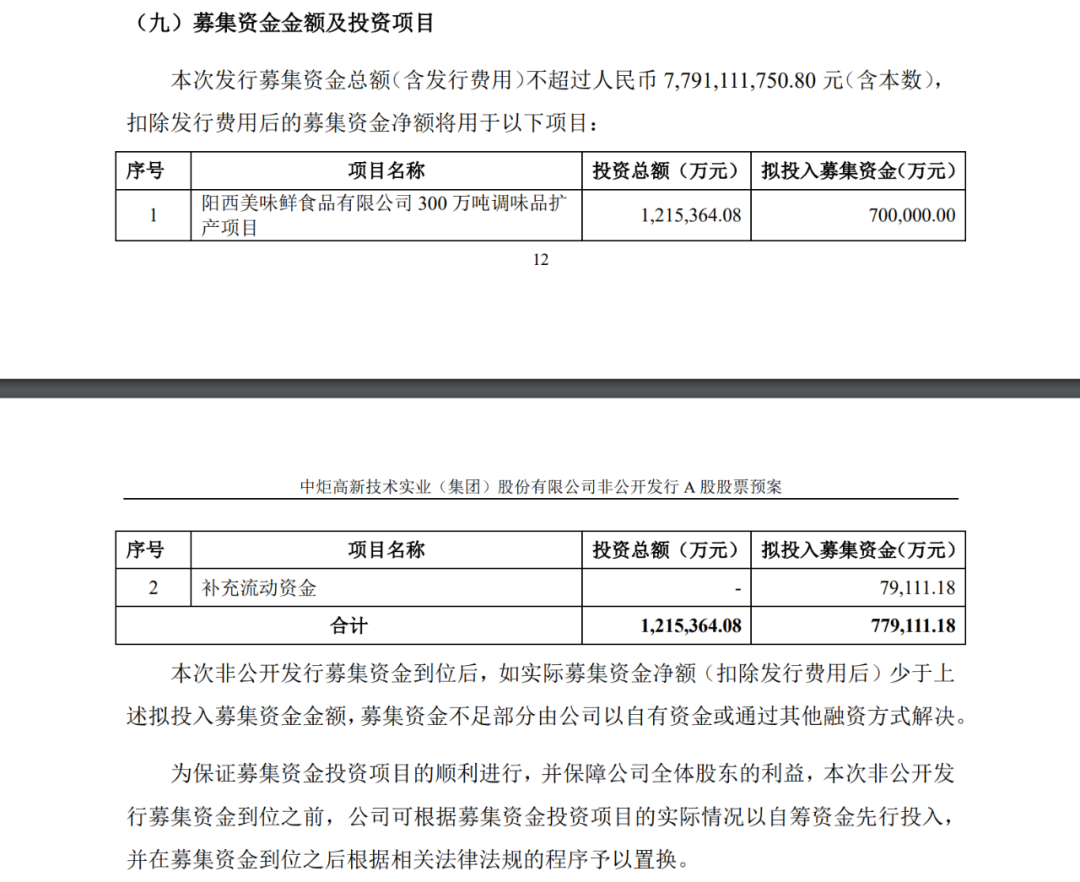

7月25日晚,中炬高新披露非公开发行股票预案,拟向控股股东定增募资77.91亿元,用于300万吨调味品扩产项目及补充流动资金。

值得注意的是,中炬高新正是“公募一哥”张坤的爱股,张坤管理的易方达中小盘混合于去年三季度首次出现在中炬高新的十大股东名单中,随后张坤一路加仓,特别是今年一季度,张坤管理的3只产品大举加仓5000多万股,让该股“名声大噪”。

此次定增价格为32.60元/股,而中炬高新最新收盘价为37.75元/股,折价近14%。不过,这些与中炬高新去年的股价相比可谓“小巫见大巫”。2020年9月3日,中炬高新曾以82.7元/股的收盘价创下历史新高。然而此后开始调整,一路“跌跌不休”。目前股价较去年高点已跌去超53%,市值蒸发超过305亿元。其中仅今年以来,股价就已下跌42.51%。

事实上,不仅中炬高新,整个调味品板块今年以来都表现不佳。从申万三级细分板块来看,今年以来调味发酵品板块下跌26.49%,跌幅居于227个申万三级板块中的第9位,板块龙头海天味业跌幅达22.79%。最近,多家券商发布研报表示,调味品行业或将在下半年迎来拐点。不过,也有机构认为调味品板块未来1-2个季度报表端仍有压力。

中炬高新拟定增不超77.91亿

7月25日晚,中炬高新披露非公开发行股票预案,拟以32.60元/股向控股股东中山润田非公开发行股票约2.39亿股,预计募集资金总额(含发行费用)不超过77.91亿元。扣除发行费用后的募集资金净额将用于阳西美味鲜食品有限公司300万吨调味品扩产项目及补充流动资金。

中炬高新表示,此次非公开发行募集资金,将在一定程度上满足公司不断扩大的营运资金需求,支撑并促进公司主营业务持续健康发展,保持并增强公司的行业竞争力;同时中山润田持有公司股权比例将得到进一步提升,有助于增强公司控制权的稳定性。

同日,该公司还披露了回购部分社会公众股份的公告,拟使用自有资金以集中竞价交易方式回购公司股份,回购股份的种类为公司发行的A股股份,资金总额不低于3亿元(含)且不超过6亿元(含);回购股份价格不超过60元/股。

市值较去年高点蒸发一半

中炬高新的核心业务为以厨邦酱油为代表的调味品。2020年年报显示,其调味品板块实现营业收入49.8亿元,业绩贡献占比97%,实现净利润9.39亿元。其最新市值为301亿元,是目前调味品板块市值第二高的公司,第一为市值近5000亿元的海天味业。

截至2021年7月23日,中炬高新报收37.75元/股,也就是说,此次32.60元/股的定增价折价近14%。

而这些与去年中炬高新的股价不可同日而语。2020年,中炬高新股价一路高歌猛进,2020年9月3日,曾以82.7元/股的收盘价创下历史新高。然而此后开始调整,一路“跌跌不休”。目前股价较去年高点已腰斩,市值蒸发超过305亿元。其中仅今年以来,股价就已下跌42.51%。

另外值得注意的是,截至4月9日,“公募一哥”张坤管理的易方达中小盘混合、易方达蓝筹精选混合、易方达优质企业三年持有混合均出现在中炬高新前十大股东名单中,合计持有中炬高新约7400万股股份,占该公司总股本比例达9.29%,较去年四季度末持仓合计增持5350万股。

张坤在一季度大举加仓的中炬高新股份,外界预测加仓平均股价为59.57元/股,总成本约为30亿元。而最新增减持情况在二季报中未见详细披露。

调味品集体大跌,拐点是否将至?

事实上,不仅中炬高新,整个调味品板块今年以来都表现不佳。作为“核心资产”的代表,调味品怎么就不香了呢?

从申万三级细分板块来看,今年以来调味发酵品板块下跌26.49%,跌幅居于227个申万三级板块中的第9位。具体来看,板块内12家上市公司中有8家股价跌超80%,其中去年股价涨幅第一的天味食品年初至今股价已下跌58.9%,而板块龙头海天味业跌幅也达22.79%。

东海证券认为造成调味品板块上半年走势不佳的主要原因有以下两点:

上半年受基数影响较大,同时渠道库存较高。从去年的年报数据看,2020年绝大多数调味品企业呈现二季度业绩和利润高增长的态势,造成2021年上半年企业业绩面临高基数压力。同时去年受疫情影响,餐饮渠道的消费严重受损,家庭消费增长,企业为保证利润,向渠道压货,造成渠道库存较高。

原材料上涨,成本无法向下游传导。调味品公司的盈利能力短期内受原材料价格波动影响较大。今年原材料如大豆、白糖和包材等价格上涨速度极快,而龙头企业海天味业在年初宣布不提价,造成行业的成本压力无法向下游传导,盈利能力短期内受到影响。

最近,多家券商发布研报表示,调味品行业或将在下半年迎来拐点。

国泰君安表示,展望2021H2,消费力的持续复苏叠加渠道结构的优化将推动动销的持续好转,叠加基数效应的消散,我们判断2021H2渠道库存将持续被消化,调味品企业报表端收入环比将显著得到改善。

华泰证券认为,当前调味品行业进入底部修复期,疫情致居民消费力疲软/餐饮受损/库存波动,对行业短期需求造成冲击,此外社区团购等新零售渠道分流、价格竞争及原料成本上涨致盈利承压。认为,随着餐饮需求复苏,库存去化恢复至良性,社区团购等带来的价格竞争边际趋缓,报表端基数效应及季节性波动在21H2消除,21H2望迎来基本面修复;此外,未来随着提价预期强化,有望对冲成本压力带来盈利弹性。长期看,行业在集中度提升/均价提升/品类拓展的三重助推下仍将维持高景气,考虑调味品具备较高的需求增长确定性且龙头护城河宽,估值也有望修复,行业复苏进程中望迎业绩估值双升。

不过,华创证券则认为调味品板块未来1-2个季度报表端仍有压力。从近期跟踪来看,当前渠道库存普遍在2个月以上,仍处较高压力水平,预计二三季度报表仍将承压,但在企业主动调整下,近期经营环比有所好转,且在餐饮恢复推动下,下半年或好于上半年,但对全年仍不应有太高预期。认为,当前板块已步入底部博弈阶段,龙头企业中线布局空间已显现,但从基本面来看,当前调味品渠道库存压力仍存,预计未来1-2个季度报表端仍有压力,待调味品企业主动调整见效(尤其是渠道库存趋于良性),并配合报表风险完全释放后,有望迎来基本面拐点。

牛市来了?如何快速上车,金牌投顾服务免费送>>