来源:粤开崇利论市

摘要

自上而下——行业总览

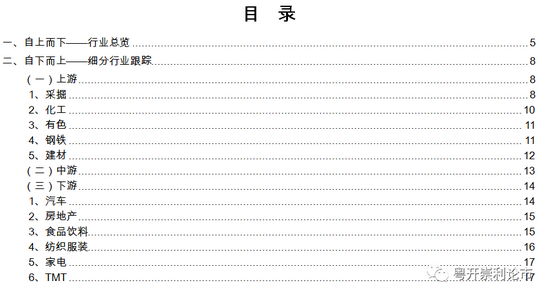

自上而下进行景气度总览,将统计局行业匹配对应至申万一级行业,利用官方工业增加值指标输出对应行业边际景气方向。

6月中游制造、下游轻工、家电、医药生物、公用事业板块的工业增加值同比数据高增,大多数行业增速边际下降,如采掘、烟草、汽车板块,6月同比增速较前一个月回落较大。

具体来看,上游的原材料景气边际缩紧,一定程度上和近期监管发声后大宗商品价格涨价潮降温有关,但整体价格和景气度仍处在历史高位,仍存在结构性投资机会。

中游制造方面,受益于整个宏观经济景气度向上,电器设备、机械设备、电子、通信板块边际景气度都在上行,后续景气延续情况需要看经济走向。总需求开始逐步回到内生增长轨道,增速放缓,但是下半年经济修复中的分歧或给中游制造带来不确定性,如通胀方面,PPI或将于年底现拐点;消费的复苏态势延续,但不确定性仍存;出口的分歧在于疫情演化和全球生产修复速度;投资端,地产投资韧中微降,制造业投资修复中面临挑战等等。

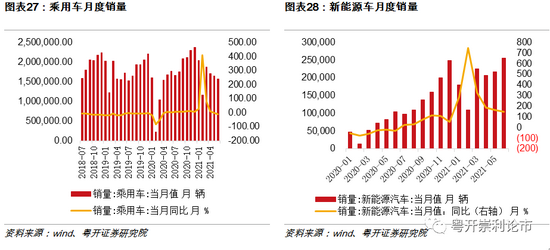

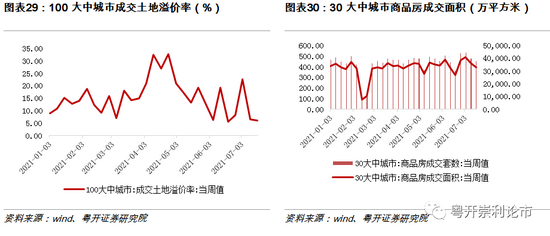

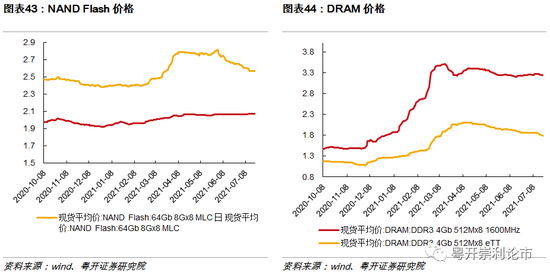

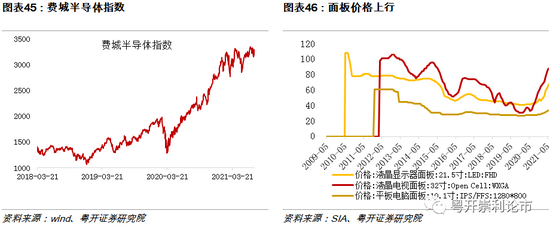

下游方面,汽车的景气度有所收敛,但是新能源汽车销量仍大幅增长。地产景气度下行,成交土地溢价率、商品房成交面积均下降。家电出口韧性较强,空调、洗衣机出口保持高增速。半导体和面板景气持续。

我们认为,今年市场情绪波动较大+经济修复过程的业绩潜力+景气度持续下沉,业绩是除了长期优异的半导体、新能源、医药、硬科技和大消费等赛道之外,重要的择股考量。半年报业绩提供重要的参照,PEG较高的高性价比个券、受益于景气下沉的中等市值优质标的,存在结构性投资机会。

自下而上——细分行业跟踪

(一)上游

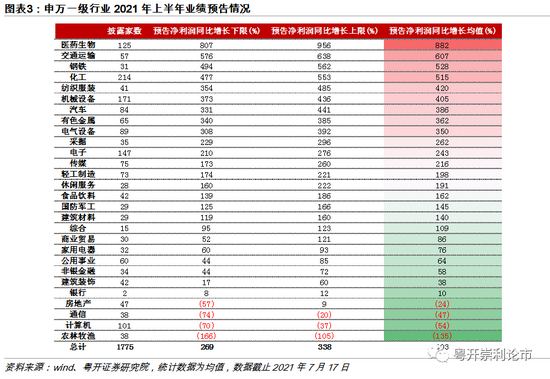

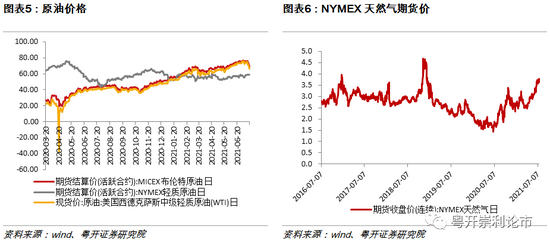

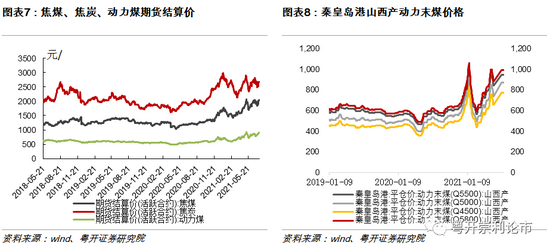

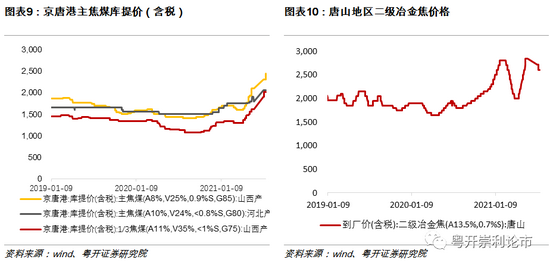

1、采掘:石油方面,供给端6月OPEC原油产量同比+19.3%,环比+2.8%;美国商业原油库存同环比均下降,油价略有降温,但较去年同期增幅较大,中下游需求端景气持续。煤炭方面,动力煤、焦煤、焦炭期货结算价格均上升。供给侧改革和碳中和等带来落后产能加速退出,叠加进口限制,煤炭产能受到一定压制。需求端随着经济复苏,火力发电和下游钢铁产量上行增加对用煤的需求。夏季用电高峰,后续煤炭价格有望保持强势。

2、化工:主要化工产品价格涨跌分化。经历了一季度以来化工产品价格的大幅拉涨,二季度以来国内化工品价格震荡整理为主。截止7月20日,PVC、甲醇期货结算价周度同比上涨,PTA、燃料油、沥青等下跌。

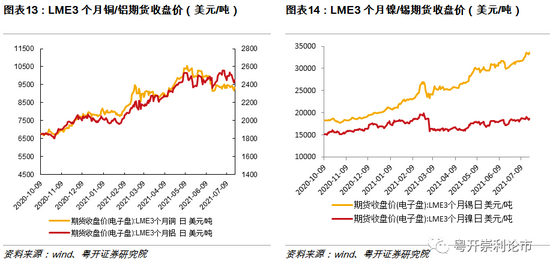

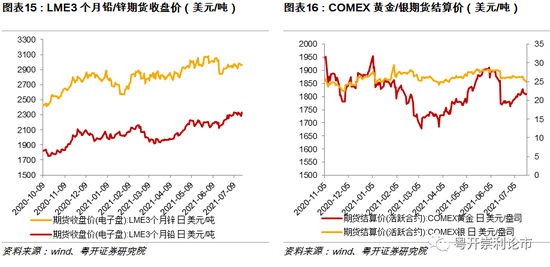

3、有色:上周工业金属、贵金属价格涨跌分化。截至7月20日,LME有色期货中铜、铝、镍价格较上周分别下跌0.63%、3.55%、0.32%,锌、铅、锡价格分别上涨0.83%、0.93%、3.60%。贵金属中黄金价格较上周略微上涨0.08%,银价格较上周下跌4.38%。

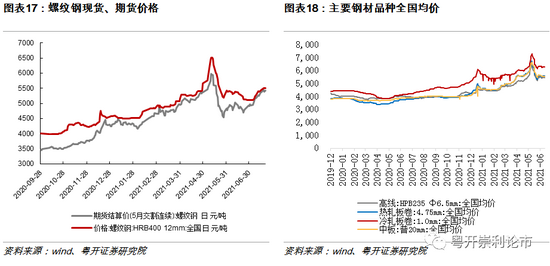

4、钢铁:螺纹钢期货价格上升,主要钢材品种库存上行。截止7月21日,螺纹钢期货结算价较上周上升2.09%,截止7月16日,主要钢材品种合计库存较上周上升1.02%,其中螺纹钢库存上升1.75%,热卷库存上升1.49%,中板库存下降2.55%。

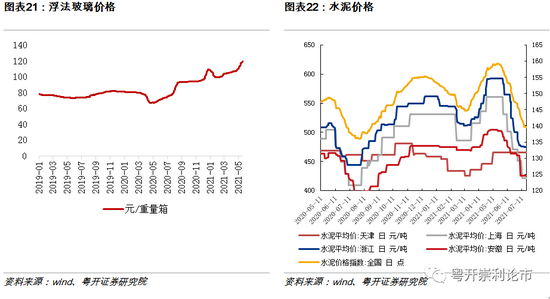

5、建材:水泥价格指数较上周下跌1.08%,其中浙江的平均价下降幅度较大。

(二)中游

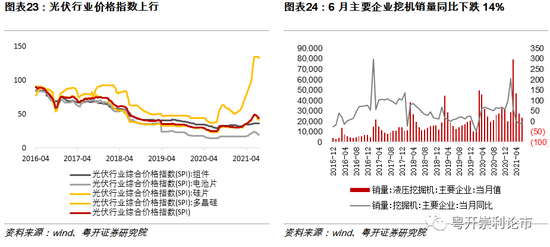

1、光伏行业价格指数下跌。截至7月19日,光伏行业综合价格指数较前一周下跌0.69%,组建价格指数下跌0.25%;电池片价格指数较下跌0.41%;多晶硅价格指数下跌0.91%;硅片价格指数下跌1.11%。

2、6月主要企业挖掘机销量同比下行。根据中国工程机械工业协会统计,2021年6月纳入统计的26家挖掘机制造企业共销售各类挖掘机共23100台,同比下降6.2%,继5月结束延续14个月的正增长后,下跌趋势继续。

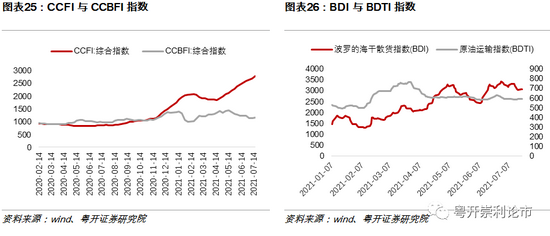

3、本周中国出口集装箱运价指数CCFI、中国沿海散货运价综合指数CCBFI均上行。本周波罗的海干散货指数BDI下行,原油运输指数BDTI上行。

(三)下游

1、汽车:6月乘用车销量同环比有所下滑。2021年6月乘用车市场零售同比2020年6月下降11.13%,相较2019年6月下降9.20%,6月零售环比5月下降4.68%。6月国内新能源车销量同环比大幅增长,同比增长146.94%,环比增长17.65%。今年零售走势与2019年类似,但2019年是补贴延续,今年是补贴调整,今年下半年新能源车市场潜力较大。

2、房地产:成交土地溢价率下行,商品房成交面积下行。截至7月18日,100大中城市土地成交溢价率为6.03%,较上周下降0.38pct;30大中城市商品房成交面积当周值为375.39万平方米,较上周减小9.16%。

3、食品饮料:白酒价格、主产区生鲜乳价格保持稳定。根据农业部数据,截至7月9日,主产区生鲜乳价格报4.30元/公斤,和上周保持稳定。

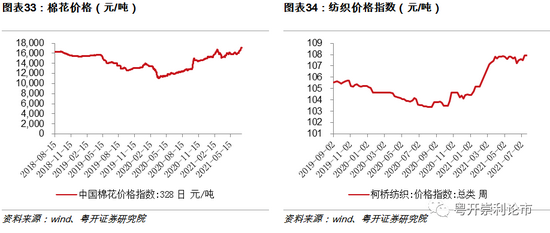

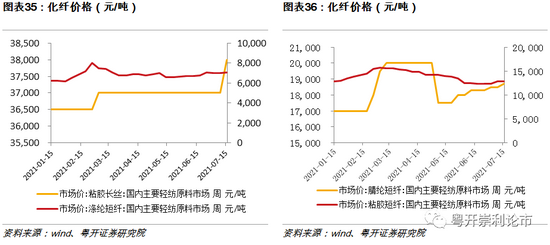

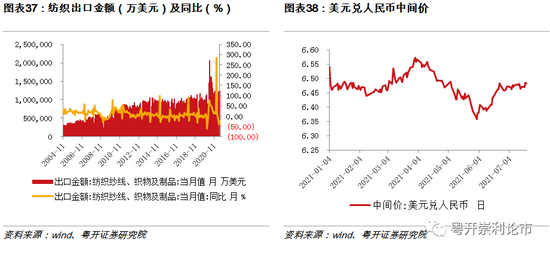

4、纺织服装:棉花价格上涨,化纤价格小幅上涨。截止7月20日,棉花价格指数较前一周上涨2.66%;截止7月16日,涤纶短纤、粘胶长丝、粘胶短纤较上周上涨0.43%、2.70、0.39%。受去年同期高基数的影响,6月纺织纱线、织物及制品出口金额达125.2亿美元,同比下降22.54%,环比上涨3.23%。

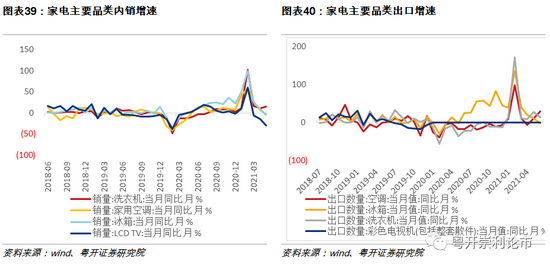

5、家电:家电主要品类中,空调、洗衣机出口保持高增速。5月,冰箱、家用空调销量同比下降4.30%、3.30%。5月冰箱、空调、洗衣机出口规模同比下降1.91%、增长28.91%、增长13.92%。

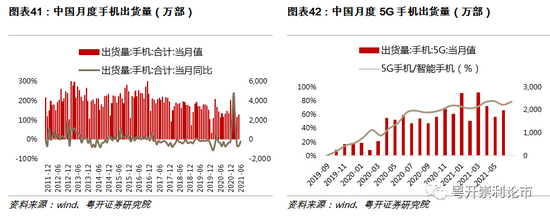

6、TMT:手机中国市场出货数据较上月有所改善,但仍略显疲软。根据信通院数据,6月我国智能手机同比-10.40%,环比+11.7%;其中5G手机同比+13.01%,占智能手机总出货量的78.6%,环比提升4.53pct。半导体和面板景气持续。5月全球半导体销售额1231亿美元,环比+4.1%,同比+26.2%。

风险提示:数据滞后性、数据代表性有限、宏观经济修复不及预期

一、自上而下——行业总览

自上而下进行景气度总览,将统计局行业匹配对应至申万一级行业,利用官方工业增加值指标输出对应行业边际景气方向。

6月中游制造、下游轻工、家电、医药生物、公用事业板块的工业增加值同比数据高增,大多数行业增速边际下降,如采掘、烟草、汽车板块,6月同比增速较前一个月回落较大。

具体来看,上游的原材料景气边际缩紧,一定程度上和近期监管发声后大宗商品价格涨价潮降温有关,但整体价格和景气度仍处在历史高位,仍存在结构性投资机会。

钢铁板块,需求端或受固定资产投资+出口+缺芯不确定性影响增速有所放缓,但需求仍有望保持旺盛;碳中和下限产对供给形成一定压制,整体产量易上难下;原材料铁矿石的价格高位会部分挤压钢厂利润,下半年预计钢铁价格增速放缓,仍在历史较高位置,可以关注估值合理、成本管控能力较强的优质标的。

煤炭板块,煤炭开采和洗选业的整体固定资产投资降温,短期看,煤炭产能调整或放缓,但是整体压降的趋势不变,下半年预计延续产能收缩;需求方面,从下游发电量来看,伴随着生产修复+出口强劲,发电量维持在高位;同时,海外的煤炭进口或受到疫情等因素冲击,短时间内供需缺口难以平衡,煤炭价格预计仍维持高位;动力煤受夏季用电高峰影响,需求有望大增,建议关注下半年煤炭龙头、动力煤优质标的。

有色板块,有色金属矿采选业、冶炼及压延加工业利润增长较快,有色金属产业指数保持在高位;从整体趋势来看,未来有色金属价格增速趋缓,速度取决于全球央行何时开始缩减流动性、主要有色金属出口国生产供给情况、全球经济复苏情况;预计下半年有色金属行业继续处在景气区间,价格、利润增速较上半年放缓,但仍处于历史高位,行业存在结构性投资机会。

中游制造方面,受益于整个宏观经济景气度向上,电器设备、机械设备、电子、通信板块边际景气度都在上行,后续景气延续情况需要看经济走向、具体行业的演化逻辑。总需求开始逐步回到内生增长轨道,增速放缓,但是下半年经济修复中的分歧或给中游制造带来不确定性,如通胀方面,PPI或将于年底现拐点;消费的复苏态势延续,但不确定性仍存;出口的分歧在于疫情演化和全球生产修复速度;投资端,地产投资韧中微降,制造业投资修复中面临挑战等等。

下游方面,汽车的景气度有所收敛,但是新能源汽车销量仍大幅增长,6月国内新能源车销量同环比大幅增长,同比增长146.94%,环比增长17.65%。地产景气度下行,成交土地溢价率、商品房成交面积均下降。家电出口韧性较强,空调、洗衣机出口保持高增速,5月冰箱、空调、洗衣机出口规模同比下降1.91%、增长28.91%、增长13.92%。半导体和面板景气持续, 5月全球半导体销售额1231亿美元,环比增长4.1%,同比增长26.2%。

我们认为,今年市场情绪波动较大+经济修复过程的业绩潜力+景气度持续下沉,业绩是除了长期优异的半导体、新能源、医药、硬科技和大消费等赛道之外,重要的择股考量。半年报业绩提供重要的参照,PEG较高的高性价比个券、受益于景气下沉的中等市值优质标的,存在结构性投资机会。

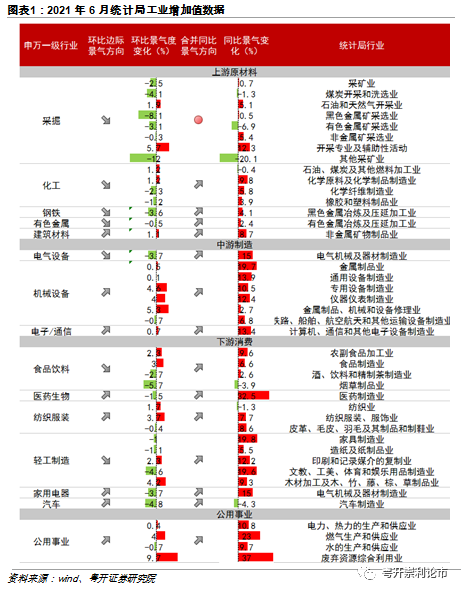

具体来看,业绩预告的板块方面,上游资源品板块如钢铁、有色、化工等披露率较高。钢铁与息率93.5%,有色金属预喜率89.2%。供需格局改善带来的上游资源品涨价热潮或将持续。中游制造业的盈利恢复速度稍有放缓,但增速仍高,轻工、建材、机械中具有中国制造优势的企业恢复较好。

从板块预告净利润均值来看,医药生物、交通运输、钢铁、化工、纺织服装的净利润同比高增。

二、自下而上——细分行业跟踪

(一)上游

上游原料包括采掘、化工、钢铁、有色金属及建筑材料,是其他板块的成本端。

1、采掘

石油方面,供给端6月OPEC原油产量同比+19.3%,环比+2.8%;美国商业原油库存同环比均下降,油价略有降温,但较去年同期增幅较大,中下游需求端景气持续。煤炭方面,动力煤、焦煤、焦炭期货结算价格均上升。供给侧改革和碳中和等带来落后产能加速退出,叠加进口限制,煤炭产能受到一定压制。需求端随着经济复苏,火力发电和下游钢铁产量上行增加对用煤的需求。夏季用电高峰,后续煤炭价格有望保持强势。

2、化工

主要化工产品价格涨跌分化。经历了一季度以来化工产品价格的大幅拉涨,二季度以来国内化工品价格震荡整理为主。截止7月20日,PVC、甲醇期货结算价周度同比上涨,PTA、燃料油、沥青等下跌。

3、有色

上周工业金属、贵金属价格涨跌分化。截至7月20日,LME有色期货中铜、铝、镍价格较上周分别下跌0.63%、3.55%、0.32%,锌、铅、锡价格分别上涨0.83%、0.93%、3.60%。贵金属中黄金价格较上周略微上涨0.08%,银价格较上周下跌4.38%。

4、钢铁

螺纹钢期货价格上升,主要钢材品种库存上行。截止7月21日,螺纹钢期货结算价较上周上升2.09%,截止7月16日,主要钢材品种合计库存较上周上升1.02%,其中螺纹钢库存上升1.75%,热卷库存上升1.49%,中板库存下降2.55%。

5、建材

水泥价格指数较上周下跌1.08%,其中浙江的平均价下降幅度较大。

(二)中游

光伏行业价格指数下跌。截至7月19日,光伏行业综合价格指数较前一周下跌0.69%,组建价格指数较前一周下跌0.25%;电池片价格指数较前一周下跌0.41%;多晶硅价格指数较前一周下跌0.91%;硅片价格指数较前一周下跌1.11%。

6月主要企业挖掘机销量同比下行。根据中国工程机械工业协会统计,2021年6月纳入统计的26家挖掘机制造企业共销售各类挖掘机共23100台,同比下降6.2%,继5月结束延续14个月的正增长后,下跌趋势继续。

本周中国出口集装箱运价指数CCFI、中国沿海散货运价综合指数CCBFI均上行。在国内航运方面,截至7月16日,中国出口集装箱运价综合指数CCFI较上周上行2.69%;中国沿海散货运价综合指数CCBFI上行1.04%。

本周波罗的海干散货指数BDI下行,原油运输指数BDTI上行。在国际航运方面,截至7月20日,波罗的海干散货指数BDI较上周下跌5.42%;原油运输指数BDTI较上周上行1.37%。

(三)下游

1、汽车

6月乘用车销量同环比有所下滑。根据乘联会数据, 2021年6月乘用车市场零售156.9万辆,同比2020年6月下降11.13%,相较2019年6月下降9.20%,6月零售环比5月下降4.68%,销量同比环比均有所下滑。

6月国内新能源车销量同环比大幅增长。根据乘联会的零售数据,6月新能源乘用车零售销量达到25.6万辆,同比增长146.94%,环比5月增长17.65%。今年零售走势与2019年类似,但2019年是补贴延续,今年是补贴调整,今年下半年新能源车市场潜力较大。

2、房地产

成交土地溢价率下行,商品房成交面积下行。截至7月18日,100大中城市土地成交溢价率为6.03%,较上周下降0.38pct;30大中城市商品房成交面积当周值为375.39万平方米,较上周减小9.16%。

3、食品饮料

白酒价格、主产区生鲜乳价格保持稳定。根据农业部数据,截至7月9日,主产区生鲜乳价格报4.30元/公斤,和上周保持稳定。

4、纺织服装

棉花价格上涨,化纤价格小幅上涨。截止7月20日,棉花价格指数较前一周上涨2.66%;原料方面,截止7月19日,柯桥纺织平均价格指数较上月底上涨0.03%,截止7月16日,涤纶短纤、粘胶长丝、粘胶短纤较上周上涨0.43%、2.70、0.39%。在出口端,受去年同期高基数的影响,6月纺织纱线、织物及制品出口金额达125.2亿美元,同比下降22.54%,环比上涨3.23%。

5、家电

家电主要品类中,空调、洗衣机出口保持高增速。5月,冰箱、家用空调销量分别为745.20万台、1588.40万台,同比下降4.30%、3.30%。在外销市场,主要家电品类出口规模仍保持较高水平,5月冰箱、空调、洗衣机出口规模分别为617万台、544万台、180万台,同比下降1.91%、增长28.91%、增长13.92%。

6、TMT

手机中国市场出货数据较上月有所改善,但仍略显疲软。根据信通院数据,6月我国智能手机出货2566.4万部,同比-10.40%,环比+11.7%;其中5G手机出货量1979.1万部,同比+13.01%,占智能手机总出货量的78.6%,环比提升4.53pct。

半导体和面板景气持续。根据半导体工业协会(SIA),2021年5月全球半导体销售额1231亿美元,环比增长4.1%,同比增长26.2%。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>