经济数据持续改善,下跌板块补涨“回血”!高毅备案超车,启林、九坤积极布局

来源:私募排排网 编辑:邓诗琪

上周(7.12-7.16),上证指数涨0.43%,深证成指涨0.86%,创业板指涨0.68%。整体来看,A股虽然延续涨势,但创业板指一改过往的强势领涨姿态,三大指数的涨幅差距缩窄。

近期,国家统计局公布了一系列重要经济数据。数据显示,国内二季度的经济运行态势良好,经济持续稳定恢复。二季度,我国国内生产总值(GDP)为282857亿元,按不变价格计算,同比增长了7.9%,两年平均增长5.5%,与一季度环比增长1.3%。

从上半年的整体数据来看,消费对经济增长的“压舱石”作用得到凸显。上半年,最终消费支出对经济增长贡献率为61.7%,拉动经济增长7.8个百分点,全国居民人均消费支出实际增长17.4%,两年平均实际增长3.2%。

股市方面,申万一级行业指数中,涨幅居前的有钢铁、通信、采掘、化工、食品饮料、休闲服务等行业。钢铁周涨6.22%,在28个行业中居于首位。

另外,通信、食品饮料、休闲服务等前期跌幅较大的行业,在上周终于触底回升。其中,通信单周上涨4.21%,回弹幅度最大。不仅如此,部分今年以来表现落后的行业,如国防军工、传媒、非银金融、家用电器等也暂时止住了下跌趋势,而农林牧渔和房地产仍旧在下跌中“挣扎”。

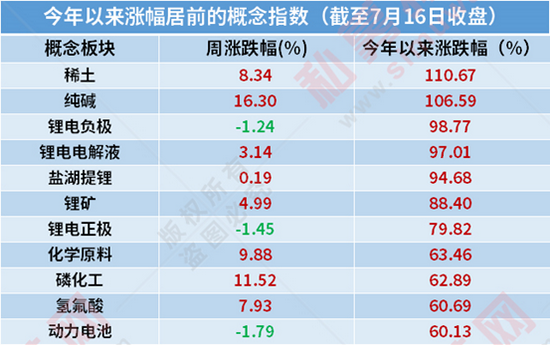

概念板块方面,稀土和纯碱率先实现翻倍,今年以来的涨幅分别达到110.67%和106.59%。而前期涨幅领先的锂电负极、锂电正极、动力电池等在上周略有回调,锂电电解液、盐湖提锂、锂矿则维持住了上升趋势。

私募行业方面,根据私募排排网统计,上周(7.12-7.18)依然有8家新备案的私募证券投资管理人,与前一周的备案数持平。其中,办公地设在北京市、厦门市、上海市的各有2家。其余两家新私募则位于广东省内,其中一家的办公地点在深圳。

产品方面,上周共有883只私募产品完成备案,较前一周增加16只。其中证券私募管理人发行的产品共计685只,占比77.58%,和上周相比基本持平。

高毅资产备案再夺冠,百亿量化集中布局指数增强

上周(7.12-7.18),备案产品数超过5只的私募共有13家,备案数量较多的是高毅资产、启林投资、九坤投资、宽投资产、雷钧资产、世纪前沿资产、明汯投资。

高毅资产单周备案30只产品,再度蝉联备案冠军。根据私募排排网统计,上周高毅资产新备案的30只产品均属于邓晓峰旗下的“沣泽”系列。另外,高毅资产7月以来已备案产品53只,暂居月榜第一。

此外,启林投资、九坤投资、宽投资产上周也备案了超过10只产品。据悉,启林投资新备案的17只产品中,有10只是指数增强产品,且多数为中证500指增。

7月以来,备案数超过10只的证券类私募已增长至14家,较前一周增加6家。按照累计备案数从多到少排列,新增的6家备案数突破10只的私募分别是启林投资、宽投资产、华软新动力、佳期投资、迎水投资、衍复投资。

私募看市:

凯丰投资:倾向资产均衡配置,加杠杆的风险平配好过下注单一资产

展望下半年,我们延续三大格局转换的主题判断:发达到新兴的转换、虚拟到商品的转换、被动配置到主动策略的转换。在虚拟到商品转换的主题中,我们强化油电经济转换,这将是与“碳中和”存在交集但更为聚焦的主题。

资金方面,今年上半年美元在全球外汇储备的占比下滑到60%以下,而亚洲包括中国与日本的债券受益,这个趋势大概率将会持续。在资金的流向上,一方面资金会从发达国家向新兴市场流动,另一方面发达国家内部的股票资金会逐渐从流向美国向流向欧日倾斜。近期的降准增加了国内的资金供给,同时利好股债。

经济方面,由于美国额外刺激超预期,IMF预测今年全球经济增速可以达到惊人的6%。这个高增速主要是美国经济增速预期大幅提升至6.4%所致,但与之相关的美国通胀与“双赤字”成为棘手的问题。而中国预留政策空间、弱化刺激的保守做法让经济从短期过热回归中性,稳健的经济在去年低基数的基础上仍将会保证8%较为均衡的增速,政策也会保持平稳。

鸿道投资:咬定青山不放松,战略性地投资持续高景气度的中小市值行业

整体而言,暴风险紧信用会导致A股市场大消费、大周期、跟信用环境相关度高的大消乃至大量跟全社会信用大环境相关度高的中小公司基本面受到压制。大市值的互联网上市公司则受到反内卷、自主可控两大方向的规制。

由于货币反而因对冲紧信用进一步宽松,股市跌而不破,保持着结构性的赚钱效应,卖掉股票的大量资金不会离场,还要在股市里寻找新的买入方向。相当多的行业因暴风险紧信用基本面受压制,可供买入的股票变得更少,而市场里要买股票的资金却变得更多,供求关系的失衡将导致高景气的股票进入一轮超级上升周期。

从景气度的角度,相对于跟传统经济相关的大公司,新兴成长行业和高端升级的中小市值公司更有可能保持增长的独立性。

未来两年,从需求的成长空间与景气度的持续性,我们最看好新能源汽车、军工、高端制造三大行业。最近,网络安全行业也面临着历史性的变化。钢铁行业严格限产之后,时间换空间,量变到质变,股票价格也将迎来拐点。

基于深度的产业研究,在上述三大行业方向中,新能源汽车的上游、军工行业的中游、高端制造业中国产替代的方向是2021年下半年我们最看好的子领域。

于翼资产:市场多风格并存,“碳中和”这一新课题和大方向值得重视

上周指数区间窄幅震荡为主。前期以成长股的半导体、锂电池产业链经过了近一个月的大涨后出现较大的分化,场内资金分歧明显,主要还是龙头涨幅大估值高积累的风险加大。市场重新关注到经济的韧性和货币政策的平稳,部分场内资金开始向低估值和前期超跌的价值股迁移。

上周周期及金融板块因此获得较好的表现,钢铁、有色金属、银行涨幅靠前。同时,市场开始形成多风格并存的局面,也有资金开始关注消费等前期调整深入的品种。市场正从极端走向平衡,做好攻防两端的平衡准备。

本周举行国务院政策例行吹风会提出,7月择时启动发电行业全国碳排放权交易市场的上线交易,初始阶段仅涉及电力行业,预计发电、石化、化工、建材、钢铁、有色、造纸、航空等重点排放行业有望逐步纳入全国碳交易市场。

目前全球已实施的碳定价机制主要形式包括碳税、ETS、碳信用机制等,然而全球碳价差异巨大,中国试点地区碳价大幅低于全球平均水平。碳交易将驱动高耗能行业存量竞争格局加速优化,高能效龙头将受益;减排行业有望待CCER重启后获得增量收益;碳交易有望加速能源结构的低碳化转型,低碳能源类资产的价值中长期趋势向上。

翼虎投资:市场风险不大,将围绕成长创新寻找“皇冠明珠”

上周市场表现平稳,但资金流向呈现跷跷板效应,整体有科技成长流向低估值周期板块的趋势,虚拟电厂、煤化工、草甘膦、军工和低碳等概念表现活跃,前期爆炒的刀片电池、无线充电、汽车芯片等人气板块开始回调。

疫苗全球范围内的加速接种提高了各国对经济恢复的信心,但经济复苏不会一撮而就,各国央行将会维持适度流动性。国内已经率先收紧的流动性且资本市场有所反应,国内大概率会以稳健货币政策对冲下半年的宏观经济压力。展望后市,短期关注各国央行货币政策和中美关系,中长期继续看好中国资本市场。

逐渐进入第三季度,因上半年动力电池及新能源汽车产销相较往年均大幅增长,6月更新能源汽车产销,电池产量等更是双双刷新月度历史记录,致使部分下游车企抬高对下半年排产预期,带动新一轮的备货以及采购需求。下半年7-9月份随着6f、VC、芯片等紧缺环节的供需缓解,四季度新能源车排产将继续超预期,调整持续时间有限。

整体来说,市场风险不大,继续看好后市,重制造轻服务, 围绕成长创新寻找“皇冠明珠”。