今年不少基金净值都创了新高,但是很多投资者的收益并不理想。一朋友跟我打电话,大倒苦水,每次都是看到媒体宣传大笔买入某只基金,结果一买就跌,一卖又涨。自从买了基金,都快成愤青了。

借此话题,跟大家聊聊,为什么投资听起来很简单,做好却很难?普通投资者如果要做好基金投资,最少需要多少步呢?

01

为什么听起来很简单的投资,做好却很难?

投资说起来很简单,讲来讲去就是“低买高卖”、“价值投资”、“长线/逆向思维”、“资产配置”;投资操作起来也很简单,开一个股票账户、或者是下载一个app,马上就能操作;投资信息获取也很简单,互联网、自媒体、各种软件已经让信息是秒达;投资赚钱似乎也很简单,到处都是资产翻了几倍的账户,处处都是股神。

但是做好投资的人很少,做好自己的投资也很难,为什么呢?

1. 投资是跟人性对抗。参与投资的是人,人都是有情绪的,都是会出现“恐慌、焦虑、贪婪、从众”等不理性想法的,在与“市场先生”的斗智斗勇中,难免频繁买卖、低卖高买、追逐热点,造成了实质性亏损。

2. 新闻媒体推波助澜。互联网的发展导致就是信息传递太快,而且很多媒体为了吸引眼球,标题往往都是骇人听闻,让人的内心难以平静。进一步导致我们频繁买卖。

3. 没有形成自我的投资哲学。财富是一个人思考的产物。任何一个成功的投资大师都会有自己的投资哲学,这是他的个性、能力、知识、品位和目标的表达。但是我们很多投资者早就丧失了独立思考的能力。我们热衷随大流,看着不知道是几手的信息来指导自己的操作。

简而言之,普通投资者需要敬畏投资,切不可觉得投资很简单。

02

普通投资者买基金会遇到哪些难题?

普通投资者要做好基金投资,至少需要经历以下六步:

1.先要明确投资目标

开启任何一笔投资之前,一定要有明确投资目标。目标可以是战胜通货膨胀、是活钱管理、是长线投资、是退休保障等等。而且最好提前设定止盈止损线,这样遇到市场波动也能更加理性对待。

2.确定大类资产配置比例

明确了投资目标之后,需要我们再明确大类资产配置比例。主要是股债的比例,比如6040策略,就是权益类占比60%,债券类占比40%。具体比例根据资金来源、投资目标以及风险偏好来定。

3.筛选具体投资品种

到第三步,就涉及的具体品种的选择。目前市面上基金已经超过8000多只了,基金之间的表现差别是非常大的,需要我们有火眼金睛。从管理人、基金经理过往业绩、产品投资范围、所投版块估值等等全方位进行筛选。(数据来源:中国证券投资基金业协会,2021/5/31)

4.策略选择

确定好投资组合和具体品种之后,我们需要进行投资策略的选择。是分批、一次性、定投还是“定投+一次性”投。同时还要明确,是做价值投资、趋势投资、逆势投资还是什么?

5.制定再平衡原则

基金投资是一个动态管理过程,买了之后是需要进行动态调整,再平衡的。我们还需要设定再平衡原则,是按照时间来调整还是按照收益表现或者是资金用途等等。

6.有一套控制情绪的方法

最重要的是,我们还需要有一套控制情绪的方法。市场噪音太多,各种新闻层出不穷,需要我们能透过现象看本质,在市场大幅波动时,能管住频繁操作的手。

从上面来看,做好基金投资,先要想明白上面6个问题。当然,很多朋友看到这里估计觉得,我就是有点闲钱,想做一些不费时间的投资,不想操心太多。那么,你们还有一种很便捷的选择,只需要一步:选FOF基金,或能一站式解决“基金赚钱,基民不赚钱”的难题。

03

6步变1步,一站式解决“基金赚钱,基民不赚钱”难题

FOF是指基金中的基金(Fundof Funds,简称FOF),与其他公募基金最大的区别在于,FOF是以基金为投资标的,而其他公募基金是以股票、债券等有价证券为投资标的。

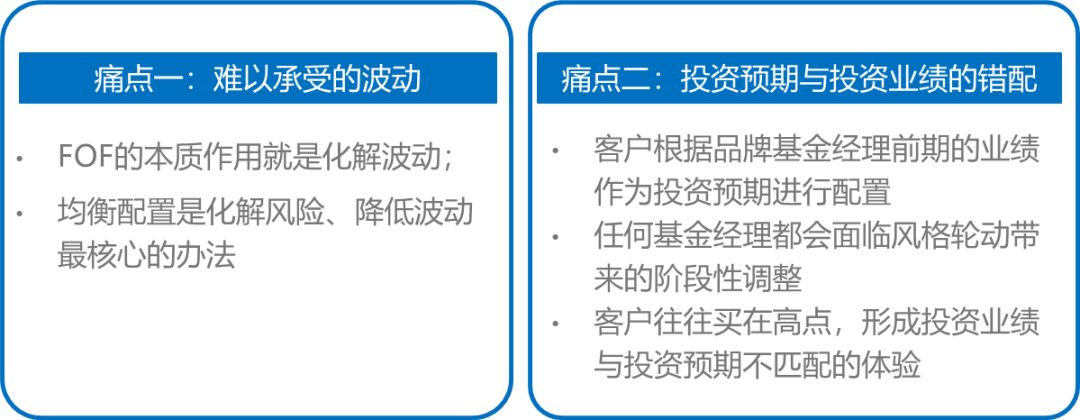

它能够通过把握市场脉络、均衡配置、科学调整,来解决客户痛点、提升客户体验:

而且,FOF产品通过发挥机构的专业能力,从基金投资的四大核心环节入手来帮助投资者破解买基难题:

下面我就即将发行的汇添富聚焦经典一年持有期混合型FOF (A/C:012791/012792)来给大家具体聊聊FOF的运作特点。

1.组合相对分散。

汇添富聚焦经典一年持有混合FOF主要筛选汇添富旗下的经典优质基金,通过分散配置备选基金的细分策略及投资市场,利用备选基金之间的低相关性力争降低组合波动。

2.风格相对均衡。

常态化市场环境下,单一风格或行业会表现分化;保持组合内风格、行业配置的相对均衡,能够在力争获取持续收益的前提下进一步分散风险。

3.基金相对集中。

在组合均衡的基础上,聚焦投资业绩持续化、风格稳定化、价值观正确化的“三化”基金经理,以力争获取中长期的较高投资回报。

汇添富作为选股专家,旗下也是盛产优秀基金经理,比如我们耳熟能详的雷鸣、劳杰男、胡昕炜、杨瑨、郑磊、马翔等等

4.适时动态调整。

通过对市场的深入理解和前瞻性判断,根据市场环境,动态调整组合的风格及行业配置,力争获取更高的收益

04

如何挑选合适的FOF产品?

虽然今年以来FOF规模增长已经将近400亿了,但是大部分资金还是在向头部公司基金产品聚集,大家在挑选FOF产品的时候,要重点关注大公司、经验更丰富的投资团队。上面给大家提到的汇添富聚焦经典一年持有期混合型FOF(A/C:012791/012792)是值得大家重点关注的。

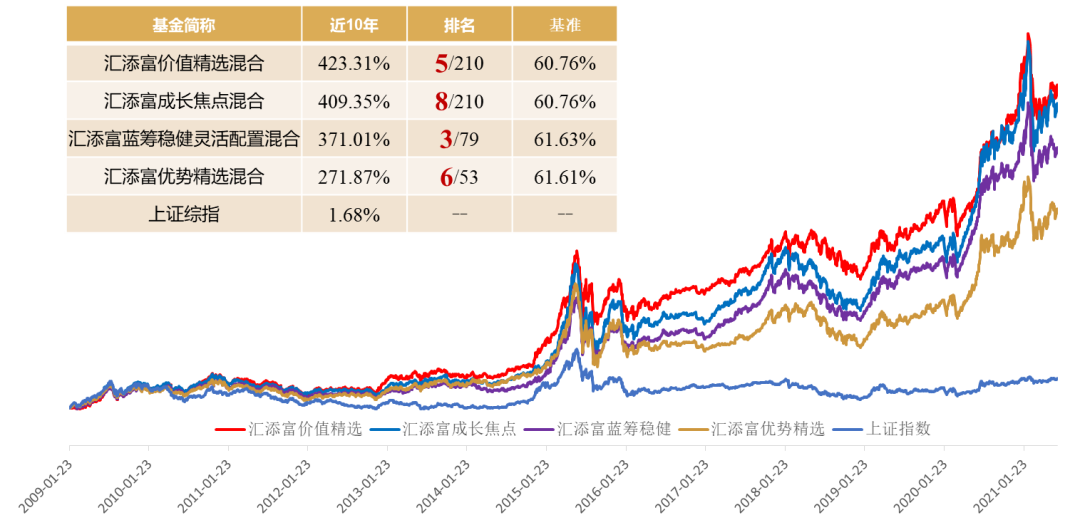

首先,汇添富是行业中的头部公司,投研实力深厚。

汇添富旗下拥有多只长期业绩亮眼的明星产品,在同类产品中名列前茅,列举几只如下:

排名数据来源:“中国银河证券基金研究中心”官网中的“中国公募基金业绩长期榜单”,榜单发布时间为2021/4/1,过去十年时间区间:2011/4/1-2021/3/31,“价值精选混合”“成长焦点混合”的同类指银河证券基金研究中心“2.1.1偏股型基金(股票上下限60%-95%)(A类)”,“蓝筹稳健混合”同类为“2.1.5偏股型基金(股票上限80%)”,“优势精选混合”同类为“2.1.3偏股型基金(股票上限95%)”,评价规则及详细榜单请参见银河证券基金研究中心官网。业绩数据来源:基金2021年一季报,基准数据来源于汇添富基金,上证综指数据来源为Wind,截至2021/3/31。

(完整业绩披露请见文末)

其次,汇添富麾下拥有多位优秀的基金经理,产品线丰富齐全,覆盖各类风格及各类风险收益特征。汇添富培养了这么多优秀基金经理,也更懂得如何在全市场挑选基金经理和基金产品,更具“慧眼”。下图为旗下优秀基金产品及基金经理举例:

(完整业绩披露请见文末)

第三,汇添富的FOF团队实力强劲,代表产品业绩亮眼。汇添富FOF团队,是业内稀缺的有平台、有团队、有体系、有实战的FOF投资团队,团队成员平均从业年限超过了10年。已经服务的客户涵盖大中型银行、保险资管、企业客户、高净值个人等。

汇添富聚焦经典一年持有期FOF的拟任基金经理是李彪,他从事FOF投资已有11年,相对收益、绝对收益产品管理经验丰富。

李彪2008年至2012年担任国元证券客户资产管理总部投资经理,2012年至2017年担任平安资产管理公司基金投研部投资经理,2017年4月至今担任汇添富基金管理股份有限公司资产配置中心投资经理,在汇添富FOF团队中主要负责权益策略。

FOF最让人诟病的是双重收费,汇添富聚焦经典一年持有期混合型FOF(A/C:012791/012792)可投自家优质经典产品,在费率方面也是避免双重收费。我看了下产品说明书,管理费和托管费特别标注了:本基金对基金财产中持有的本基金管理人自身管理的基金部分不收取管理费,对基金财产中持有的本基金托管人自身托管的基金部分不收取托管费。

回归到我们开篇的问题,做好基金投资需要多少步呢?我们可以选择6步,从投资目标到情绪控制;当然,更可以只要1步:一站式解决投基难题,把省下来的时间留给心中所爱。

【风险提示】基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。具体发行时间以公告为准。本基金对于每份基金份额设置一年的最短持有期,在最短持有期内基金份额持有人不能提出赎回申请。

数据来源:经托管行复核的数据,截至2021/6/30。王栩自2010/2/5起管理的优势精选混合2016-2020年度业绩及基准表现分别为-17.38%/-6.88%、32.50%/15.44%、-23.66%/-16.03%、40.10%/26.55%、58.10%/20.29%。王栩管理的其他基金业绩表现如下:大盘核心资产混合2020-2020年度业绩及基准表现分别为64.32%/14.65%,美丽30混合2016-2020年度业绩及基准表现分别为-19.04%/-8.63%、33.53%/17.35%、-23.66%/-18.48%、39.60%/29.85%、45.05%/22.48%。劳杰男自2015/11/18起管理的价值精选混合A2016-2020年度业绩及基准表现分别为:64.57%/6.98%、-4.53%/-8.16%、28.31%/17.32%、-13.83%/-19.66%、47.57%/22.61%。劳杰男管理的其他混合型基金完整业绩:红利增长A(与黄耀锋共同管理)成立以来各年度业绩及基准表现为15.72%/-3.45%、56.67%/-1.86%。3年研究优选成立以来各年度业绩及基准表现为16.19%/18.79%、64.78%/14.02%。创新未来自2020/10/13成立,当年业绩及基准分别为:7.27%/5.03%。雷鸣自2015/1/6起管理的蓝筹稳健混合2016-2020业绩及基准表现分别为74.42%/7.74%、-4.66%/-5.13%、46.09%/12.98%、-21.74%/-13.74%、59.12%/17.94%。雷鸣管理的其他混合型基金完整业绩:成长焦点混合近5年年度业绩及基准表现分别为-10.84%/-8.35%、45.16%/17.55%、-24.79%/-19.12%、48.79%/29.73%、64.82%/22.61%,经典成长定开混合成立以来年度业绩及基准表现分别为41.9%/24.59%、82.53%/14.71%。胡昕炜2016/4/8开始管理的消费行业混合2016-2020年度业绩及基准表现分别为81.97%/28.14%、-11.61%/-6.05%、49.89%/26.59%、-18.38%/-21.63%、77.52%/46.73%。胡昕炜管理的其他混合型基金:价值创造定开混合2018-2020年度业绩及基准表现分别为-16.58%/-19.38%、60.25%/20.38%、65.79%/7.30%,与杨靖共同管理的民安增益定开混合A2018-2020年度业绩及基准表现分别为2.27%/0.81%、6.73%/10.63%、19.58%/7.88%。消费升级混合2018/12/21成立以来年度业绩及基准表现分别为0.04%/-0.34%、76.93%/30.54%。稳健增长混合A自2019/11/5成立以来业绩及基准表现分别为19.72%/4.99%,中盘价值混合A自2020/7/8成立以来业绩及基准表现分别为15.32%/1.60%。马翔2016/3/11开始管理的民营活力混合A2016-2020年度业绩及基准表现分别为-17.24%/-12.39%、20.21%/-5.36%、-31.78%/-27.16%、53.67%/25.32%、59.10%/28.79%;2019/5/6开始与刘江共同管理的科技创新混合A2019-2020年度业绩及基准表现分别为23.48%/9.00%、72.61%/37.75%;2020/3/19开始管理的盈安混合2016-2020年度业绩及基准表现分别为0.70%/1.93%、7.06%/2.75%、-0.28%/2.75%、3.70%/0.87%、59.22%/13.50%;2020/6/22开始管理的创新增长一年定开混合A2020年度业绩及基准表现为27.92%/15.45%;以上数据来自各基金各年年报,截至2020/12/31。2020/7/24开始管理的策略增长两年封闭混合成立以来业绩及基准表现为17.92%/3.22%;2020/7/28开始管理的科创板2年定开混合成立以来业绩及基准表现为5.67%/7.63%;2021/2/9开始管理的成长精选混合截至2021年一季末尚未满六个月,无依据法律法规及监管规定可披露的业绩。创新医药混合成立以来2018-2020年度业绩及基准表现分别为-6.34%/-15.15%、70.52%/22.91%、85.00%/31.55%,郑磊管理的其他混合型基金:2019/04/09开始管理的医药保健混合A2016-2020年度业绩及基准表现分别-16.82%/-9.02%、-3.26%/11.14%、-18.48%/-19.66%、61.49%/24.91%、89.84%/40.82%。中盘积极成长混合A2020/3/13成立以来业绩及基准表现分别为52.10%/12.50%。医疗积极成长一年持有混合A自2020/8/21成立以来业绩及基准表现分别为3.98%/7.15%。汇添富健康生活一年持有混合A成立不满六个月,尚无可披露业绩。全球消费混合A成立以来2018-2020年度业绩及基准表现分别为-1.51%/-5.80%、46.97%/29.72%、93.22%/39.45%。郑慧莲管理的其他混合型基金:2017/12/12开始管理的年年泰定开混合A(与徐一恒共同管理)成立以来年度业绩及基准表现分别为6.16%/3.23%、4.58%/0.82%、10.16%/10.63%、13.35%/7.88%,品牌驱动六个月持有混合自2020/10/29成立当年业绩及基准:9.15%/7.92%,互联网核心资产六个月持有混合A成立不满六个月,尚无可披露业绩。全球互联混合成立以来2018-2020年度业绩及基准表现分别为40.00%/26.46%、-6.14%/-28.74%、61.94%/48.73%。杨瑨管理的其他混合型基金:文体娱乐混合2018-2020各年度业绩及基准表现分别为-4.86%/-15.07%、57.50%/18.15%、83.62%/8.31%。3年封闭配售混合(LOF)(与刘伟林、何旻、刘江共同管理)2018-2020各年度业绩及基准表现分别为2.90%/-5.03%、5.89%/21.41%、10.70%/16.22%。优质成长混合A2020/5/25成立以来业绩及基准表现分别为30.89%/22.40%,数字生活六个月混合、数字未来混合尚无可披露业绩。赵剑自2020/5/20起管理的环保行业股票2016-2020年度业绩及基准表现分别为-9.00%/-13.00%、4.34%/-0.71%、-36.70%/-31.22%、23.49%/17.05%、95.29%/42.89%。逆向投资混合2016-2020年度业绩及基准表现:-4.77%/-8.42%、12.01%/17.08%、-25.47%/-19.17%、50.24%/29.59%、61.60%/22.48%。以上数据来源:基金各年年报,截至2020/12/31。