来源:i资管工厂

私募基金的合格投资者,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,并且符合这些相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

说明下,金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。最后,私募基金风险大,文章内容仅供参考交流,不构成投资建议哦~

厂长的话

今年“道歉”的基金经理特别多,公募那边有汇安的“双十”基金经理邹唯和嘉实明星基金经理归凯,而私募这边则是希瓦掌门人梁宏,这三位道歉的原因基本都是春节后旗下的基金回撤较大。前两天,又有一位私募基金经理因对市场阶段性判断失误造成近期基金净值大幅回撤而道歉,有意思的是这家私募去年刚发了15年封闭期的产品。。。

又有机构道歉了

这几个月市场风格切换频繁,导致道歉的基金经理层出不穷。

其实道歉本质上只能代表基金经理的一种态度,投资人最关心的还是业绩走向。

4月以来,新能源、医药、半导体等新经济板块的反弹,让春节后因为旗下基金大幅回撤而道歉的汇安邹唯和嘉实归凯找回了场子。

这两位明星基金经理是今年的公募道歉两兄弟,他们旗下管理的大部分基金的净值基本上已经接近回到了春节前的高点,在节后曾经开骂的基民现在反而向他们道歉。

这就是人间真实,只要业绩好了,道歉的就变成了基民。张坤、葛兰、蔡经理都经历过。

然而几家欢喜几家愁,只要不是单边牛市,市场总会有几个需要道歉的基金经理。。。

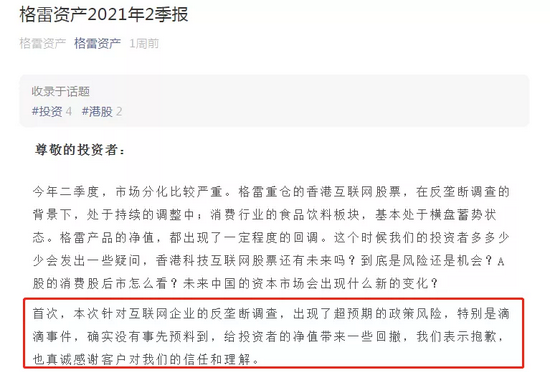

这不,前两天格雷资产的基金经理张可兴就因为近期旗下基金出现了较大的回撤而向投资人道歉。

而造成回撤的主要原因就是重仓的互联网中概股经历了大幅调整,格雷资产没预料到反垄断政策导致的市场影响会这么大。

最近互联网中概股的调整让很多压住它们的私募都出现了一些回撤,这个事本身很正常。

但有意思的是格雷资产是在年初刚清仓新能源车转而重仓港股互联网,来了一波标准的阶段性反向操作。

今年1月,张可兴在投资者交流会上曾表示去年底新能源车的涨幅过高,透支了未来几年的业绩,所以在元旦之前格雷清仓了所有新能源汽车产业链电池的龙头股票。

同时他还表示今年最大的机会可能在港股,他认为投资港股龙头股票会出现像A股一样的抱团情况。

然而现实很残酷,近几个月中概互联网ETF从高点跌去了30%,A股这边的新能源板块年内涨幅超30%。

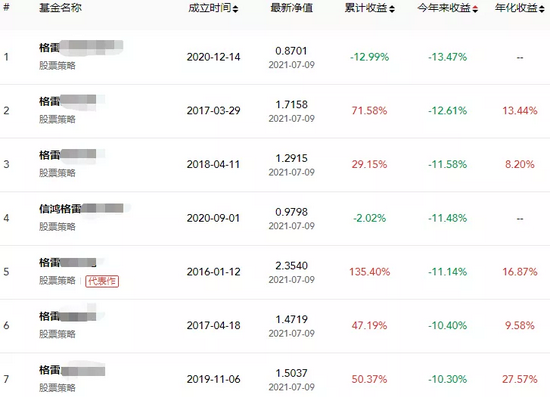

截至今年7月9日,格雷旗下有29只基金年内收益为负,其中更有8只基金亏损超10%。

面对今年上半年市场的调整,格雷并没有进行大幅减仓,整体仓位在9成以上,其中以互联网龙头为主的科技股持仓占50%左右,消费股持仓约占30%。

下半年格雷仍会聚焦科技和消费两大赛道,科技方面,主要包括互联网服务、云计算和新能源汽车等。消费领域,则重点关注以中国14亿人口为基础的长周期消费赛道,具体到白酒、调味品等细分行业。

格雷目前规模在30亿左右,掌门人张可兴具有19年投资经验,最早从事实业以及股权投资,2007年创立格雷资产,信奉买股票就是买企业的股权的核心原则,坚持价值投资,投资主要聚焦大消费和互联网科技板块。

希望过段时间,格雷能慢慢修复净值,证明自身的投资实力。

到底如何选择股票型基金?

不少朋友曾经私信表示买私募和抽盲盒差不多。

厂长对这个观点不太认可,主要有很多指标可以帮助大家筛选优质私募,而对于私募小白而言,可以先做做排除法,也就是先规避一些风险较大,不适合自己的私募。

举个例子,如果追求长期高收益,能接受高波动的朋友,那选择格雷不一定特别合适。

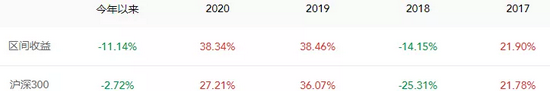

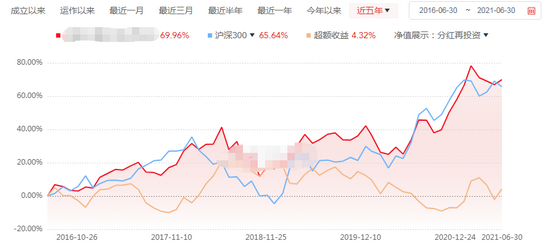

我们具体来看,格雷的代表作格雷XX3号成立于2016年1月,运行以来年化平均收益为16.87%,最大回撤为32.11%。

作为价值投资风格的基金经理,除了在2018跌幅少一些以外,其他年份几乎没什么亮点。

即便业绩表现一般,去年9月,格雷曾成立过15年封闭期产品,这一超长锁定期刷新了国内证券私募产品的纪录。

当时格雷表示是为了让基金持有人能长期投资,不追涨杀跌,理念还是很好的。

像景林、高毅、汉和这类长期业绩过硬的私募发长锁定期产品,大部分投资人还是认可的,就格雷过往几年的这个业绩表现来发15年期的产品,确实有点牵强,不过1-3年锁定期的话,求稳的投资者还是可以稍微考虑下。

除此以外,长期喜欢用杠杆的私募大家也要谨慎选择,比如前一阵在网上比较热的叶飞,他在2015年股灾期间,旗下基金用杠杆重仓的几只股票遭遇连续跌停,结果被强制平仓,最终导致旗下不少基金清盘。

如果选择重仓单一股票或单一行业的需要有较大的波动承受能力,这种投资风格比较典型的私募有大禾投资和林园投资。

大禾曾经在2017年11月集中投资买入顺鑫农业,之后逐步加仓接近举牌线,然后在2018年三季度开始慢慢卖出,在2018年旗下产品逆势取得接近翻倍的收益。

大禾换手率常年低于一倍,持仓低于 5 只股票,截至今年7月9日,旗下绝大部分产品年内收益都为负,这样的投资策略,在可能带来高收益的同时也面临着巨大的波动和风险。

林园就不过多介绍了,喜欢重仓个股,早年的茅台,以及最近几年的片仔癀,换手率也属于比较低的那类。

当然这两家长期业绩都是很不错的,只是波动也比较大,不太适合私募小白。

还有一类求稳的,稳到跑不过沪深300指数的私募大家也要慎重考虑。具体来看就是三年费后年化低于8%且表现不及沪深300,或者五年费后年化低于12%的且表现不及沪深300。

这类私募可能会死抱巴菲特语录,让大家耐心持有,分享长期收益。但这对耐心的要求确实是高了些。

比如某百亿私募,代表作产品最近5年相较于同期沪深300的累计超额只有4%。

当然不能只看累计超额收益,咱们分开按年份来看,这只产品在过去5年里,有4年都跑不过沪深300指数。

这就比较尴尬了,私募还要提20%的收益,也就是说如果5年前只有两个选择,一个是这只私募产品,另一个是某只沪深300指数ETF,那选择沪深300指数ETF持有至今的收益会更好一点。

总的来说,大家在选择产品时可以多多参考上面提到的这些因素,先把不适合自己的排除,再慢慢挑选优质的私募。