《投资时报》研究员王雨

5G时代,万物互联。5G技术的普遍应用既需要下游终端的推广,更离不开上游基础材料的支持。

作为一家宽禁带半导体(第三代半导体)衬底材料生产商,山东天岳先进股份有限公司(下称天岳先进)主要从事碳化硅衬底的研发、生产和销售。该材料在5G通信、电动汽车、新能源、国防等领域具有明确且可观的市场前景,是半导体产业重要的发展方向。

近日,天岳先进向上交所递交招股书,申请于科创板上市。此次IPO,该公司拟募资20亿元,全部投向碳化硅半导体材料项目中。

据国际知名行业咨询机构Yole统计,2019年及2020年天岳先进已跻身半绝缘型碳化硅衬底市场的世界前三。不过2018年至2020年(下称报告期),该公司净利润持续为负,同时2020年经营活动净现金流由正转负。未来的经营中天岳先进还将面临市场竞争激烈、客户集中度高等问题。

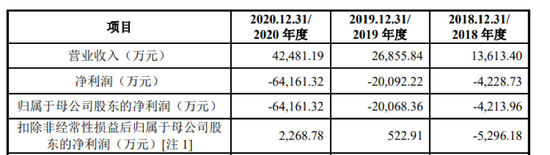

报告期内,天岳先进营业收入分别为1.36亿元、2.69亿元、4.25亿元,归母净利润分别为-4213.96万元、-2.01亿元、-6.42亿元。可以看到,该公司营业收入有所增长,净利润却逐年下降,主要系2019年、2020年实施股权激励所致。报告期内,天岳先进用于股份支付的金额高达8.94亿元,其中2019年为2.57亿元、2020年为6.37亿元。

招股书显示,2019年至2020年,天岳先进的员工持股平台上海麦明对员工实施股权激励,一次性确认股份支付费用1.88亿元。2020年8月,天岳先进的另一家子公司上海铸傲对员工实施股权激励,确认股份支付费用6.32亿元。

查阅资料《投资时报》研究员发现,上述两家员工持股平台的股权相对集中,天岳先进首席财务官钟文庆、首席技术官高超股份占比较高。其中,钟文庆合计持有上海麦明超13%的股份,持有上海铸傲20.91%的股份,高超持有上海麦明约13%的股份,持有上海铸傲23.26的股份。

除此之外,近年来,该公司实控人宗艳民通过转让股份也“收获”大量资金。

2018年初至2019年8月,天岳先进实际股东仅宗艳民一人。2019年,宗艳民共进行了4次股权转让,转让价款合计达到1.56亿元。2020年,宗艳民进行了三次股权装让,价款合计达到11.29亿元。

随着增资及股权转让,2019年8月至2020年8月,该公司估值也从10亿元上升到100亿元。

尽管估值上涨较快,但该公司目前业绩仍处于亏损状态。天岳先进所处的半导体材料行业技术更新快,市场竞争激烈,需要持续投入大量研发费用。关于公司在亏损持续扩大的情况下,能否保障研发费用充足,天岳先进向《投资时报》研究员表示,公司经过长期的研发积累,产品性能不断提升,获得下游客户充分认可。目前,公司账面资金较为充沛,具备持续研发投入能力。

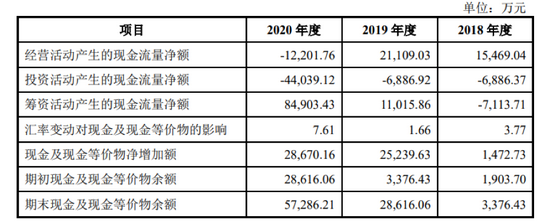

不过,观察天岳先进的现金流状况,《投资时报》研究员发现,该公司2020年的经营性净现金流由正转负。

报告期内,天岳先进经营性净现金流分别为1.55亿元、2.11亿元、-1.22亿元。公司经营活动产生的现金流量净额变动主要系存货余额、经营性应收项目和其他变动导致。2020年该公司的经营性应收增加1.74亿元,形成对比的是2019年该项目为减少671.07万元。2020年,该公司存货增加9809.69万元,2019年仅增加1847.01万元。

在招股书中天岳先进解释到,2020年存货大幅增加,主要系原材料备货所致;2020年经营性应收项目大幅增加,主要系公司对设有账期的客户A、客户B等主要客户收入大幅增加所致。

天岳先进现金流状况

资料来源:天岳先进招股书

技术更新快 行业竞争激烈

报告期内,天岳先进扣非归母净利润分别-5296.18万元、522.91万元、2268.78万元。可以看到,该公司经营状况正逐步改善,但是目前仍面临着技术更新快、市场竞争激烈、客户集中等难题。

在碳化硅衬底领域,国内厂商主要有天科合达、山东天岳、中电科2所、同光晶体、神州科技、中科钢研等。国外具有竞争力的大厂包括Cree(科锐)、II-VI(贰陆)等。

在资本助力下,国内碳化硅衬底扩产迅速。同样被华为投资的天科合达在2020年7月曾提交科创板IPO申请,拟募资扩产12万片6英寸碳化硅晶片。但同年10月天科合达终止了科创板IPO。

宽禁带半导体产品具有研发周期长、研发难度高、研发投入大的特点。目前,行业龙头科锐公司能够批量供应4英寸至6英寸导电型和半绝缘型碳化硅衬底,且已成功研发并开始建设8英寸产品生产线。天岳先进主要产品是4英寸半绝缘型碳化硅衬底,6英寸半绝缘型和6英寸导电型衬底已形成小批量销售,与全球行业龙头尚存在一定的差距。

据了解科锐计划在2019年至2024年投资7.2亿美元将碳化硅材料及晶圆产能扩充30倍,包括建造一座车规级8英寸功率及射频晶圆工厂,以及扩产超级材料工厂,计划2022年量产。这或将对该公司的市场份额或产品定价产生影响。

招股书中,天岳先进表示在半导体材料领域升级迭代的过程中,若公司产品技术研发创新无法持续满足市场对产品更新换代的需求,或将影响公司业绩的持续增长。

同时,天岳先进客户及供应商集中度较高。报告期内,该公司来自前五大客户的收入占营业总收入的比例分别为80.15%、82.94%和89.45%,公司向前五大原材料最终供应商的采购金额分别为2429.62万元、5347.23万元和1.56亿元,占各年度原材料穿透采购总额的74.66%、83.47%和86.73%。长期看客户及供应商集中度高或将影响该公司经营的稳定性。

针对前述情况,天岳先进相关负责人向《投资时报》研究员表示,为满足国家战略需要,报告期内公司产能主要用于半绝缘型碳化硅衬底的生产,下游领域呈现参与者较为集中的态势,客户集中度水平符合行业特性。未来,公司在巩固现有客户的同时,将不断开拓新的客户。

牛市来了?如何快速上车,金牌投顾服务免费送>>