购买“小盘子”基金,一定能享受到“船小好掉头”吗?

2021年过半,整体行情频繁震荡,叠加结构性机会持续涌现,令权益类基金的业绩出现显著分化。有人押宝规模不到2亿元的迷你基金,今年以来大赚60%;也有人不但亏损,基金还被清了盘……

公募基金冰火两重天

Choice数据显示,截至7月8日,混合型、普通股票型基金中,今年以来共有426只产品涨幅超过20%(不同份额分开计算),业绩最出色的产品收益率高达60%。随着近期赚钱效应的提升,基金发行市场也再度活跃。

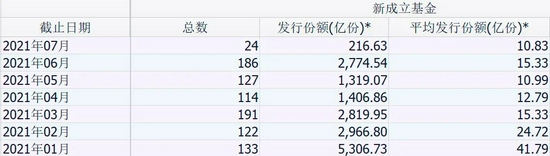

6月,新基金成立规模达到2774.54亿元,平均发行份额也超过15亿元,均达到二季度的单月峰值。其中,混合型、股票型基金发行额达到1821亿元,占比近七成。

今年来各月份新成立基金情况

而与基金发行市场回暖形成鲜明对比的是基金清盘潮。今年以来共有77只混合型、普通股票型基金清盘,而去年同期该数据仅有22只。仅今年6月清盘基金数量就达24只,清盘潮再度来袭。

迷你基金丛林法则生效

从今年以来基金清盘的理由来看,不少产品是因为基金资产净值低于合同限制,且今年以来的业绩也不能令投资者满意。据统计,截至清盘前,今年以来清盘的混合型、普通股票型中,超过半数的产品让基民亏了钱。其中,今年以来亏损超5%的有13只产品,长城景气行业龙头混合亏损幅度较大,达到17%,凯石淳行业精选混合也亏了近10%。

有意思的是,一边是清盘,一边是“霸榜”,迷你基金业绩呈现出两极分化。今年以来,截至7月8日,在所有股票型、混合型基金中,净值增长率排名前十的基金中,竟有7只一季度末规模不到2亿元,是货真价实的迷你基金,如金鹰民族新兴混合、长城行业轮动混合、金信稳健策略混合等。

部分今年以来业绩排名靠前的混合型、普通股票型基金

长江证券认为,随着基金市场的快速扩容,基金公司之间的运营能力、业绩表现、研究能力等愈发呈现出较大的差异。投资者不妨以更理性的心态迎接公募基金市场的分化格局,这也是公募基金行业不断走向成熟的必然现象。

对于个人投资者而言,如果想要购买盘子小的迷你基金,享受“船小好掉头”的灵活调仓优势,那么在择基时就需避免选到可能清盘的基金。

对此,长江证券给出了三个建议:

第一,看基金规模,规模在5000万元以下,同时业绩表现不佳的基金慎投。第二,看基金类型,存在政策变动风险的基金,比如2020年存在下市预期的分级基金等慎投。第三,看机构持有占比,对于机构持有占比过大的基金,若机构集中赎回会引发规模快速下降,可能触发清盘条款,同样需要保持警惕。