上半年港股市场回顾:

成长股冲高后大幅回调,整体大盘表现平稳

上半年港股整体表现平稳。就细部来看,产业之间表现分化较大。其中,恒生科技指数相对大盘较为落后。多数偏成长型企业在年后均出现较大幅度回调,直至第二季后半才出现些许情绪改善。回调主要原因是受到了内外部风险因素的压制。

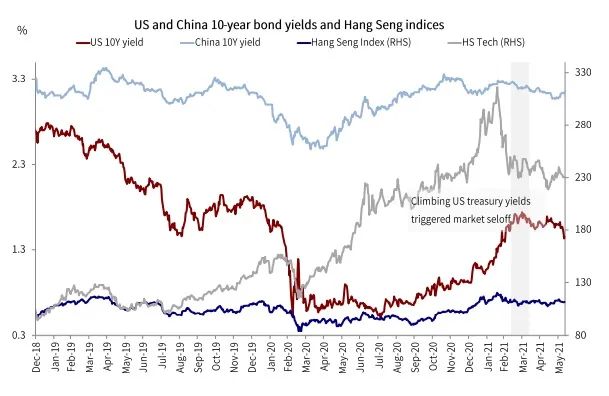

外部来看,美债利率一度因市场较高的通胀预期,以及对美联储货币政策拐点的担忧而走高。进而引发全球科技相关板块均出现较大幅度调整。

内部原因主要来自于一连串针对互联网与新兴行业的规范化措施推动,影响了短期投资者情绪,包括教育、社区团购、商业金融支付等都出现了一定程度调整。

分行业来看,周期板块表现突出,金融板块相对平稳,消费和汽车等则低于预期。

随着中国经济复苏继续领先全球,加上海外欧美等地区逐步解封,偏周期性板块在今年上半年表现相对突出,大宗商品供需关系紧张推升了相关报价,亦带动了相关企业盈利与股价表现。随着上述板块估值逐步从低估回到合理位置,加上对应经济周期边际持续向上动能可能逐步趋缓,下阶段表现可能将趋于稳定。金融板块则以银行端表现较为平稳,保险受重疾险及业界代理人团队重塑影响,保单销售于第二季出现低于预期的下滑。前5个月消费增速略低于预期,但细分领域则有突出表现,如运动相关品牌即相对突出。汽车领域受全球性的缺芯片影响,上半年总体销售也相对较为疲弱,下半年随着供给端改善,或将有机会见到回升。

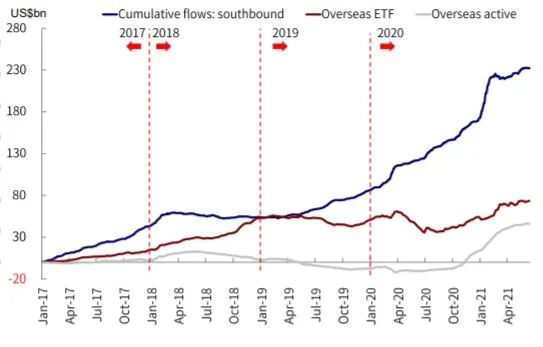

另外从资金面来看,上半年南向及海外资金继续持续流入港股,尤其是外资对港股的态度明显好转。而南向资金上半年已累计通过沪深港通净买入4647亿港元,接近去年全年水平的7成。

图1:2021上半年海外与南向资金持续流入

数据来源:Bloomberg,FactSet,cicc.2021/6

图2:上半年美债收益率上扬导致科技板块出现回调(%)

数据来源:Bloomberg,FactSet,cicc.2021/6

下半年港股市场展望:市场或震荡上行

我们认为,下半年或能看到市场震荡上行。主要原因在于:

1、在当前疫情影响仍未能完全消除情况下,预期全球央行货币政策仍将维持相对宽松。前期投资者对美联储紧缩预期较强,对于通胀担忧也较高,但随着相关官员持续沟通政策方针走向,负向情绪已逐步获得缓解。从美联储已经释放的预期来看,在就业获得充分恢复之前,整体政策步调仍将维持偏宽松。

2、国内资金面收紧力度可能小于市场预期。在中国经济增长恢复步调领先全球,且叠加通胀升温的大背景下,投资者一度担心国内或率先迎来紧缩周期。但就目前来看,全球经济环境仍有不确定性,从近期央行季度报告以及相关措施观察,短期内政策方针仍将维持相对稳健。目前此预期已一定程度在A股市场有所表现,亦将有利于南向资金下阶段进一步流入。

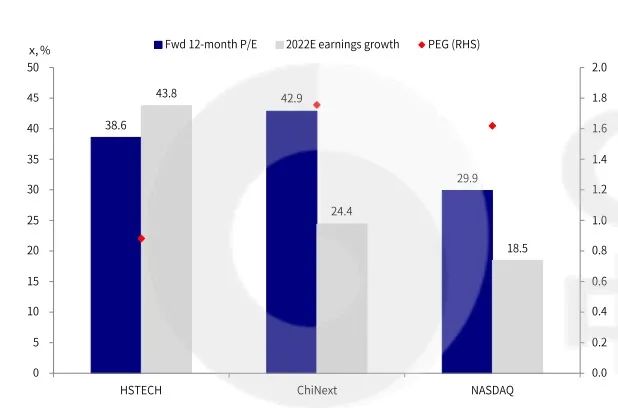

3、上半年受外部环境压制的成长股,以恒生科技指数作代表,或有机会在市场情绪稳定后出现反弹。当前恒生科技指数投资性价比相较美国纳斯达克与A股创业板更高,具备较高的潜在盈利增速预期,且估值相对更便宜,待政策不确定性落地后,或将有机会迎来回升。

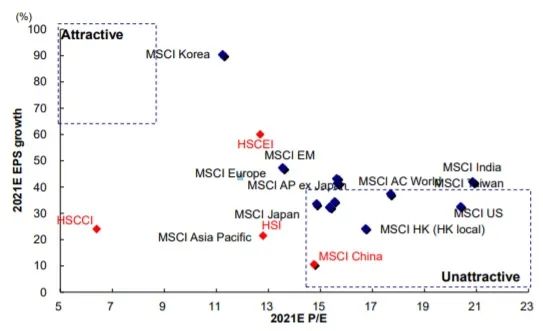

4、传统经济板块目前估值仍低于A股,随着A股的情绪修复,AH股之间的估值差或有收敛空间。

5、非美货币相对美元走势强劲,有利于海外资金进一步流入新兴市场,包括AH股市场,均有机会延续上半年持续流入的走势。

尽管资金面、政策面、企业盈利增长均有利于接下来市场表现,但我们仍需留意几个潜在风险,包括:

1)未来中美关系走向;

2)变种病毒带来的局部性疫情反复;

3)针对新经济领域的规范化政策仍有可能制压市场情绪表现。

图3:恒生科技指数相对美国及创业板更具性价比

数据来源:factset,bloomberg,cicc ,截至2021.6.25

图4:香港市场市盈率相对盈余增长仍具吸引力

数据来源:factset,bloomberg,cicc ,截至2021.6.25

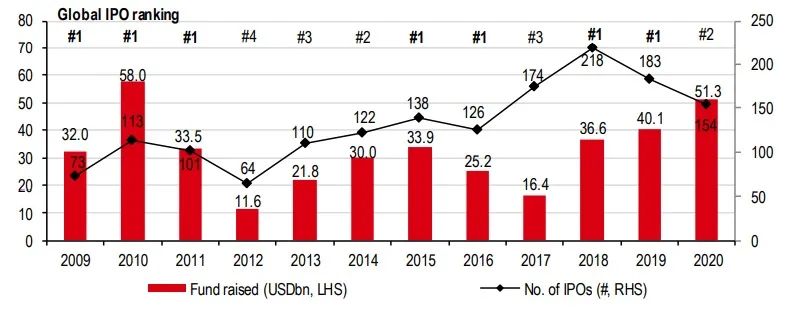

图5:香港市场仍是全球领先的资本募集市场

数据来源:Hkex,hsbcresearch,截至2021.6.25

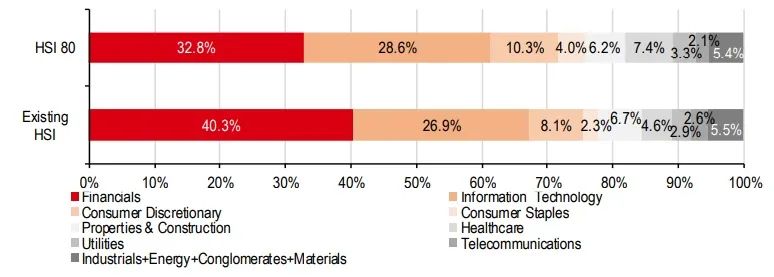

图6:恒生指数改革下,未来将更聚焦于成长区块

数据来源:恒生公司,hsbcresearch,截至2021.6.25

下半年投资策略:

聚焦长期增长赛道 寻找高性价比投资机会

上半年香港市场新经济板块因外部环境与政策预期出现估值调整压力,随着对于美联储鸽派信号的逐步消化,我们认为下半年港股成长股将有机会重回投资主轴。此外,目前传统经济板块中AH之间估值差距仍较大,且传统经济板块尤其是周期股仍处于盈利向上周期,我们预计下半年上述板块仍有机会吸引外资进一步回流布局。

在行业方面,下半年我们会重点聚焦具备长期结构性增长趋势的板块,包括:

1)消费升级、产业升级以及有机会实现进一步国产替代政策受惠领域;

2)估值明显低估且盈利增长将迎来修复的板块,如进入新循环的电信行业。

具体来看:

1)在科技领域中,我们主要看好半导体景气周期持续向上。环绕汽车电子领域的相关公司将会是下一轮科技领域新的增长引领者,各应用领域的国产替代机会将提供本土厂商相对全球平均更长的景气周期。在消费电子中,尽管短期内手机销售动能有些杂音,我们仍看好全年度相对去年的增长修复。同时伴随着5G手机进一步渗透,苹果供应链重拾动能将更为明显。尽管短期受监管及市场情绪因素出现调整,但我们仍长期看好龙头企业在游戏、社交娱乐、本地生活等各领域带来的长期投资价值。

2)大消费领域中,主要看好包括优质运动品牌持续升级趋势。短期,国潮催化作用将有机会随着产品力提升而成为长期市场份额增加和盈利增长的基础。此外,汽车板块在经历第二季严重缺芯影响后,将有机会迎来库存去化后的销售复苏,我们相对看好自主品牌在下个产品周期的表现空间,亦看好具备全球竞争力的零部件供货商在新能源车时代能进一步扩大市场份额的潜力。其他包括家居、乳制品以及具备“在线-线下”整合能力的零售业者,或是现阶段攻守兼备的选择之一。医药领域,我们主要看好创新药、医疗服务等受惠于人口政策与实现国产替代机会的领域,包括CRO、生殖服务、医美领域,都是我们聚焦方向。

3)传统板块中,我们关注成长性相对较高,且在财富管理领域有较佳运营能力的银行与保险龙头。之前提到的电信运营商,当前估值仍处于历史相对低位,将有机会在5G周期中,随着ARPU(每用户平均收入)出现边际改善而迎来行业拐点。

4)对于香港本地股,短期仍将保持观望。因观光活动与本地消费恢复仍较为缓慢,且估值吸引力相对不足,我们仍将对香港本地股保持观望。

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。