嘉益股份:上市首日飙涨308%背后 公司前景却是一片迷茫?丨黄金眼

来源:全景财经

原创全小景

不锈钢保温杯企业嘉益股份(301004.SZ),正面临着行业空间临近天花板的尴尬,同时自身竞争力问题还没有解决、长期还要受制于大客户和贸易政策影响,未来发展存在更多的不确定性。

近日,不锈钢保温杯企业嘉益股份(301004.SZ),在资本市场赚足了眼球。

行情数据显示,2021年6月25日正式挂牌创业板交易的嘉益股份,以较7.81元的发行价大涨299.5%的31.2元开盘,盘中最高涨幅逼近了361%。最终,公司以308.3%涨幅完成收盘,全天成交额5.44亿元,换手率高达71.77%。

图/Wind

不过,这家主要产品包括不锈钢真空保温器皿、不锈钢器皿、塑料器皿、玻璃器皿以及其他新材料的日用饮品、食品容器的企业,当前正面临着行业空间临近天花板的尴尬,再加上主打外销还要承受国际贸易风险,公司此刻业绩已经转为下行。

不仅如此,大客户过度依赖和供应商问题重重,还在给嘉益股份未来发展带来更多的不确定性。此刻疯狂的资金,不知禁不禁得起时间的考验。

面临行业增长天花板该何去何从?

嘉益股份的主营业务是进行各种不同材质的饮品、食品容器的研发设计、生产与销售,主要产品包括不锈钢真空保温器皿(保温杯、保温瓶、焖烧罐、保温壶、智能杯等)、不锈钢器皿、塑料器皿(PP、AS、Tritan等材质)、玻璃器皿以及其他新材料的日用饮品、食品容器。其中不锈钢真空保温器皿是公司最重要的产品品类,2020年的营收占比在90%以上。

图/嘉益股份招股说明书

然而,无论从需求、供给端来看,对嘉益股份而言最重要的产品,正面临着增长的天花板。

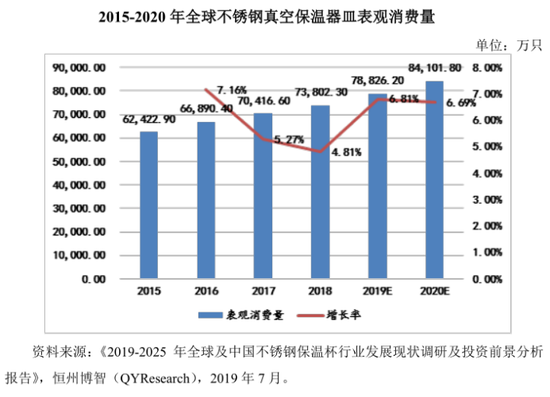

首先从需求角度看,按照第三方机构调研数据显示,全球不锈钢真空保温器皿表观消费量近年来增速不仅较低,还呈现持续下滑态势,2016-2018年增长率分别为7.16%、5.27%、4.81%。该机构乐观预测的2019、2020年增长率也仅有6.81%、6.69%。

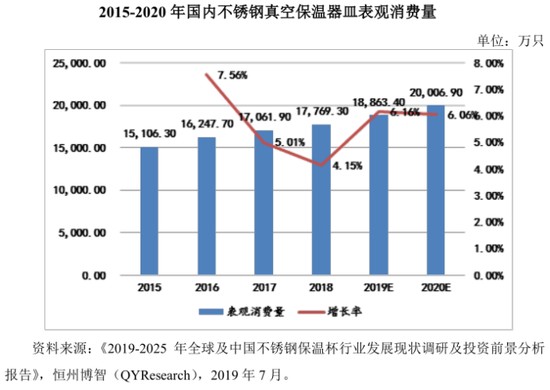

虽然我国不锈钢真空保温器皿行业起步较晚,但国民消费水平提升似乎并没有体现在保温杯相关消费上。机构调研数据显示,2016-2018年国内不锈钢真空保温器皿的表观消费量同比增长分别为7.56%、5.01%、4.15%,增速快速下落并低于全球增长。同时,机构预测2019、2020年同比增长6.16%、6.06%,同样低于对应的全球数据。

其次,从供给角度来看,此前有着人口红利、土地成本、环境成本等相对优势的中国,已成为全球不锈钢真空保温器皿行业的重要生产集中地,主要集中在浙江和广东两个地区。

数据显示,2008年至2014年期间,国内不锈钢真空保温器皿的产量由2.92亿只跌跌涨涨至5.13亿只,之后就呈现出了下滑态势,时至2017年跌至了5.02亿只。数据下滑背后,或是成本红利逐步消失下的产业转移。

此背景下,嘉益股份这样的不锈钢真空保温器皿企业,市场增长空间十分有限。与此同时,公司自身还有着不少的问题。

主做代工和“贴牌” 谈何竞争力?

品牌价值较知名企业还有较大差距,目前嘉益股份主要还是做代加工和“贴牌”业务。

招股资料显示,相较于“膳魔师(THERMOS)”、“虎牌(TIGER)”、“象印(ZOJIRUSHI)”、PMI公司旗下的“阿拉丁(aladdin)”和“斯坦利(STANLEY)”等国际知名品牌较大的产品附加值,国内不锈钢真空保温器皿的推广使用尚有不足,在高端产品市场上国内生产企业尚未与国际知名品牌商形成直接的竞争,因此销售主要仍以OEM(代工)和ODM(俗称“贴牌”)的业务合作方式体现。

嘉益股份就明确提及,由于推广时间和营销渠道铺设时间较短,在全国范围的品牌和市场影响力方面有待进一步提高。公司在线上线下拓展业务时,与国内头部同行业公司相比,在营销渠道、市场资源、客户关系等方面尚不具备优势。

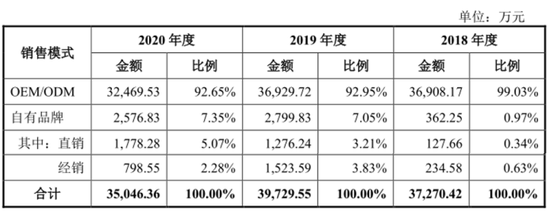

数据显示,2018年的嘉益股份收入几乎全部来自OEM/ODM业务模式,时至2020年,OEM/ODM业务模式收入占比依旧高达92.65%。

即便如此,公司在研发投入的费用体量还出现了下滑,且被竞争对手追上。

招股资料显示,成立于1996年,于2011年成功登陆深交所中小板,成为中国不锈钢保温器皿行业上市第一股的哈尔斯(002615.SZ),是公司直接对标的企业。该公司始终专注于日用不锈钢真空保温器皿的研发、设计、生产与销售,历经20余年发展,已成为国内最具影响力的专业不锈钢真空保温器皿制造商之一。

目前两家公司的产品定位都是主要面向中高端市场,终端消费客户都是国内外中高端消费人群。不过,2018-2020年研发费用投入方面,嘉益股份分别为1816.1万元、2000.9万元和1822.9万元,不仅体量远低于哈尔斯同期的6245万元、6747.3万元、8113.4万元,还出现了下滑迹象,2020年5.13%研发费用率更是被哈尔斯5.44%超过了。

行业增长受限叠加自身竞争力问题,嘉益股份近年来业绩表现十分不如人意。

业绩持续下滑何时能够改善?

营收由增转跌叠加费用率高企,嘉益股份净利润出现持续下滑。

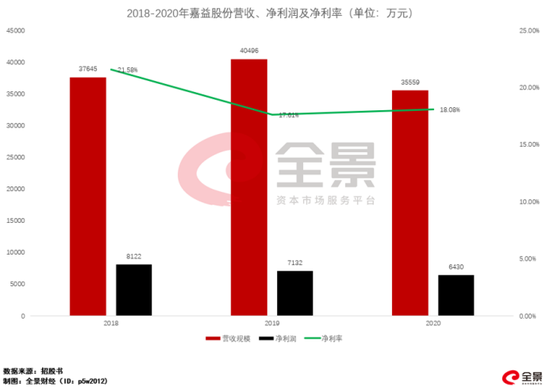

数据显示、2018年、2019年和2020年,公司营业收入分别为3.76亿元、4.05亿元和3.56亿元,经历2019年7.6%小幅同比增长后,于2020年迎来12.2%同比下滑。

与此同时,公司销售费用率、管理费用率以及财务费用率从2018年的3.57%、3.62%、-0.94%,增至2019年的6.04%、4.66%、1.42%,三费总比例提升近6个百分点,2020年依旧三费总比例依旧维持在11.71%的高位。

因此,公司2018-2020年净利润分别为8122万元、7132万元和6430万元,呈现持续下滑态势。2020年净利润率为18.08%,较2018年的21.58%跌了3.5个百分点。

而根据招股书披露的2021年上半年数据,嘉益股份2021年上半年营收规模在2亿到2.15亿之间,同比增长在35.13%-45.41%之间,但是公司的归母净利润在3064万元至3393万元之间,同比增长比例4.36%-15.57%。这意味着,随着疫情影响消散,公司归母净利润率还在继续下行。

不过,这些并不是嘉益股份目前遇到的全部问题。

大客户依赖、政策风险挥之不去

前五大客户营收占比稳定在80%以上,嘉益股份对大客户依赖度过高。

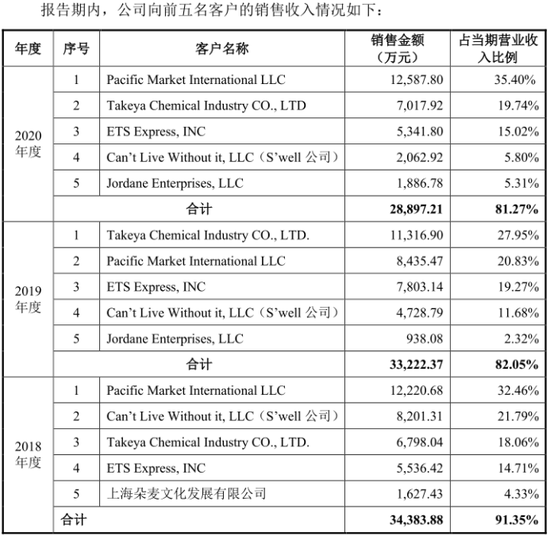

数据显示,2018-2020年公司向前五大客户合计销售金额分别为3.44亿元、3.32亿元和2.89亿元,占比分别为91.35%、82.05%和81.27%。稳定超过80%的占比,意味着公司对大客户有较大依赖性。

并且,其中美国ETS、S’well公司、PMI,日本Takeya报告期内一直是公司前五大客户,稳定客户结构给公司带来稳定业绩同时,也意味着公司新客户开发并没有太大成果,并不利于公司后续增长。

与此同时,海外贸易问题也将持续影响着公司发展。

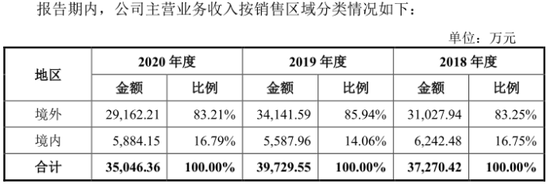

招股资料显示,公司产品以外销为主,境外营收占比稳定在83%以上,而且主要外销市场集中于美国,公司前五大客户也都是以海外客户为主。

近年来,国际贸易保护主义势头上升,部分国家和地区采取反倾销、反补贴、加征关税等手段加大对当地产业的保护力度。2018年以来,中美贸易摩擦不断升级,多项中国出口产品被美国政府加征关税。公司主要产品不锈钢真空保温器皿,原本就在2019年12月15日实施的第二批3000亿美元清单商品中,只是后来因美国政府取消原加征计划,公司产品报告期内未被加征关税。

如果后续政策出现变化,不仅将对公司的销售及利润水平产生重大影响,严重的话还会影响到公司与大客户的合作关系。

就目前来看,行业增长临近天花板、自身竞争力问题还没有解决、长期还要受制于大客户和贸易政策影响的嘉益股份,基本面完全说不上优秀。此刻资金疯狂追逐的目的为何,或许只能等待时间给出答案。

牛市来了?如何快速上车,金牌投顾服务免费送>>