引言

主题为《风软扁舟稳,雪尽马蹄轻》的诺亚财富下半年投策报告在六月底正式完成发布。在报告中,我们提出了均衡为上,适当乐观的配置思路。顺着投策报告的思路,并结合最新发布的经济数据,我们对7月资产配置报告的重点作简要解读。

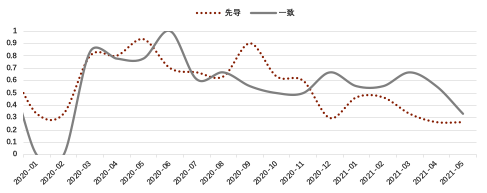

宏观经济方面,整体来看当前经济复苏动能进一步减弱:先导指标低位徘徊,同步指标快速下探。

具体而言,增长端供需两侧同时回落。

需求侧,外需出口在基数调整后的同比增速从前期的16.8%回落至11.1%,这与继续攀升的全球制造业PMI指数形成了明显的背离。同时,7月中采PMI出口新订单指数的下滑预示着出口增速似乎还将持续回落。我们在投策报告中提出的,下半年这场出口有关“总量-份额”的赛跑,目前越来越受到份额的拖累。

内需消费和投资整体继续平稳,但表现也乏善可陈。单月地产投资小幅回落,接下来在融资端进一步收紧的大背景下,继续下滑是大概率事件。消费端主力乘用车销售受到新能源补贴政策逐渐退出和“缺芯”对于供给冲击的双重影响,同比增速较前期继续放缓,或将成为未来消费修复路上的最大绊脚石。

复苏动能继续减弱

数据来源:WIND,诺亚研究

以工业增加值代表的生产端增速同样出现小幅回落,但收缩速度整体好于需求。碳中和以及环保限产的的深入固然是收缩供给的重要原因,但需求的疲软以及前期大宗商品的快速上涨对于中下游生产的成本抬升也直接打压了生产的积极性。

通胀端看,低基数和大宗商品的上涨令PPI的同比读数创下1996年有记录以来的历史第二高位,仅次于2008年7月10%的水平。然而,如果我们剔除基数效应,就可以将这种“通胀幻像”击破:相比2019年同期两年的PPI符合平均增速仅为2.5%。同时,商品价格在近期也出现了明显的回落。伴随着基数的抬升,5月PPI的同比增速很可能是全年的高点。

通胀的另一个表观指标CPI继续缓慢向上,核心CPI依然不到1%。这种不断拉大的CPI-PPI剪刀差对于消费行业的影响不容小觑,近期A股食品饮料行业的表现不佳也多少也受到了这些宏观基本面的影响。

在经济下行压力加大,通胀约束逐渐消除的背景下,下半年货币政策很可能会出现小幅的边际宽松。央行二季度货币政策会议也将“稳”放在了最突出的位置上,金融去杠杆的长期目标很可能再次暂时让位于稳经济的短期目标。这样的政策定调无疑会继续利好债券,对于股市的托底作用也将加强。

映射到大类资产配置方面,6月的A股整体继续震荡,小盘/成长风格明显。宏观基本面上,未来社融的收敛和利率的下降也将继续利好这种风格。但是必须指出的是,成长风格由于自身相对于价值风格的高估值会使得其波动加大,“进三退二”或是家常便饭。因此在偏股基金的选择上,GARP策略以及擅长中观行业景气度比较的管理人和基金是应该重点关注的对象。

债券的配置价值仍然明显,但顽固高企的低等级信用利差依然预示着市场对于未来可能发生的信用事件的担忧,信用下沉策略风险仍需回避。长端利率的下行空间打开也让久期策略的吸引力加大,但需注意银行现金管理类新规对于长端利率的短期扰动。

从国债收益率/股息率的股债性价比角度看,债券性价比明显,当下股债混合策略以及偏债混合策略依然是降低组合波动率,提高夏普比率的不二选择。

量化策略方面,A股成交量的显著提升当然有利于日内策略,但贴水压力不减以及市场风格的快速轮动对于市场中性策略显然不利。相较而言,不做对冲、标的指数性价比高的中证500指数增强策略中长期看是更好的选择。

管理期货策略受制于商品价格在6月份的震荡走势暂时受困,然而未来无论从商品价格逐渐回落的大趋势还是从资产配置的“保险”策略角度看而言,CTA策略的配置价值依旧难掩光芒。