在A股市场中,周期与风格变化无处不在,变幻莫测的市场给我们带来回报的同时也带来一些困扰,或是行情转熊时的悲观,或是风格调整时的恐慌。然而市场波动总是难以避免的,如何平稳穿越不同市场风格实现长期制胜也就成为每个投资者需要解决的问题,基金经理也不例外。

怎么解决这个问题,不同的人有不同的答案,小编觉得有必要让大家认识一位“足够低调却实力不俗”的基金经理——泓德优质治理混合基金经理苏昌景。为什么单单推荐他呢?是因为在他多年不断精进的投资框架中,如何应对波动、改善投资者的盈利体验成为一个非常鲜明的特色,小编觉得放在今年的市场当中,这样的基金经理也正是很多投资者所需要的。

体系化方式践行价值投资

体系化,可能不常用于形容基金经理投资风格,而它恰恰是苏昌景的一个独特之处。具体而言,体系化指的是把对市场规律的认知搭建成投资体系,并根据自己对市场的理解不断完善这个体系,使自己的投资方法进一步适应市场。市场总是在不断演变,投资体系也需要不断完善,这就要求基金经理不断反思与总结,使自身的投资体系逐步精进。能做到这样的基金经理不多,苏昌景就是其中的一个,并且经过不同市场的淬炼,苏昌景自身的投资风格与体系也越来越成熟,而这恰恰也是他业绩持续性和稳定性的关键因素。

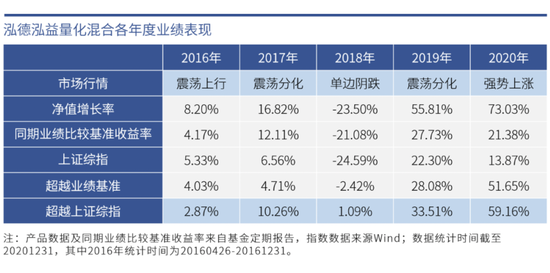

我们来回溯一下苏昌景的过往业绩,以泓德泓益量化混合为例,该产品在历经不同市场风格与周期的情况下,仍创造了稳健的中长期回报。泓德泓益量化混合成立于2016年04月26日,截至2021年5月31日,成立以来收益率达174.51%,超越同期业绩比较基准127.36%①。且从历史各阶段来看,我们可以发现泓德泓益量化混合在不同市场行情下均有着优于上证综指的表现。(注:①同期业绩比较基准收益率为47.15%;产品数据来源泓德基金官网,同期业绩比较基准收益率来自Wind。)

多元均衡构建投资组合

在苏昌景的投资策略里,很重要的一点就是组合的“多元均衡”,其中包含“板块均衡”和“精选个股”两个层面。“板块均衡”具体表现为持仓行业配置均衡,但实际映射组合的价值成长均衡风格,以此降低犯错概率和回撤风险,适应不同的市场风格和行业周期。 在“板块均衡”理念的基础上,苏昌景坚信组合收益来源于优秀企业的长期价值创造,正如他自己说到:“市场不可能长期漠视成功的企业,也不可能长期追捧平庸的企业。”所以其投资组合另一个特点便是个股相对分散,致力于通过在不同细分领域挖掘优秀的企业实现多元收益来源。具体苏昌景追寻的是兼具“坚固的护城河+优秀的管理层+持续成长”和“估值合理”的个股,且对企业基本面深度分析的基础上,会利用定性与定量的方法相互验证,最大程度提高择股胜率。

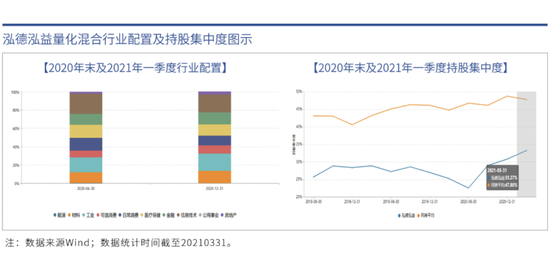

根据泓德泓益量化混合最新季报和年报持仓,我们可以发现“板块均衡”和“个股分散”的特点非常明显。行业配置层面既有信息技术、材料、电气设备等新兴产品板块,也有医疗保健、可选消费以及日常消费等大消费板块,还有小部分地产、能源以及金融板块,但基本上覆盖了价值风格与成长风格。同时,泓德泓益量化混合2021年一季度持股集中度为33.27%,已经是该产品成立以来最高水平,但仍远低于同类基金47.28%的持股集中度,个股配置分散特点明显。

注重投资组合安全边际

安全边际,不同的投资者有着不同的理解。与其他投资框架不同的是,苏昌景在投资中除对个股绝对估值考量之外,其安全边际主要体现在投资组合估值与盈利成长的匹配度层面,面对个别估值偏高的公司,会对它要求更高企业成长性,利用其中一部分企业盈利增长消化高估部分。从这个角度来讲,尽管市场面临很多的短期不确定性,但对于一个未来具备良好盈利确定性的组合而言,中长期已经具备比较强的确定性,也就建立了较好的组合安全边际。

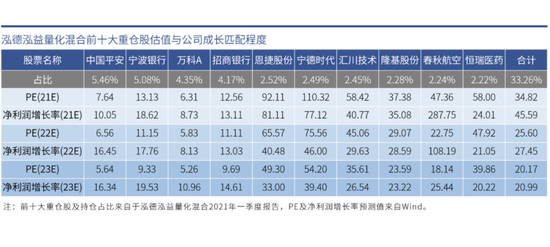

同样,以苏昌景代表产品泓德泓益量化混合前十大重仓股为例,根据占比权重对估值与盈利增长进行统计,如下表所示:2021年PE预测值为34.82,净利润增速预测值为45.59%,2022年PE预测值为25.60,净利润增速预测值为27.45%...,我们可以看出组合持仓未来三年净利润增长率与估值匹配度是比较高的,整体组合的不确定性相对较小,而对于部分个股可能被市场认为绝对估值偏高,在整体组合具备安全边际的基础上也兼顾了追求优质企业合理估值状态下成长的机会。

坚守投资纪律性

最后小编还需要强调一下苏昌景最重要的一个标签—纪律性。在拥有正确投资理念与投资策略的前提下,能否不受市场行情的影响并坚守自身的投资策略是胜败的关键。过往的投资中,从个股选择、组合构建到组合管理等的每一项投资决策,苏昌景都追求着极致的理性,在自己长期价值投资理念与稳健回报的投资目标下进行科学的配置,不太被市场情绪所干扰。

从苏昌景过往投资操作中,可以看到他长期价值投资的理念以及多元均衡的投资风格是一以贯之的,即使中间市场历经不同行情的转换,但其投资风格并没有发生漂移。仍以泓德泓益量化混合为例,2018-2021各年度行业配置都比较均衡,包括消费、医疗保健、信息技术、金融、地产以及工业等,不存在重压个别行业的情况,即使在新能源、白酒行情极致演绎的2020年,组合也并没有对持仓做过大的调整,虽然无法享受其中的猛烈上涨,但同时也减弱了组合2021年相关行业的剧烈调整。其次,泓德泓益混合近三年持股均维持分散的特点,持股集中度在20%—35%之间(数据来源:Wind)。

风险提示:基金有风险,投资须谨慎。敬请投资者认真阅读基金的基金合同、招募说明书与基金产品资料概要等相关法律文件并关注基金特有风险,选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但投资有风险,基金管理人不保证基金一定盈利,也不保证最低收益。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。上述产品风险等级以销售机构为准,仅适用风险匹配客户。基金产品由基金管理公司发行与管理,销售机构不承担产品的投资、兑付风险管理责任。

基金经理在管同类产品完整年度业绩展示: