6月21日晚,中国基金业协会公布5月公募市场数据。数据显示,截至2021年5月底,我国境内公募基金资产净值合计达22.91万亿元,再创历史新高。

伴随着公募基金市场规模日益壮大,基民跑步进场的热情日渐高涨。然而,曾经被捧上神坛的多位明星基金经理,今年以来的业绩表现却不甚理想。公募一哥张坤“踩雷”教育股,旗下一只基金产品收益率同类排名倒数第二。刘彦春、董成非、谢治宇等管理的基金产品今年以来的表现也令人失望。与此同时,一些新生代基金经理开始崭露头角。北大学霸林英睿今年因把握住顺周期板块的风口,一跃成为基金“新男神”,正在冲刺公募“半程业绩榜”。

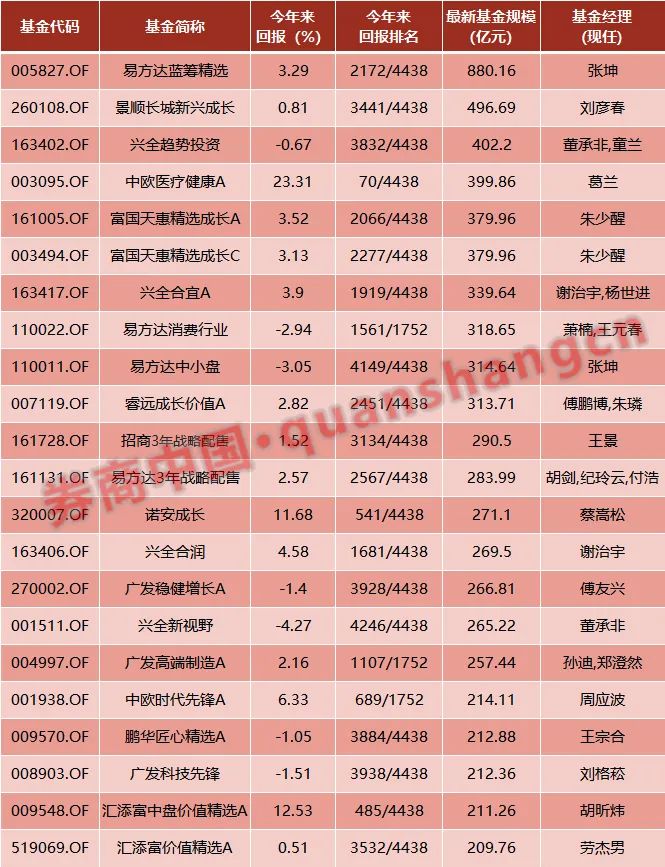

券商中国记者梳理发现,目前市场上规模在200亿元以上的主动权益基金,今年以来收益率同类排名总体不高。而今年以来表现较好的主动权益基金,仓位多集中在顺周期板块、医疗医药和新能源车领域,且普遍管理规模较小。Wind数据显示,截至6月22日,收益率排名前20的主动权益基金中,有13只规模未超过10亿元。

展望2021年下半年,各大券商的投资策略陆续出炉,基金经理也开始制定调仓换股计划。目前普遍认为,市场整体无系统性风险,侧重关注结构性机会。

明星基金经理业绩表现欠佳

公募基金市场规模日益壮大,明星基金经理的表现也备受市场关注。然而今年以来,“顶流”基金经理们的表现不免令人失望。

“公募一哥”张坤“踩雷”在线教育,其管理的QDII基金易方达亚洲精选股票今年以来跌超13%,基金业绩在同类排名中居于倒数第二位。根据一季度末披露信息显示,好未来、新东方分别是该基金产品的第五大、第八大重仓股,年初至今累计下跌67%、56%。

而其管理的易方达蓝筹精选混合和易方达中小盘混合也都表现不佳,其中易方达中小盘今年来涨幅为-3.55%。

而另一位千亿顶流刘彦春的基金业绩同样在同类排名中居后。今年来,其管理的6只基金产品收益率均未跑赢上证指数2.43%的涨幅。

钟爱白酒和消费类型股票的张坤和刘彦春今年业绩平平,不爱酒的董成非和谢治宇业绩表现同样“掉队”。

数据显示,董成非管理的兴全新视野定开混合、兴全趋势投资混合(LOF)近三月同类排名均是“垫底”,今年来业绩为负。这两只基金的主要配置方向是地产股,不过,在政策调控下,地产股今年普遍表现不佳。另外,美年健康、中国平安两只重仓股也一路震荡下行。

谢治宇的业绩排名表现同样一般。其基金重仓的海尔智家、兴业银行、中国平安、三一重工、双汇发展等,二季度跌幅都在15%以上。

春节后的市场行情突然出现了较大的变化,最为明显的表现就是核心资产出现了较大幅度的下跌。二季度以来,市场开始回暖,部分医药股和科技股持续走强,甚至突破前高,然而大部分核心资产尽管有所反弹,仍较年初高点有15-20%的回落。

券商中国记者梳理发现,目前市场上规模在200亿元以上的主动权益基金,今年以来收益率同类排名总体不高。

新锐基金经理“上位”

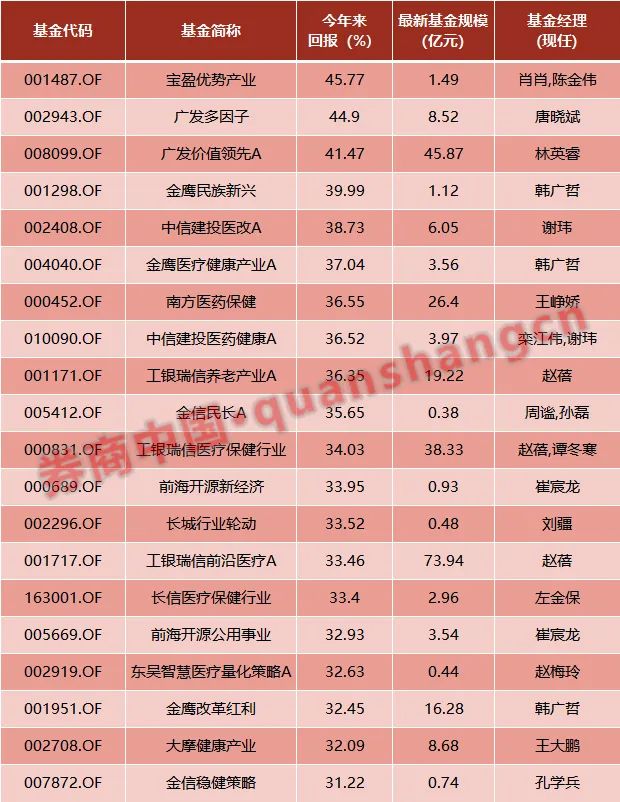

今年以来表现较好的主动权益基金,仓位多集中在顺周期板块、医疗医药和新能源车领域,且普遍管理规模较小。Wind数据显示,截至6月22日,收益率排名前20的主动权益基金中,有13只规模未超过10亿元。

具体来看,目前排名第一的是宝盈优势产业,今年以来的收益率为45.77%;紧随其后的是广发多因子,今年以来的收益率为44.9%;此前一度领先的广发价值领先A目前位居第三,今年以来的收益率为41.47%。

其中,广发多因子和广发价值领先混合A均是重点配置了顺周期板块,不过个股选择上存在一定差异。而宝盈优势产业主要集中在机械设备、化工、建材、有色、电子等板块的中小市值品种。

另外值得注意的是,这3只产品的基金经理唐晓斌&陈金伟、肖肖、林英睿目前管理的全部基金资产规模均未超过100亿元。

展望下半年,关注结构性机会

“张坤管理的基金规模太大了,是比较难调仓的。二季度以来,中盘股表现是强于千亿市值蓝筹股和白马股的,中证500性价比是明显高于沪深300的,所以很多重仓中盘股的基金收益率是比较好的。”一位私募基金经理对券商中国记者表达了他的看法。

展望2021年下半年,各大券商的投资策略陆续出炉,基金经理也开始制定调仓换股计划。目前普遍认为,市场整体无系统性风险,侧重关注结构性机会。

中金公司在2021年下半年宏观策略展望报告中指出,虽然市场当前较为关注通胀或滞胀,但疫情冲击不仅体现在供给侧,也体现在需求侧。中国消费需求复苏目前偏弱,下半年市场可能逐步更加关注增长的持续性以及可能的政策调整。市场风格上有望逐步重回偏“成长”风格。综合增长、估值、政策及海外市场等因素,下半年中国市场整体表现可能偏中性,但结构上相对乐观,价值跑赢成长的风格轮动可能已经在尾声,配置层面上建议“轻指数、重结构、偏成长”,在上半年的市场盘整后重新重视中国产业升级与消费升级等“新经济”大趋势。

林英睿认为,从宏观环境、流动性、估值水平看,今年大概率不会是大牛市,所以,做好组合结构的配置是最重要的。目前看,今年市场没有系统性风险,但有结构性风险:过去两年大盘成长股的风格已走到比较极致,性价比较低,而资金持仓又比较集中,这部分资产的风险可能大一些。未来看好的行业分布在两个领域:一是顺周期领域,从企业盈利和估值水平来看,性价比还不错;二是中小市值领域,过去因为龙头效应,中小市值公司受冷落,其中有很多优质公司值得挖掘。

银华基金指出,当前宏观经济仍在持续恢复,2021年上市公司业绩增速预计会较高,但增速高点或在近两个季度出现。对全年流动性依旧维持谨慎观点,后续市场不易走出单边行情,超额收益主要来自两方面:一是行业景气度能穿越经济周期,且估值与长期成长能力较为匹配的板块。二是精选“阿尔法”策略,尤其是中小市值公司中,市场认知尚不充分,估值较低的成长股。其建议,在行业配置上应均衡配置,一是建议逐步降低周期配置比例,配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;二是中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能源车、面板及军工等行业。