来源:市值风云

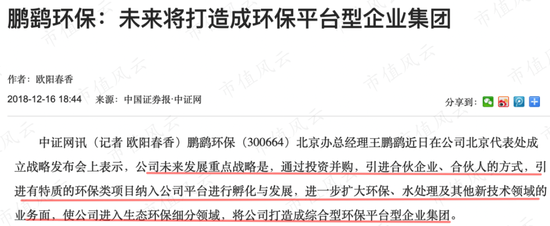

其实,风云君早在2018年12月就在媒体报道上注意到鹏鹞环保(300664.SZ),宣称拟打造“平台型”企业。

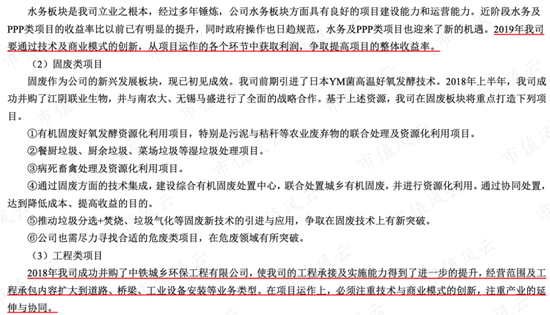

在2018年年报的经营计划中,鹏鹞环保屡次提到技术和商业模式创新。

(2018年年报)

当时鹏鹞环保市值也不过60亿左右,就敢喊出平台?

而平台和商业模式创新,此前乐视网、康得新、康美药业等公司都频繁提过这词,所以风云君菊花一紧,虎躯一震,立马就警惕起来。

一、鹏鹞环保的基本情况

鹏鹞环保创立于1984年,2003年就已经在新加坡主板上市。但新加坡市场估值低、流动性差,于是2011年选择新加坡退市,2018年再在A股深交所创业板上市。

鹏鹞环保总部地址在江苏省宜兴市。

宜兴这个城市,位于太湖西岸,虽然名义上是市,但其实是辖县级市,由无锡市代管。

宜兴最有名的两样东西是:紫砂壶和环保。其中市值风云的老朋友、靠“壶搞”而名满天下的中超电缆(后改名为“中超控股”;下载市值风云App,搜索“中超电缆”),就跟紫砂壶有关。

宜兴有“中国环保之乡”的美誉。在宜兴,有句老话是:“中国环保看江苏,江苏环保看宜兴,宜兴环保看环科园”。

1993年,宜兴高塍镇的环保企业就达到了228个,产值达6亿元,是全国环保装备制造业的佼佼者和领头羊。

鹏鹞环保就是众多环保企业之一。

(招股说明书)

鹏鹞环保的业务有:

(1)水务投资及运营:涉及市政/工业污水处理、中水回用与循环水、引水工程、环境综合整治、黑臭水体治理等,其中污水处理和供水处理为重点;

(2)工程承包:一般通过公开招标获得,有设计、咨询、采购、施工、试运行(竣工验收)等环节;

(3)设备研发、生产、销售:水鹏鹞环保的设备有PPMI 装配式水厂通,用于污水处理厂,还有格栅除污机、刮吸泥机、曝气设备、污泥处理设备等,多数为环保水处理专用产品;

(4)有机固废处置与资源化利用业务:针对污水厂污泥、城市餐厨垃圾、农贸垃圾等,利用发酵和生物有机肥等技术,处理成营养土或有机肥。

(四大业务图)

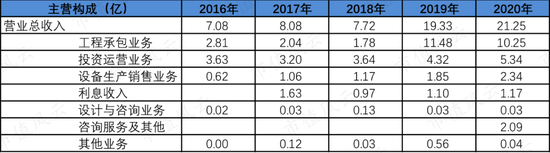

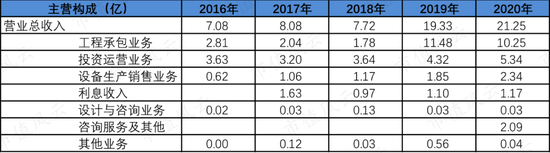

鹏鹞环保所有收入都在国内,2020年营业收入为21.25亿,业务有工程承包、投资运营、设备销售、利息收入、设计、咨询等业务,看似复杂。

但其实主要理解鹏鹞环保是做水治理就行了,业务覆盖了“设计—咨询—设备生产及销售—施工—项目投资运营”全部环节,所以不同业务确认的收入不同。

(鹏鹞环保所处产业链)

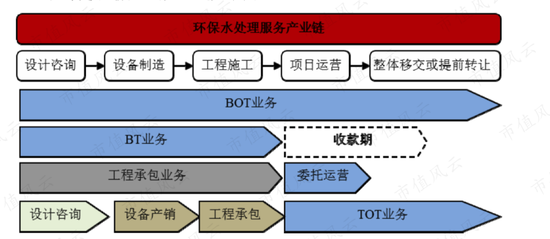

从上面图可以看出不同业务模式对应的业务:

(1)BOT业务(“建造—运营—转移”)涉及整个过程,建造期收入对应工程承包业务,运营期收入对应的是投资运营业务;

(2)BT业务(“建造—转移”)是公司将项目建设就移交给政府了,对应的只是工程承包业务;

(3)TOT业务(纯“运营”)不涉及工程承包,是政府将已经建好的项目将经营权有偿转让给公司运营,公司就收取水处理费,收入对应的是投资运营业务;

(4)中途就转让,有投资收益,鹏鹞环保这块收入比较少,可忽略不计。

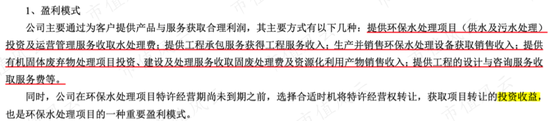

(鹏鹞环保的盈利模式)

结合业务模式来理解收入即为:

(1)工程承包业务(BOT、BT)业务收入有10.25亿;

(2)投资运营业务(BOT、TOT)收入有5.34亿;

(3)BOT、BT、TOT等都有利息收入,合计1.17亿;

(4)其他零碎环节(设备生产、设计、咨询、其他)则各自分列。

BT项目回收期一般为三年,而BOT、TOT项目回收期则可长达20-30年,鹏鹞环保的项目基本上以BOT为主。

(鹏鹞环保水务项目,西南证券整理)

就这样,我们就看懂了鹏鹞环保的业务内容、业务模式以及收入构成。

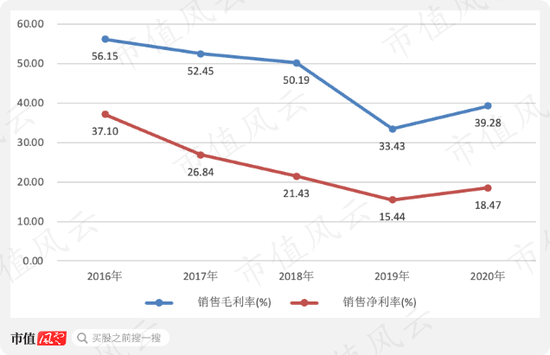

因此,不同业务的毛利率肯定也相差很大。

(2020年不同业务和不同产品的毛利率情况)

但没必要细究,整体看鹏鹞环保的毛利率和净利率就好了。以2020年为例,毛利率为39.28%,净利率为18.47%。

二、现金流不好

无论是BOT、BT、TOT、PPP等模式,鹏鹞环保的客户都是政府,做的是政府生意。

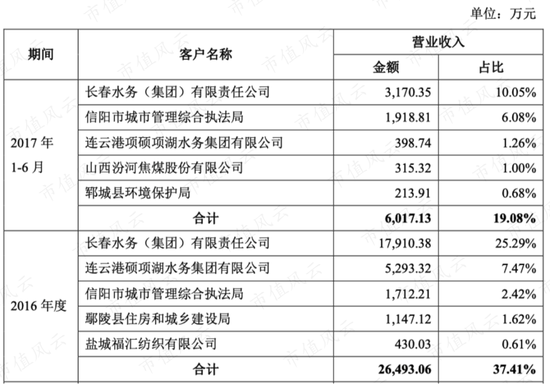

由于后续年报没有再披露前五大客户详细名单,但从2017年12月《招股说明书》来看,投资及运营业务前五大客户都是政府单位。

(投资及运营业务前五大客户)

工程承包业务前五大客户也基本上是政府单位。

(工程承包业务前五大客户)

鹏鹞环保的业务模式(以BOT为主)的特点,就是前期投入大,后面慢慢回血的现金流结构,必然导致其现金流不好。

上市以来,鹏鹞环保的经营活动现金流一直比净利润低,2019年还出现负的状况。

经营活动现金流远低于净利润甚至为负的原因是:公司存在大量的应收款和存货。

这也是鹏鹞环保的财务特征。

应收款包括应收票据、应收账款、其他应收款、长期应收款、一年内到期非流动资产(一年内到期的长期应收款)5个科目,合计占总资产比例超62%以上,2016年、2017年甚至能达到80%左右。

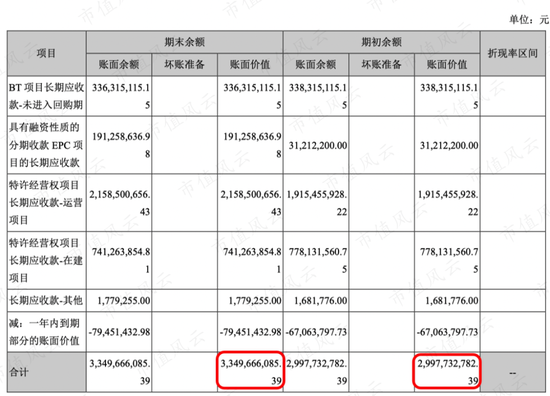

其中,长期应收款最多,也是金额最大的会计科目,2020年底有33.5亿,包含BT、EPC、BOT等项目。

(2020年和2019年长期应收款明细)

存货包括存货、合同资产2个科目。

从现金流来看,鹏鹞环保投资活动现金流大部分为负,需要筹资活动补充现金流,2018年筹资活动净流入10.13亿。

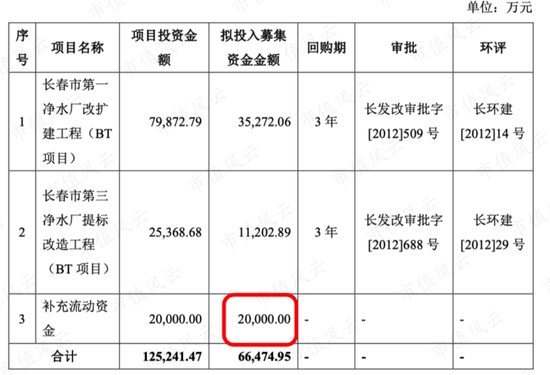

其中IPO募集了6.65亿,补充2亿流动资金。

(IPO募集资金用途)

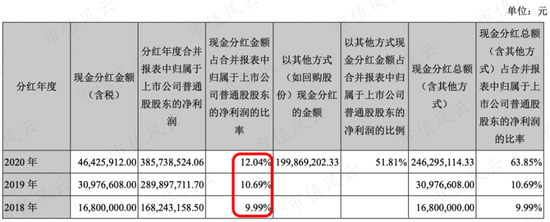

鹏鹞环保的筹资活动现金流也有流出的情况,比如分红和回购。

2018年-2020年分红的比例并不高,分别为9.99%、10.69%、12.04%,合计大概0.94亿,但2020年回购金额大,就有将近2亿。

鹏鹞环保的现金是十分紧张的。

截至2020年底,鹏鹞环保货币现金只有6.93亿,但短期借款有5.47亿,长期借款有6.13亿,还有一年内到期的长期借款有1.2亿,货币现金只能覆盖短期还款。

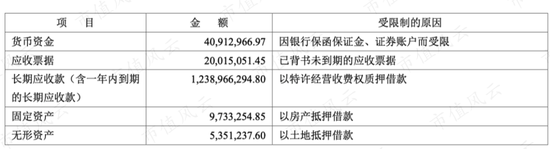

鹏鹞环保多个资产科目还存在抵押或质押的情况,受限资产金额合计13亿,占总资产比例约1/3。

(资产受限情况)

此外,鹏鹞环保对外担保有4455万。

三、董事长变更和关联方低价定增

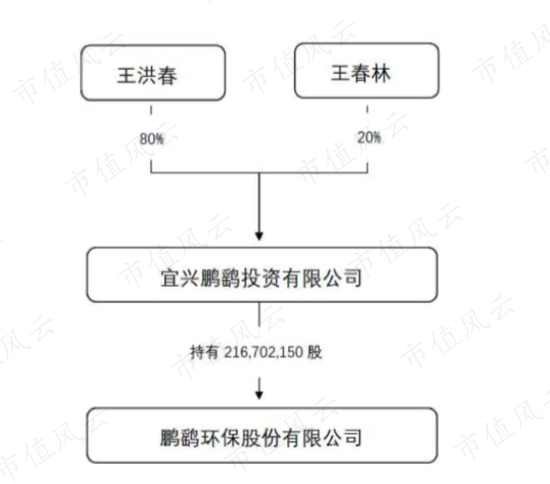

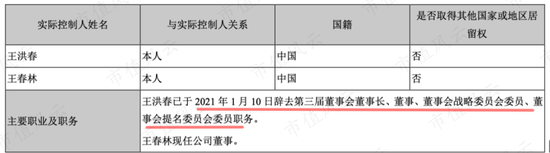

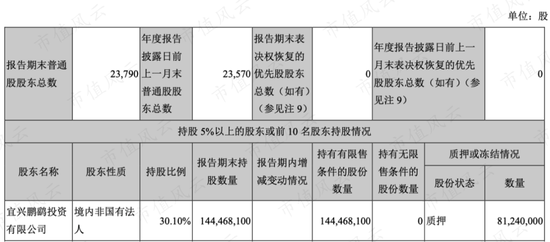

鹏鹞环保的控股股东是宜兴鹏鹞投资有限公司,实际控制人是王洪春和王春林两位兄弟。

其中王洪春占股最多,是王春林的弟弟:

(1)王洪春1964年出生,大学本科学历,1984年开始从事环保行业,上市时担任董事长、总经理;

(2)王春林1962年出生,大学本科学历,1982年开始从事环保行业,上市时只担任公司董事。

也就是说,王洪春是主导公司发展的。

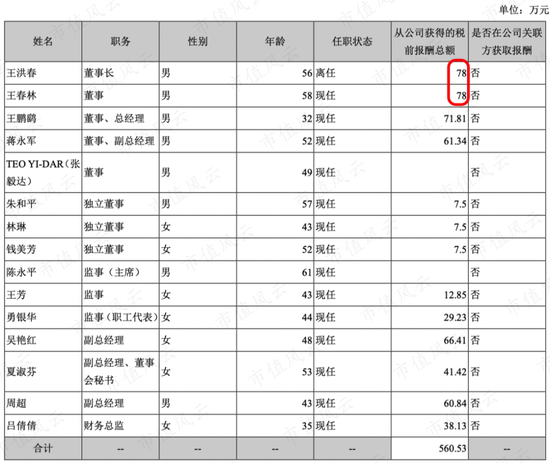

王春林只是担任董事,和王洪春两人的薪酬是高管中最高的。

(2020年年报高管薪酬情况)

注意到上图中,王洪春任职状态为离任。

接任的是王鹏鹞,名字看和公司名称一样,1989年出生,2017年进入公司,分别担任运营总监、行政总监,2019年初已经是鹏鹞环保总经理。

(2018年年报)

开头那段拟打造环保平台企业也是王鹏鹞说的,2018年12月时对外头衔是北京办总经理。

截至2020年底,王鹏鹞不仅是鹏鹞环保的总经理,还是董事、董事长、法人,但持股比例居然为零。

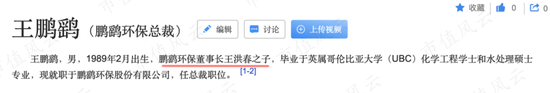

王鹏鹞可谓年轻有为,到底什么身份?

风云君在年报中找不到王鹏鹞的身份,不过百度百科上显示是王洪春的儿子,属于子承父业。

王洪春是2021年1月10日离任的,辞去了公司大量职务,只保留了董事。

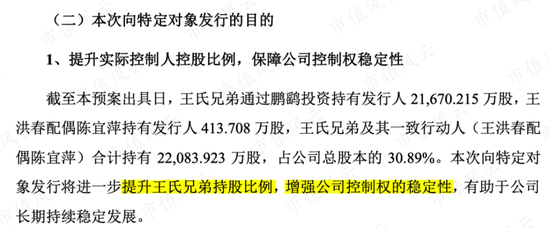

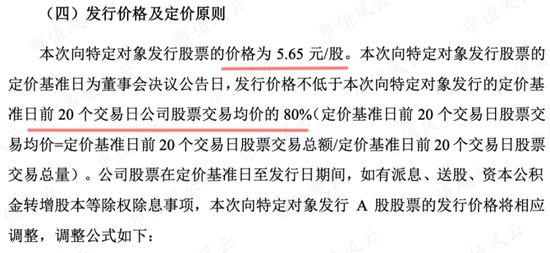

但很快,2月22日晚鹏鹞环保就抛出了非公开发行预案,拟向实际控制人王洪春定增不超过30%的股份,不超过6亿。

发行的首要目的说得很清楚,提升实际控制人持股比例,增强控制权的稳定性。

第二个目的是补充流动资金。

这次定增募集的资金,居然全部用于补充流动资金和偿还银行贷款,这也侧面证明了其现金流的紧张。

这次关联定增,被市场广泛质疑,有利益输送的嫌疑——因为第一目的是增强控制权的稳定性,而增持的价格过低。

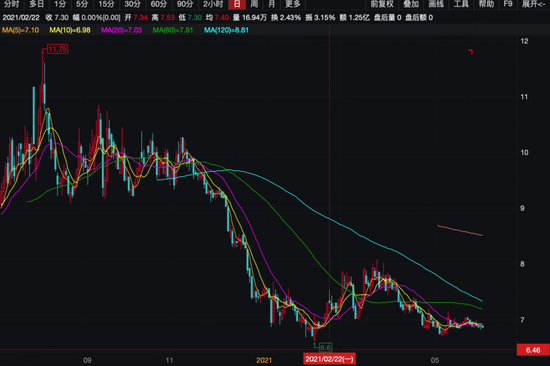

(鹏鹞环保最近股价)

定增价格定价为5.65元/股,是前20个交易日的80%,也低于当时的除权后的发行价(8.88元/股*4.8/7.15=5.96元/股)。

此外,既然控制权有危机,觉得股价低了,为什么不在二级市场直接增持呢?

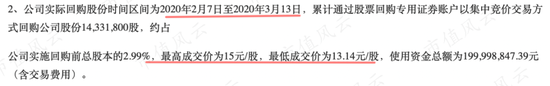

还让上市公司去打头阵,高价回购:2020年2月-3月之间鹏鹞环保回购了2亿的股份,交易额为13.14元/股-15元/股之间。

考虑到上市公司2020年有送股的行为,除权后,回购价格大概在8.8元/股-10元/股左右,远比如今定增价格5.65元/股高许多。

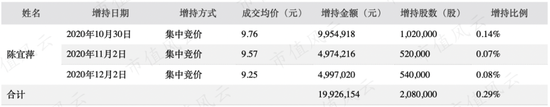

直到2020年6月,控股股东及一致行动人才开始增持,也只是陈宜萍(王洪春之妻)增持了0.29%。

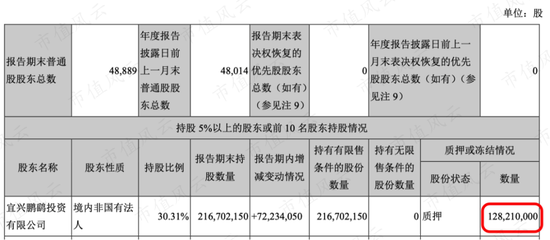

不知道是为了定增筹资,还是上市公司体外有资金需求,控股股东宜兴鹏鹞投资有限公司的股权质押率在提高,目前在50%以上。

(2019年年报)

(2020年年报)

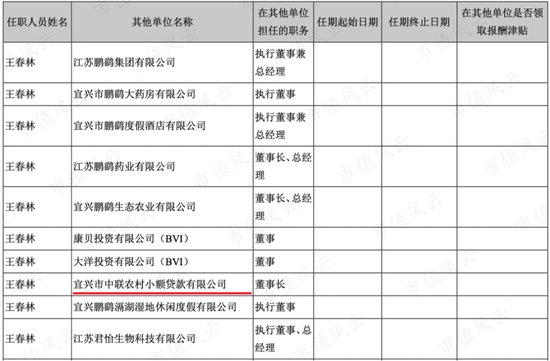

实际控制人之一王春林,在上市公司之外还担任了大量职务,风云君注意到其中的小额贷公司——宜兴市中联农村小额贷款有限公司,王春林担任的是董事长。

江苏鹏鹞集团只是宜兴市中联农村小额贷款有限公司第三大股东,第一大股东和第二大股东都出现严重问题。

(资料来源:天眼查)

第一大股东江苏嘉宸合金科技有限公司是被执行人,高管还被出限制消费令。

(资料来源:天眼查)

第二大股东宜兴市赛特新型建筑材料有限公司既是被执行人,也是失信被执行人,高管同样被限制消费令。

(资料来源:天眼查)

四、股东清仓式减持

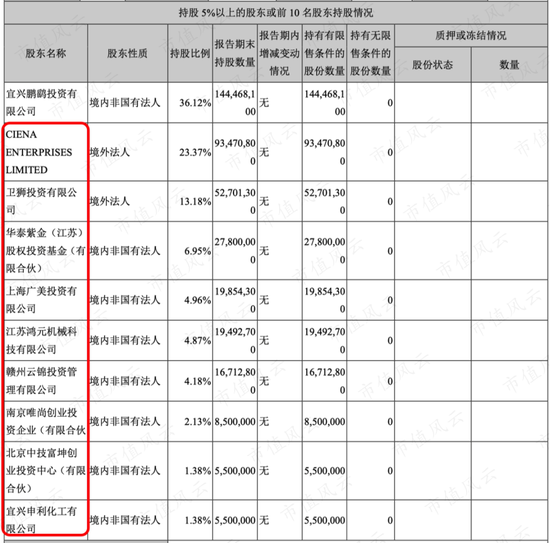

鹏鹞环保是2018年1月上市的,2019年1月刚刚满1年解禁,股东们便迫不及待纷纷减持。

持股19.47%的第二大股东CIENA ENTERPRISES LIMITED计划半年内减持19.47%,持股10.98%的第三大股东卫狮投资有限公司计划半年内减持10.98%。

哦豁,都是清仓式减持。

2019年2月持有5.79%股权的第四大股东华泰紫金(江苏)股权投资基金也参与减持行列,依然是清仓式减持,半年内计划减持5.79%。

当然,还有第五、第六、第七、第八、第九大股东,还有众多高管……

风云君已经列举不过来了,就以2017年前十大股东名单和2020年前十大股东名单进行对比,股东变化很明显:

2017年的机构股东几乎全部消失,只有宜兴申利化工有限公司和CIENA ENTERPRISES LIMITED在其中,持有股权比例也很少。

(2017年年报前十大股东)

(2020年年报前十大股东)

据WIND数据不完全统计,原第二大股东CIENA ENTERPRISES LIMITED减持套现了2.9亿,原第三大股东卫狮投资有限公司减持套现了2亿,原第四大股东华泰紫金减持套现了4500万。

股东清仓式减持也是鹏鹞环保股价低迷的原因之一:直至今天,鹏鹞环保的市值也不过50亿。

五、故意蹭新冠疫情热点

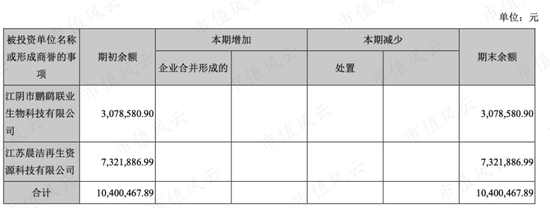

鹏鹞环保绝大部分的投资都是围绕主业进行的。

2020年底有长期股权投资1.22亿,商誉700万左右。

(2020年商誉明细)

(商誉有减值情况)

2020年其他权益工具投资多了3000万北京艾棣维欣生物技术有限公司,后面简称“艾棣维欣”。

2020年2月4日,鹏鹞环保发布公告拟出资3000万参与投资艾棣维欣7.89%的股权,并称:

艾棣维欣研发RSV疫苗、乙肝疫苗、I型糖尿病疫苗及新型冠状病毒疫苗,具有国际顶尖疫苗研发水平,以及前期研究数据比较理想等。

2020年1月艾棣维欣和和美国纳斯达克上市公司Inovio Pharmaceuticals, Inc签订了合作备忘录,宣布共同研发新型冠状病毒2019-nCoV疫苗。

在那时的背景之下,鹏鹞环保明显是蹭新冠疫情的热点。

受此影响,2020年2月5日和2月6日鹏鹞环保连续两天股价涨停。

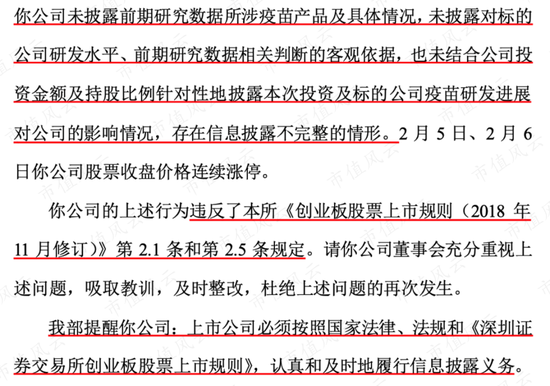

2020年2月26日,深交所创业板出具了《关于对鹏鹞环保股份有限公司的监管函》:信息披露不完整——其实是暗中敲打其蹭热点的行为。

(2020年2月26日监管函)

除鹏鹞环保之外,蹭疫情热点被交易所出示监管函这样的公司还有正业科技、田中精机,投资者对这些公司都应该提高警惕。

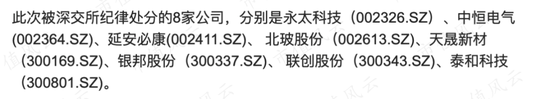

2020年3月8日,深交所又对8家上市公司蹭热点的行为,给予通报批评的纪律处分,其中5家是蹭疫情热点,3家是蹭特斯拉热点。

(8家上市公司的名字)

特别是延安必康(维权),风云君曾独家多次质疑其财务造假(市值风云APP搜索),终于2020年3月27日证监会启动了延安必康的立案调查,并调查出其财务造假的真面目。

在IPO的过程中,鹏鹞环保也收到过证监会的警示函,原因是未披露环保处罚信息。

不过鹏鹞环保的解释是没有主观故意隐瞒,由于公司相关人员对法律法规、信息披露准则在理解上存在一定偏差,认为两次罚款的处罚事由均因第三方原因造成,责任不在鹏鹞环保,所以没统计进去。

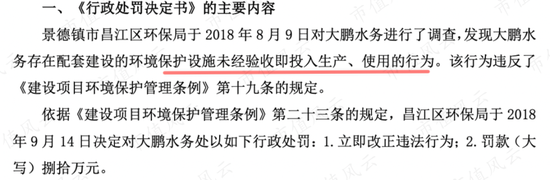

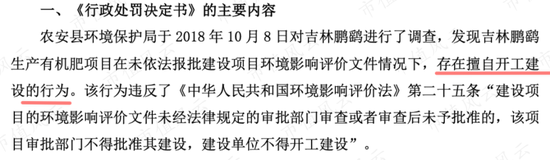

当然,还有多项管理混乱被处罚的情况。

(2018年9月被江西省景德镇市昌江区环境保护局处罚)

(2018年12月被吉林省农安县环境保护局处罚)

六、总结

风云君是从鹏鹞环保商业模式去入手研究这家公司的。

研究后发现,商业模式创新这个提法应该是没问题的,环保行业资金紧张,合作模式须有创新,至于平台的说法也只是公司理解的,其实是“小平台”——对外收购小公司而已。

鹏鹞环保的财务特征为:资产上存在大量的长期应收款,导致经营活动现金流不好,受限资产占比高。

但这是整个环保行业的共同特征,业务模式(BT、BOT等)决定行业内的公司现金流状态都不好。

鹏鹞环保更关键的问题在于股权结构和公司治理:

(1)上市解禁后,机构股东便纷纷清仓式减持,导致如今股权相当分散;

(2)为增加控制权,实际控制人自己参与定增,但股价过低,有关联利益输送嫌疑;

(3)上市前有信息披露遗漏,上市后有故意蹭热点的行为,同时还有多项违规行政处罚。

未来,鹏鹞环保还会怎么“作”?

牛市来了?如何快速上车,金牌投顾服务免费送>>