这些年,基金组合越来越热,做的人和基金公司多了,自然也就有了比较。排名是最直观的数据,组合的主理人也开始能够感受到基金经理的压力。

排名压力

对于基金经理来说,排名的压力是实实在在的,从申购赎回的数据就能感受到。而对于基金组合的主理人来说,这种压力其实是很相似的,如果主理人很在意组合的跟投规模,也是会有相似的感受。

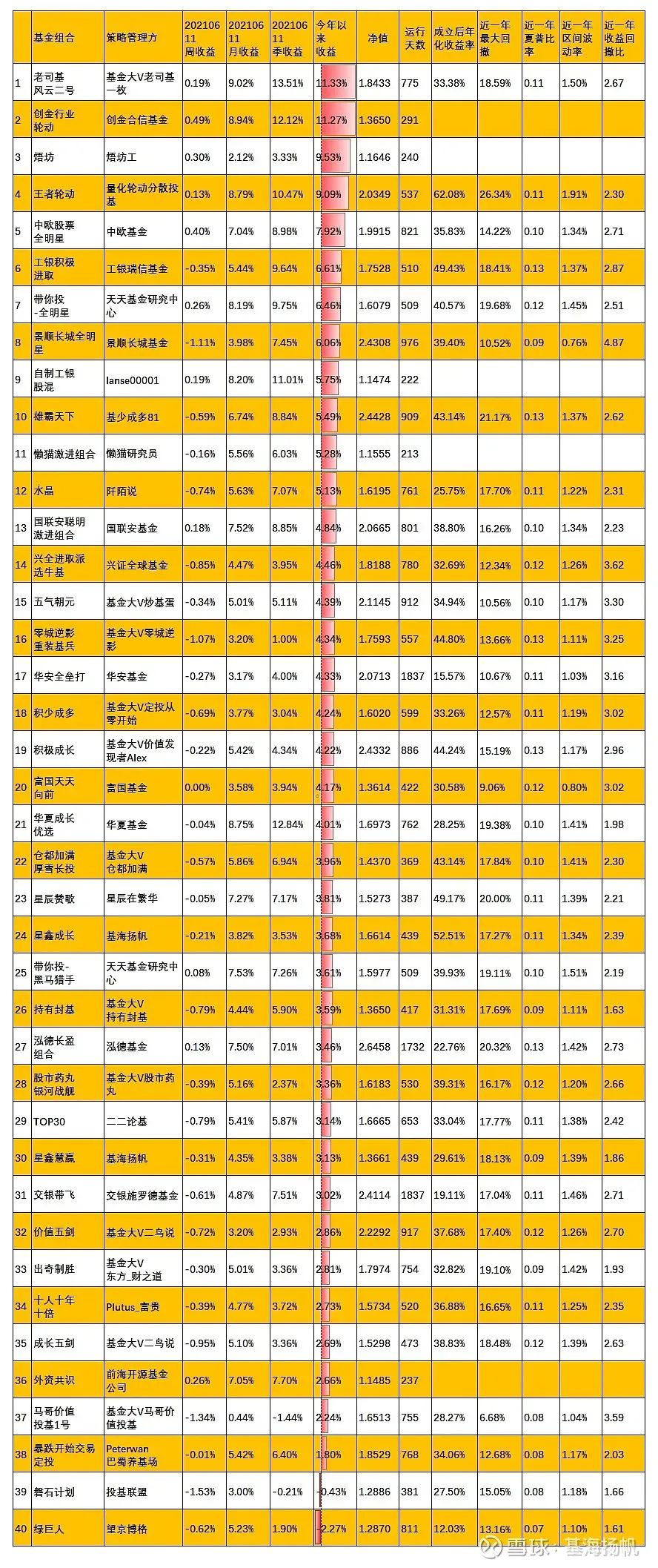

柠檬君在基海扬帆处看到一份基金组合的排名,截取年内收益排名部分分享出来:

这张是权益类基金组合的排名,一共收录了40个基金组合。

还有一个固收类基金组合的排名,收录了11个基金组合。

这些组合有基金公司的组合,也有基金大V的组合,主要是各位的代表作。不知道大家看到这些基金组合的收益水平,会有什么样的感受?

当然了还是老生常谈一点,业绩嘛,需要客观合理的评价,今年以来也不到6个月,还是偏短,市场风口的因素、运气的成分还是挺大的。

远足

投资目标:获得长期稳定的权益市场超额收益。

说通俗点就是稳定跑赢A股市场,如果再要问我什么指数能代表我A的表现,那我觉得中证800指数会比较合适,换言之就是希望长期跑赢中证800。

投资策略:精选优秀的主动权益基金,低换手,少择时。

这个策略类似于绝大多数优秀基金经理都在采用的精选个股策略,较少择时,也基本放弃择势,也就是较少关注市场的热点,低换手给予优秀基金经理充分的信任,相信长期制胜,积小胜为大胜。

本周组合上涨0.54%,目前净值2.0647元,去年12月31日净值1.9013元,年内收益+8.59%,在前述的40个权益类基金组合里可以排在第5位。

本周的表现算是比较好的,化工基易方达供给改革(002910)贡献巨大,这周内基本是一只基金扛着组合前进。1月底的调整,这只基金承担了一个均衡风格基金组合的“爆点”角色。不过实际上炸裂的次数并没有达到预期,反倒是交银趋势这个老“爆点”开始表现了。

现实与设想出现比较大的偏差,这其实是很正常的事情,短期的变化有太多的不确定因素,理性是需要长期才能占据主导的。

知常

投资目标:灵活资产配置,追求稳中有进。

通俗点就是通过资产配置,实现资产的稳定增值。这个组合更近似于一个投资者应该购买的所有基金的集合,与之对应的也就是整体资产的集合,只是受限于基金投资范围还是比较狭窄的,有不少可以操作的方向并不能通过这个组合实现。

投资策略:使用趋于保守的择时和择势操作,一手低估值一手追趋势,希望能够通过这样的操作来在控制好回撤的前提下尽可能提高组合的收益。与之对应的是在长期方向上选择主动基金作为组合的基石,更多的还是使用指数基金等一些工具型的产品来配合择时和择势的操作,整体换手率会比较高且调仓也会比较频繁。

知常本周上涨0.66%,净值1.5346元,去年12月31日净值1.4433元,年内收益+6.33%,在前述的40个权益类基金组合里可以排在第8位。

本周组合进行了调仓,砍掉了全部的券商指数基金仓位,并且没有新开仓位,主要是券商股前期涨幅比较大,最近陷入沉寂,这对于主要靠蹦高的券商指数来说,不是个好现象。而柠檬君暂时也没找到合适的基金来补充,那就暂时先空着,后续会择机补上这部分仓位。

这个组合表现最好的是周心鹏管理的博时厚泽回报C(005266),这只基金赶上鸿蒙概念和化工股同时走强,最近确实很强势。当然周心鹏并不是一个猛冲猛打的基金经理,这真就是凑巧而已。

桃李春风

投资目标:追求绝对收益,超越银行理财2个百分点。

投资策略:其实是当下比较火的“固收+”,以债券为主配合其他策略来增强收益,在这个方向上,柠檬君是比较推崇稳中有进的,所以相对其他的同类组合,会显得“激进”,回撤会比较大,但是柠檬君觉得在总体风险可控的情况下,还是要争取尽可能高的收益的。打新基金、各类债券基金都会考虑作为组合的成分,选材其实是没有局限的。

桃李春风本周上涨0.07%,目前净值1.2846元,去年12月31日净值1.2512元,年内收益+2.67%,在前述的11个固收类基金组合里可以排在第1位。

今年年初最热的说法就是“降低收益预期”,也不知道大家听进去多少。桃李春风的收益情况对比前两年是差了不少,但是算算今年以来的年化,再对比一下这11个基金公司出品的固收类基金组合,我觉得大家必须要接受现实了……

2019和2020两年,权益类的火热帮助固收+不管好坏基本上都能+起来,现在可没这等好事儿了。只有胆子是不够的,胆大心细才能行。而打新收益对于基金收益的增强效果,其实也不如前两年。

接受现实!满怀希望!这么买基金可能更快乐一些!