热点栏目

热点栏目 出品:新浪财经上市公司研究院

作者:昊

一场业内会议将光伏行业推上风口浪尖。6月9日,由中国光伏行业协会组织的“光伏行业热点难点问题座谈会”召开,工业和信息化部电子信息司和国家能源局新能源司的领导出席会议。

会上,三峡新能源、晶科能源、天合光能、爱旭股份、隆基股份、中环股份、晶澳科技、通威股份等产业链上下游近20家企业的领导和专家,针对原材料、物流、汇率等波动带来的成本上涨问题,以及订单、产能利用率、拟建扩产项目等经营现状,进行了分析和讨论。

众所周知,经过多年的技术革新和降本,光伏行业在2020年正式进入“平价时代”。此后,全球范围掀起的“碳达峰、碳中和”浪潮,更让行业发展迎来了历史性机遇。

不过,光伏行业孕育巨大投资机会的同时,发展之路也遍布风险。这次的座谈会也正是在这一背景下召开的。

一篇汇报材料引发上下游矛盾公开化

座谈会上,爱旭股份发布的一篇《关于光伏行业热点、难点问题座谈会的汇报材料》,引发了业内的巨大关注,也将行业上下游之间的矛盾公开激化。

爱旭股份是国内光伏电池片龙头企业。在该书面材料中,公司称今年4月份起,受上游原材料供应不足及硅料、硅片价格高频率、大幅度上涨的双重因素影响,开机率大降至60%左右。

爱旭股份明确表示,行业现状表面看是市场终端需求与上游硅料产能不匹配,实际上是部分企业刻意营造多晶硅、硅片严重短缺的假象,助推中间贸易商、产业链各环节囤积居奇、哄抬物价造成的。

根据公司给出的数据,今年以来多晶硅价格上涨149%、硅片价格上涨56%。2021年全球终端需求难以达到180GW,硅料供应量可以超过190GW,产业链产能是匹配的。初步统计,4、5月全产业库存量较一季度末增加61.8%、达到68.6GW,产成品实际是滞留在产业链内部空转。

爱旭股份最后将矛头直指另一家上市公司通威股份的关联企业。

爱旭股份称,4月开始,通威集团永祥股份认为多晶硅价格“月度定价”上涨太慢,因此拿出少量多晶硅每周邀请部分企业竞标,将最高竞标价作为下周多晶硅的参考价,从而周而复始的推升价格以快的速度上涨。

爱旭股份这一材料直接将产业链上下游企业之间原本已十分激烈的矛盾公开化。如果真如爱旭股份所述是刻意囤积居奇,那么通威等上游公司的这一做法不仅扰乱了行业有序竞争和发展,更有悖于国家推进“双碳”的战略方针。

到底是供不应求还是囤积居奇?

爱旭股份所控诉的硅料等上游材料价格大幅上涨问题的根本原因,到底是供不应求还是囤积居奇,这是市场主要关注点之一。

今年春节后,行业总体开工率不高,特别是组件和辅材环节的开工率较低。除了上游原材料涨价因素外,抢装、季节性影响,以及组件和辅材自身的产能扩张,也是开工率下滑的重要原因。

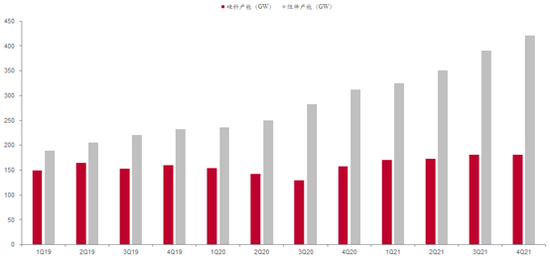

值得注意的是,从硅料产能和组件产能对比可以看到,2019年开始,硅料扩产明显慢于组件等环节,并在今年一季度成为行业的瓶颈环节。由于组件产能远大于硅料产能,硅料价格明显上涨,并给下游组件等企业带来成本压力也不意外。

2019年至2021年硅料和组件产能变化

2019年至2021年硅料和组件产能变化实际上,从硅料发展历史来看,2008年时就曾出现过“拥硅为王”的现象。

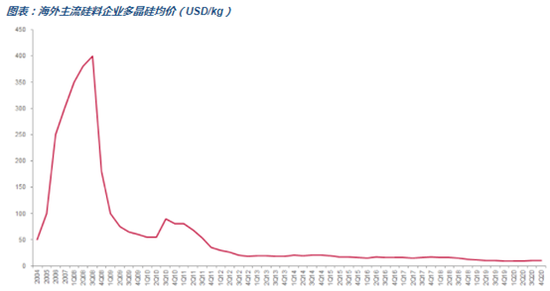

数据显示,硅料历史最高价格曾一度达到400美元/kg,由此催生资本进入行业,直到2021年之前,硅料都没有成为明显的行业瓶颈。这轮的硅料大幅涨价,也是2018年以来硅料盈利能力不足、资本开支有限所致,涨价在某种程度上也能够为未来打开供给空间提供动力。

硅料企业多晶硅均价变化

硅料企业多晶硅均价变化不过,本轮硅料的涨价尽管有基本面因素的支撑,但短时间内出现如此明显的涨幅,要完全排除人为因素的干扰(囤积居奇等),似乎也并不客观,此前光伏玻璃出现的情况或许就有一定的参考意义。

2020年下半年以来,由于光伏行业需求旺盛,光伏玻璃价格出现大涨,短时间内的涨幅一度接近翻倍,令下游组件厂商苦不堪言。

问题发生后,当时也出现了组件厂商抱团呼吁从政策层面解决光伏玻璃限产等问题。在政策层面放松了光伏玻璃的产能后,光伏玻璃价格随即大幅下跌,而价格的下跌显然远远领先于实际扩产的产能投放。人为炒作光伏玻璃价格的情况昭然若揭。

产业链博弈趋近结束 利益重新分配几家欢喜家愁

座谈会召开后第二天,以锦浪科技、阳光电源等为代表的光伏行业上市公司,股价集体出现大涨。显然,市场认为此次座谈会的召开预示着光伏产业相关环节成本上涨的拐点或已出现,持续了一段时间的产业链动态博弈正趋近于结束。

首先,产业链价格由供给、需求和库存三者决定,紧缺环节供给没有变化,价格直接反映需求和库存。根据券商的调研,目前硅料库存较低、硅片无库存、电池和组件正常库存,说明近期紧缺环节硅料价格上涨主要是实际需求高于供给所导致的。

其次,涨价是产业链供需匹配的主要途径。投资者担心涨价影响需求,但这一轮的涨价并不完全是供给扰动导致的,而是紧缺环节供给不变时,需求增加导致的。受国内外“双碳”政策刺激,2021年光伏潜在需求很高,现有供应链满足不了需求,只能通过涨价来压低潜在需求。

再次,需求是能够延后的,可以从需求端节奏调节的角度,抑制成本端快速上涨。近期一些制造企业的供应商名单出现一些新公司,表明行业确实存在人为借机炒作价格的现象,但在目前的价格与市场环境下,特别是监管层的关注和介入,继续炒作价格条件已不具备,硅料价格有望短期见顶甚至类似光伏玻璃的情况快速回调。

最后,由于成本上涨,电池/组件的排产销售情况均受到一定影响,如果成本端有所松动,一方面有助于价格下降、需求复苏,另一方面也有助于企业的供应链管理,在上游成本可能出现拐点的前提下,组件企业在高位继续采购原材料意愿会下降,消化原材料库存意愿增强,倒逼上游继续降成本,经营困境缓解,最终促进行业整体景气度复苏。

因此,以此次业内的座谈会为标志,光伏行业的博弈正趋近结束并向着更为健康和可持续的方向发展。

但是,从中短期来看,这一调整从本质上看,实际是利益在产业链上不同环节的重新分配过程,有受益者的同时,也必然伴随着利益受损方的出现。利益重新分配后,业内“几家欢喜几家愁”的分化行情,或正在到来。

牛市来了?如何快速上车,金牌投顾服务免费送>>