有点牛市味道!今天5万多人围观这家券商策略会……

近期A股市场回暖,上证指数站上3600点,创业板指站上3300点,投资者熟悉的“牛市”味道似乎又回来了。今日,中信证券举行了以“阔步新征程”为主题的2021年资本市场论坛,现场参会人数超过5千,观看直播观众超过5万,投资者热情可见一斑。

中信证券首席经济学家诸建芳认为,当前经济仍在向“常态”回归中,大宗商品价格快速上涨的负面影响在可控范围内,预计二季度之后PPI上涨压力将有所减轻,PPI向CPI的全面传导较难发生。三大变量将支撑经济“稳中加固”:制造业投资、服务性消费、外需拉动下出口持续高景气。

中信证券首席策略师秦培景乐观表示,A股下半年将进入共振上行期,且四季度空间更大。他认为,全球经济共振复苏,通胀扰动高点已过,国内政策密集落地,宏观流动性平稳,市场流动性充裕。配置上建议淡化周期思维,三季度聚焦成长,四季度增配消费。

预计通胀压力最大的时候即将过去

诸建芳认为,当前经济运行尚在恢复中,大宗商品价格快速上涨的负面影响在可控范围内,预计二季度之后PPI上涨压力将有所减轻,PPI向CPI的全面传导较难发生。这种情况下,总量政策的主要目标仍然会聚焦在稳增长上,下半年经济会更多依靠内生动力的修复实现稳中加固,制造业投资、服务性消费、商品出口三个积极因素可能会成为结构亮点。“据估算,高点很可能在下半年甚至更晚出现,具体取决于全球经济复苏对中国的拉动效果。”诸建芳说。

“通胀走势是影响下半年经济运行非常重要的变量。”诸建芳表示,二季度之后PPI上涨压力预计将有所减轻的原因包括三个方面:一是全球供需错配的格局将有所改善;二是全球流动性环境将在临近年末时出现边际变化;三是预计部分工业品受国内供给因素所推动的上涨趋势难以持续,未来政策会在有序推进“碳达峰、碳中和”和避免价格快速上涨的负面影响之间寻求平衡。

下半年聚焦成长及消费

秦培景在策略会上报告的主题为“帆起逐浪高”,他表示,“帆起”代表全球经济的共振复苏以及投资者风险偏好提升,“逐浪高”代表市场上行动能将逐渐增强。

“我们去年11月发布的年度投资策略‘慢涨三部曲’中提出,2021年A股将经历轮动慢涨期、平静期、共振上行期3个阶段,市场走势与我们判断相符:去年11月到今年一季度的轮动慢涨期中,顺周期品种领涨;二季度市场在通胀焦虑和流动性预期下修后进入平静期;预计下半年A股将在全球共振复苏和通胀扰动缓解下步入共振上行期,四季度空间更大。”秦培景说。

他认为,首先疫苗接种率稳步提升,全球经济将从错位复苏走向共振复苏,大宗商品供需矛盾缓解。预计人民币标价的大宗价格大都已在5月触及年内高点,国内PPI同比将从5月份的7%左右高点回落至年末的3%至4%之间;而美元标价的大宗价格预计也将在三季度见顶回落。

其次,国内政策“不急转弯”的同时,密集落地的创新、绿色、共享等高质量发展政策成重要看点。

再次,下半年宏观流动性外松内稳,国内货币政策保持稳健中性,信用周期缓慢下行,判断不会调整政策利率;市场流动性依然充裕,银行间利率水平稳定,A股相对配置吸引力依然较强。预计下半年A股净流入资金规模达到2200亿元,外资流入或继续超预期。目前新发公募基金缓慢回暖,赎回明显改善。

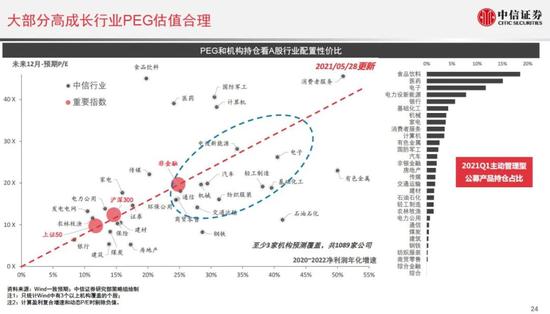

最后,A股下半年盈利有韧性,但结构分化明显,周期弱化,成长占优。秦培景认为,过去5至10年A股机构化过程已经充分证明了消费和医药是两个非常好的赛道,而未来2至3年新崛起的最好的赛道将出现在电力设备、新能源、电子、汽车等行业板块,下半年将是比较好的买入时点。

秦培景认为,宏观经济恢复稳健的大环境下,下半年影响A股盈利增速的最主要因素有3个:商品价格过快上涨后的修正、成长类制造资本开支持续增长、居民可支配收入和非房信贷增速提升驱动可选消费复苏。

在配置方面,秦培景建议三季度强化成长配置,其中成长类制造关注新能源、国防安全和智能制造;成长类消费关注化妆品、医美、免税、运动服饰、新型烟草等。主题方面,推荐受益于“碳中和”相关政策出台预期的能源安全主题。

四季度除了继续坚持成长配置外,战略增配消费。具体配置推荐3条主线:一是电商;二是线上销售占比较高的品牌服饰、美妆日化等品类;三是传统的可选耐用品,例如家电、汽车、消费电子等。主题方面,建议关注上海自贸港和数字人民币。

牛市来了?如何快速上车,金牌投顾服务免费送>>