来源:养基司令

上帝说要有光,于是就有了光。从此,世间万物得到了滋养。

市场说成长中的中小高科技创业型企业需要一个融资渠道,于是2009年10月30日深交所创业板正式上市;市场还说单靠白酒、家电、饮料、酱油、味精、榨菜、猪肉等,无法实现科技兴国的伟大任务,还得更专注于硬核科技,于是2019年6月13日上交所科创板正式开板。

眨眼之间,创业板开设至今已经走过了将近12个年头,科创板开板至今也已近2个年头,相信大家对于两个硬核科技板块轰轰烈烈、跌宕起伏的走势还记忆犹新。

从近一年的表现来看,两个板块可以说是截然不同。以创业板50指数为例,截止2021年5月17日,近一年上涨67.51%,而科创50指数却仅上涨4.60%;今年来创业板50上涨7.95%,而科创50却下跌-4.60%。在这一年期间,创业板50上涨日占比57.61%,科创50上涨日占比49.38%;创业板50最高月回报为19.61%,科创50最高月回报为16.19%。不过,从区间最大涨幅来看,科创50最大涨幅为7.26%,表现要好于创业板50(涨幅4.76%)。

如果单看近一年的数据,创业板50的表现确实要远远好于科创50。不过,作为沪深两市的“硬核科技”板块,也有不少投资者两个板块都不想错过,同时配置了两只指数基金。如果各买入相同金额,那么“双创组合”近一年收益率为36.06%,收益回报虽然远落后于创业板50,但是比只买入了科创50还是靓丽了不少。未来两个板块谁会更强,我们都无法猜测,只知道两者都代表了中国的新兴行业。

昨晚从公开信息获知,中证指数公司正准备发行一只叫做“中证科创创业50指数”,顾名思义就是从科创板和创业板中,一共选出50只市值较大的个股作为成分股。行业均衡覆盖信息技术、高端装备制造、新材料、生物、新能源汽车、节能环保、数字创业等新兴产业。并且,跟踪该指数的场内ETF产品也会随后发行,将为投资者提供一只真正的“双创组合”指数产品。

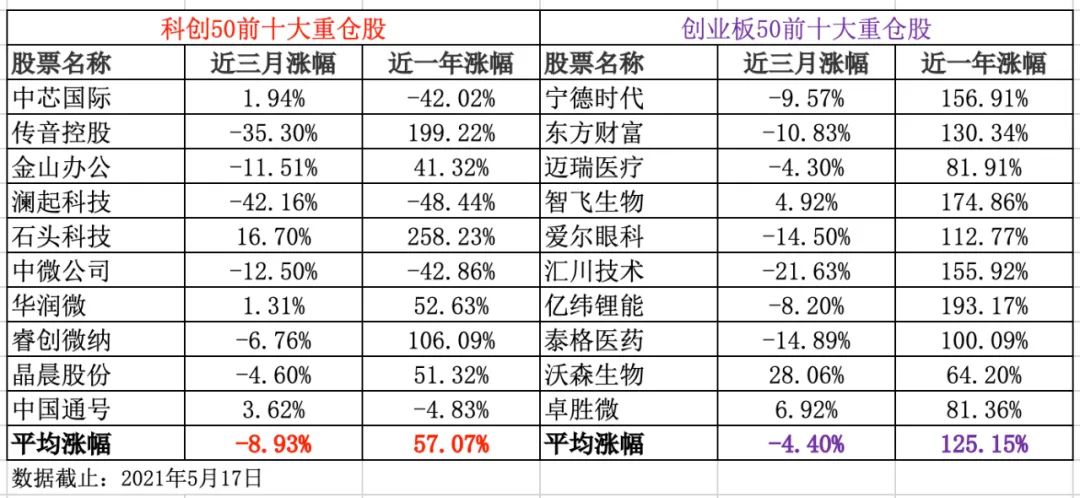

由于目前还没有该指数的详细介绍文档,所以对于成分股名单以及各自权重还不得而知。于是,今天司令从易方达科创50ETF和华安创业板50ETF中,各选取前十大重仓股做一个“双创组合”进行历史回测,看看表现是否比同时买入两只基金更好?

从下表司令整理的数据来看,如果按照等金额买入科创50前十大重仓股,那么近一年收益率为57.07%,表现要远远好于科创50指数;近三个月收益率为-8.93%,同期科创50指数下跌-7.52%,略微差一些。同样按照等金额买入创业板50前十大重仓股,那么近一年收益率为125.15%,表现同样要远远好于创业板50指数;近三个月收益率为-4.40%,同期创业板50指数下跌-9.02%,表现显然更好些。另外,“双创组合”近一年收益率为91.11%,比同时买入两只指数基金(36.06%)可以多赚55%。

从科创50指数前十大重仓股近一年表现来看,石头科技、传音控股、睿创微纳分别上涨258.23%、199.22%、106.09%,表现明显好于平均涨幅,而澜起科技、中芯国际、中微公司却远远落后;从创业板50指数前十大重仓股近一年表现来看,亿纬锂能、智飞生物、宁德时代、汇川科技、东方财富分别上涨193.17%、174.86%、156.91%、155.92%、130.34%,表现好于平均涨幅,即使表现相对最差的沃森生物,近一年收益率也有64.20%。

可见,如果不想同时配置科创50ETF和创业板50ETF的投资者,通过“无脑”等金额买入两只指数的前十大成分股(合计20只),近一年来的收益回报更佳。不过,在实际操作过程中,毕竟买入的股票数量还是比较多,投资者避免不了抱着个股波段操作来赚取超额收益的想法,往往会“把持不住”。此外,如果成分股按照非等权方式选取出来的“中证科创创业50指数”,是否能够比等金额方式更好,包括各个行业的配置比例情况,由于该指数目前还没有正式发布,所以司令也不得而知。不管如何,“双创组合”确实能为投资者提供一个同时布局创业板和科创板的新工具。

从国内私募股权投资情况来看,新兴行业也已成为投资重心。中信证券研究报告显示,2020年,私募股权的投资方向上,包括医药、科技、制造等热门行业,芯片增幅尤为瞩目。从最近10年来看,医药、芯片、高端制造、人工智能等新兴细分行业在2015年之后得到跨越式增长,2020年投资交易数量分别增加70.41%、64.48%、127.80%、113.43%。

如何打造数量更多且是真正的“国之重器”,的确需要从各个角度进行考虑,相信过程中也会不断地去芜存菁,让我们一起期待“双创组合”指数的正式出炉吧。