《2020胡润财富报告》显示,中国600万资产“富裕家庭”数量首次突破500万户;千万资产“高净值家庭”比上年增加2%至202万户。对于富裕家庭和高净值人群而言,如何合理配置家庭资产,发掘新的价值增长点成为未来创富与守富的主线。

每个时代都有属于它的代表性资产。私募股权投资很可能会作为下一个时代的核心资产,凭借穿越周期、长期回报可观等特点,受到高净值人群的青睐,在家庭资产配置中占据越来越重要的位置。

告别低效投资,寻找下个时代的核心资产

通货膨胀和投资低效,是高净值人群最为关心的事情之一。

纸币的发明,让人类从实物交易时代进入信用货币时代。从此,通货膨胀不可避免。在生产过剩的当下,通胀对日用消费品价格的影响比较有限,更多体现为以房地产为代表的资产价格上涨,并因此带来社会财富的分化。简而言之,通货膨胀不太会影响基本生活,但会更多地影响财富跃迁和阶层变动。

应对通货膨胀,很明确的一个答案是,钱要换成资产。而选择哪种资产,则会直接决定你的投资是高效还是低效。经过近20年的货币超发和资产价格普涨,价格洼地已经基本填平,未来资产价格也会分化,只有核心资产才具备长期上涨的潜力。

选择核心资产,需要结合时代特征。过去20年,是属于房地产的一代。在超大规模的基础设施投资加持下,商品房成了更好的投资品,买房致富成为普遍现象。

而未来20年,属于创新和成长,是以股权为代表的金融资产的时代。现在直接融资正在大力发展,注册制或将向全市场推广,资产证券化、股权投资都在迅速发展。人无股权不富,将是未来的财富逻辑。

配置股权投资,让财富之舟行稳致远

资产配置是一种高效的投资理念。一项针对美国82个养老基金10年投资业绩的调查显示,决定长期投资业绩的关键因素,90%取决于大类资产配置,只有10%来自投资标的的选择或者择时。这也印证了“很多时候,选择比努力更重要”。与其在个别股票或者买卖时点上费尽心力,不如将更大的精力放在大方向的把控上,尤其是将核心资产纳入资产组合。

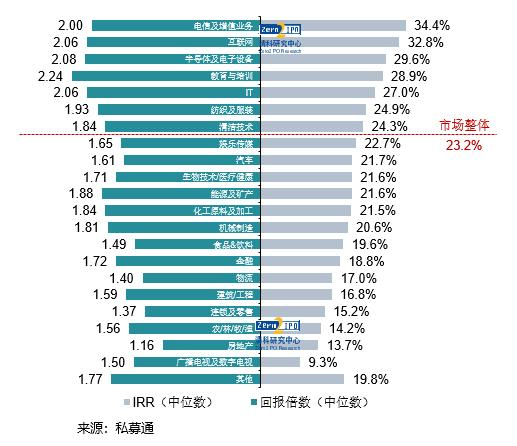

随着中国经济从追求数量到追求质量,创新型企业成为中国经济增长的核心动力,股权投资通过发现、赋能和陪伴那些具有高成长性的企业从诞生走到上市,从而享受到发展红利和收益。据清科研究中心统计,截至2019年底股权投资项目退出IRR(内部收益率)的市场整体中位数达到了23.2%。

图1 截至2019年各行业股权投资项目退出回报倍数及IRR中位值统计

股权投资和股票投资都属于权益投资,但是股权投资的收益很大程度上要高于股票投资。中金公司的研究表明,以私募股权基金的存续期10年为例,国内私募股权基金的年化收益率约为19%,较二级市场同期的回报高出160%。

股权投资的收益主要来自两方面。一是股权投资主要投资于成长性的中小企业,这一阶段的利润增速往往比上市企业更高;二是股权基金属于耐心资本,锁定期较长,能够帮助投资者克服人性的弱点,避免追涨杀跌。二级市场股票型基金的投资者,普遍面临基金赚钱基民不赚钱的现象。但私募股权基金不同,只要基金赚钱,持基人一定赚钱。

股权投资的风口在哪里?

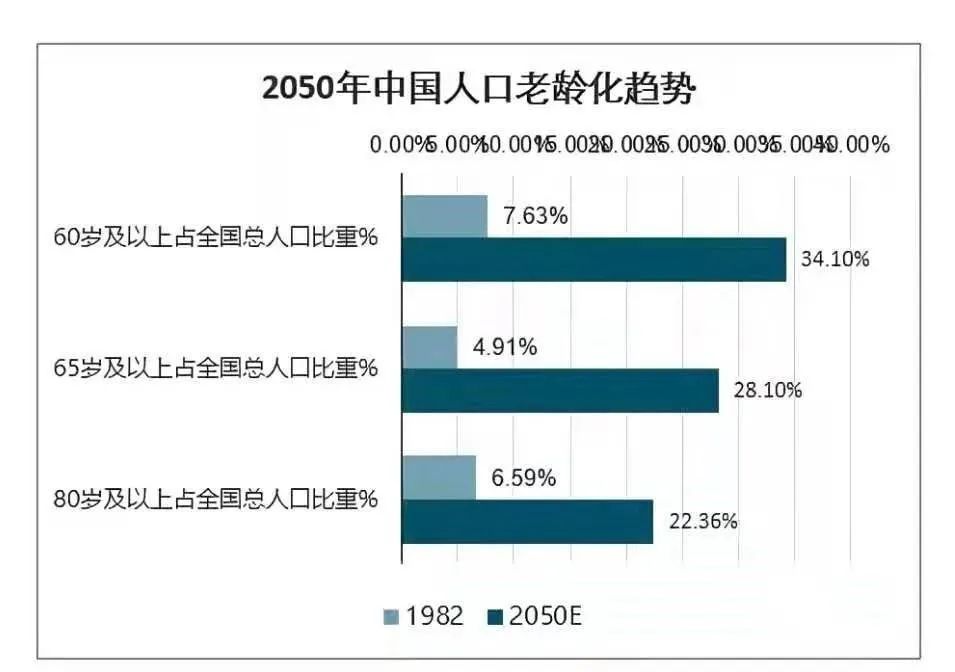

成功的投资,离不开对趋势的把握。2021年5月最新公布的第七次全国人口普查数据显示,中国60岁及以上人口为2.6亿,占全部人口总数的18.7%,65岁以上人口占比为13.5%。按照国际标准,65岁以上人口占比达到14%就是深度老龄化社会,我国距此仅一步之遥。

人口预测结果显示,2030年、2040年、2050年我国60岁及以上老年人口数量将分别达到3.71亿人、4.37亿人和4.83亿人。不久的将来,中国就会步入超老龄化社会。

图2 2050年中国人口老龄化趋势

图源:产业信息网

图源:产业信息网老龄化有弊有利。一方面,老龄化会加重养老金的压力,延迟退休或势在必行,而且退休工资能保障的生活水平也可能会下降。关注养老,为退休生活准备好足够的财富支持,成为每个人需要严肃对待的问题。

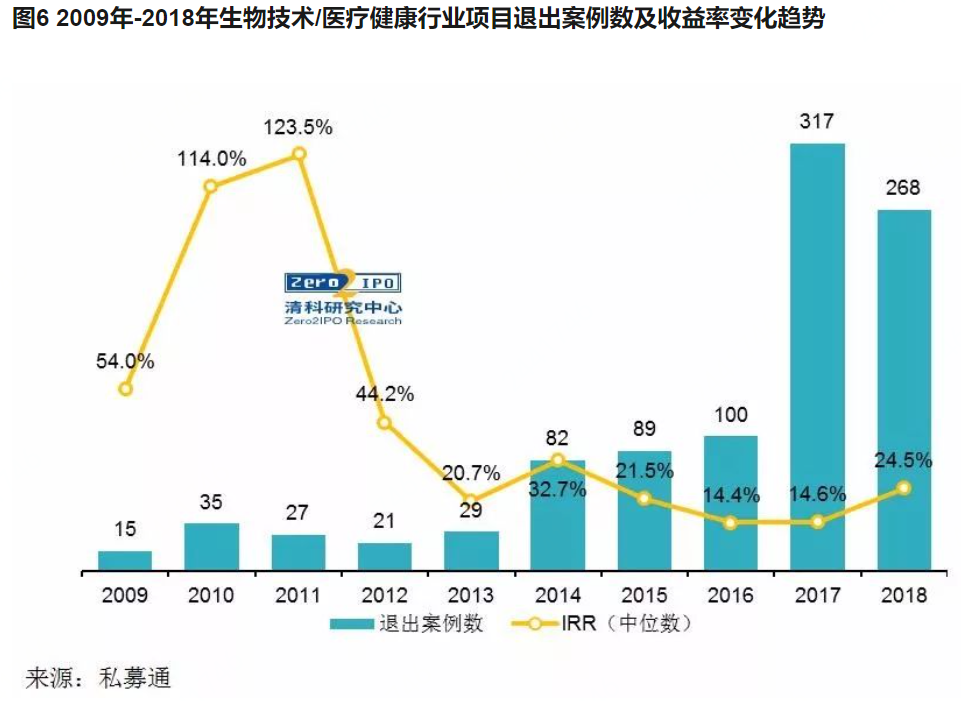

另一方面,老龄化会促进医疗、免疫、生物技术、健康产业崛起,而嗅觉灵敏的资本早已大举布局。据投中研究院数据,2021年2月,中国PE、VC行业投资金额为202.68亿美元,同比大幅增长177%。医疗领域交易活跃,获投案例数量环比增长93%,医药、医疗器械、医疗技术三大细分赛道占医疗投资数量80%。

资本看好医疗领域,主要有两方面原因。

一是,国家在战略层加大对医疗行业的投入,为打破专利药和高端医疗装备的国外垄断,国家卫计委开通了创新药审评审批绿色通道,创新药上市流程有望大幅缩短。有二十年投资经验的君联资本认为,在创新药方面中国已经直面全球竞争,股权投资要坚决布局早期,寻找下一代技术创新赛道,如基因治疗药物、小核酸药物、肿瘤靶向药等。

二是,2018年上半年,港交所开放不盈利医药股的IPO,成为资本退出的一个重要通道。随着退出机制的完善,以及许多孵化项目进入成熟期,医疗健康行业股权投资退出案例数量和收益率都有所提高。

医疗行业前景广阔,但是各细分行业之间差别巨大,个人投资者涉足医疗投资几乎不可能。因此,投资私募股权基金,借助专业医疗领域投资管理人的优势进行布局,是更好的选择。

摆脱房地产依赖,重回实体经济,是中国经济转型升级的要求。私募股权投资,作为伟大企业的发现者、陪伴者和见证者,必将在这一过程中收获更多溢价。未来二十年,股权投资作为核心资产,将承载着财富创造和阶层跃升的使命,越来越多地进入高净值家庭的资产配置当中,助力财富之舟扬帆起航。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。