来源:EncounterAlpha

(一)每个40天都移步换景

开年自2月10日的这40天,A股市场高度分化,被冠以“核心资产”或者是抱团股的公司,干拔估值,其他3500家公司基本万马齐喑,A股市场的估值分化空前严重。

在农历鼠年结束之后的40天,即2月中旬至3月下旬的时间里,先前市场上最靓的仔——抱团股几乎不分行业,纷纷大跌,40天内下跌30%甚至更多的公司不胜枚举。在这一时期,被压抑已久的中小盘股、顺周期股、碳中和概念股齐涨,一时间好似乾坤倒转。

自3月下旬以来,原来超跌的抱团股开始反弹,先前涨势良好的中小盘、顺周期、碳中和概念股内部出现分化,市场风格开始走向均衡,恐慌性的抛盘暂止,A股市场好似又回到了熟悉的慢牛氛围,只不过这次的上涨不再似以前畸形,价值发现进行中的行业与公司比以前多了不少。

在这120天的市场考验中,坚守抱团股资产不动摇的投资者,结果不至于很糟糕,大抵正收益是有保证的。但在3月中下旬割肉抱团股资产,追高顺周期类资产的投资者则可能很郁闷,前期的顺周期主升浪没拿到,后来的抱团股反弹行情也错过了。预测短期市场,哪种风格的基金能涨得好,真的是很难做到的事情。

(二)分化的市场&分歧的观点

当前的A股市场分歧很大,一方面是抱团股慢牛论,即相关的核心资产有望走出纳指100的长牛行情,虽然过程中会有20/30%左右的波动,但只要坚定持有好公司,未来收益就不差。另一方面是警惕抱团股的高估值,即便是经过了一轮杀跌之后,抱团股与历史相比仍然估值偏贵且部分公司盈利增长乏力,应当远离“虚假繁荣”的抱团股,去选择非共识性、定价不充分的次优质资产。

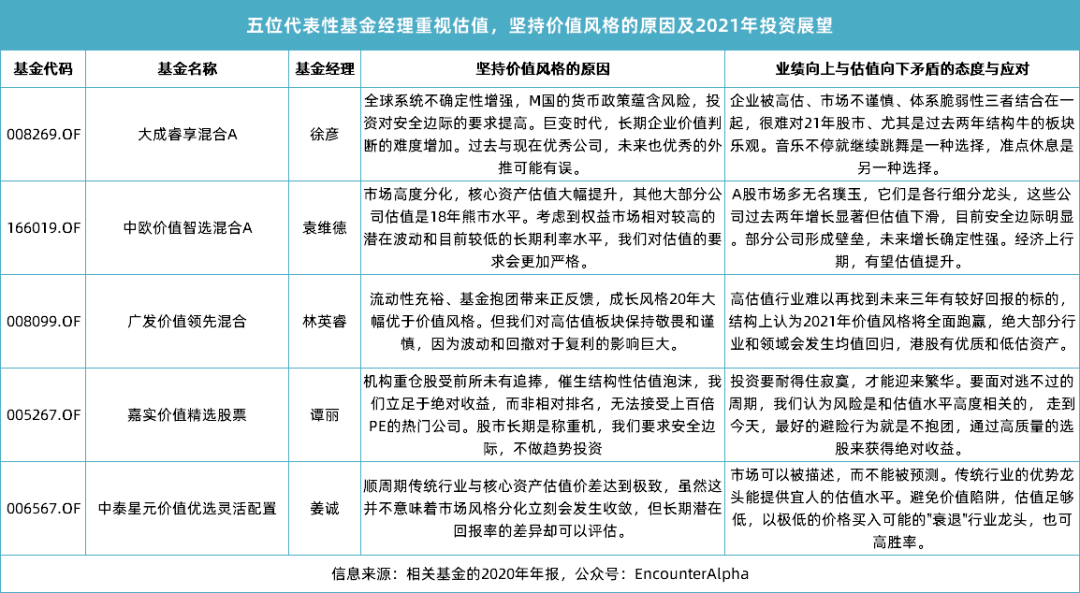

警惕抱团股的部分基金经理观点节选

看到这里,我想很多读者朋友都会有两个观点站队的想法,但是在投资市场的信息传递和博弈中,两个观点可能就渐趋混沌了。比如,喊出要远离抱团股的人,看见部分抱团股高位回调了30%+,他就有可能临时倒戈,转投抱团股;比如,看好定价不充分、增长质量或可持续性存疑资产的投资者,当他一想到自己来晚了,买入次优资产未来要陷入卖出博弈时,他就不想这么干了……

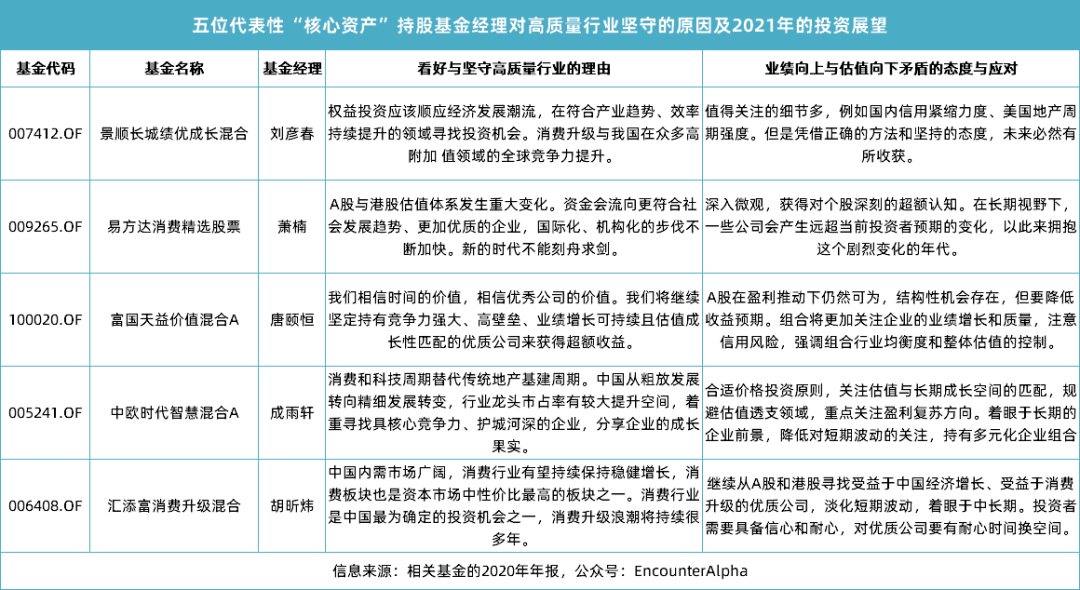

坚守抱团股的部分基金经理观点节选

抱团资产未来何去何从?是受到共识性因素的影响,估值坍缩还是继续慢牛呢?我无法预知,因为共识性的认知其实已经反映在相关证券的定价上了,很多股票在一定的估值区间内,认为贵和认为便宜的投资者都有,比如2000元的贵州茅台是否值得买入?不同投资逻辑,不同收益诉求的投资者答案不同,因值不值分歧而成交的现象每天都在上演,在相当长的时段之内,可能市场的定价都是对的,毕竟市场从长期看是称重机。

面对纷繁复杂的市场环境,面对机构投资者失去一致性,分歧日渐明显的环境,我们如何去安排自己的基金投资?我的回应是,尊重不同的声音,均衡化配置。

(三)盲人摸象是投资常态

为什么要减轻对核心资产的抱团力度?因为价值发现是投资市场的一大功能,无视其他行业、公司的积极变化,只涨ROE水平高且稳定的资产不合理。2020年中,核心资产因疫情的因素享受了确定性溢价,当经济环境恢复了常态,支持核心资产估值持续性拔高的环境不在了。此外,肉眼可见,核心资产并不便宜,当买入这类资产就能赚钱成为共识性,投资成为口号性之后,相关领域的超额收益可能会减少。

为什么不完全放弃核心资产的配置?因为对市场未知的敬畏,我不知道这些高ROE且稳定的公司集合,能不能像纳指100那般走出长牛、慢牛的态势。A股市场的历史偏短,新的变化因素很多,早早地对长久上涨的资产忿忿不平,我们可能错过,且后知后觉那些我们错过的真正逻辑。

就像我们不明白,为什么有些地方的楼市价格如此之高,为什么茅台飞天酒的价格如此之高还难买到现货,为什么某些虚拟资产价格如此之高……不知道是投资中的一种常态。对于有长期逻辑支撑,有长远价值支撑的不明白,可以保持配置的状态,至少我知道,像抱团资产的集合,未来的某个时刻会因业绩增长而估值消化,这些公司集合的优质与稳定底色,短期内不会有太大变化。

(四)启用何种人才?

基于变化,我们需要任用何种基金经理呢?我的想法是任用重视性价比投资方法论的基金经理,性价比投资虽然带有博弈的因素,但我认为智慧的博弈当前仍是投资的常态,发掘质优价廉的股票,然后进行价值交换并不是落伍的投资方式。

我还想任用能在优质中小市值公司中,找到璞玉的基金经理。注册制改革的确在挤压中小市值公司的溢价,但我国的经济仍有活力,每年的新上市公司里总有成长性的优质公司,只不过这些公司目前的定价未成共识,未来增长的预期未成共识。假设抱团力度减弱,这类公司是总会有基金经理喜欢发掘的。

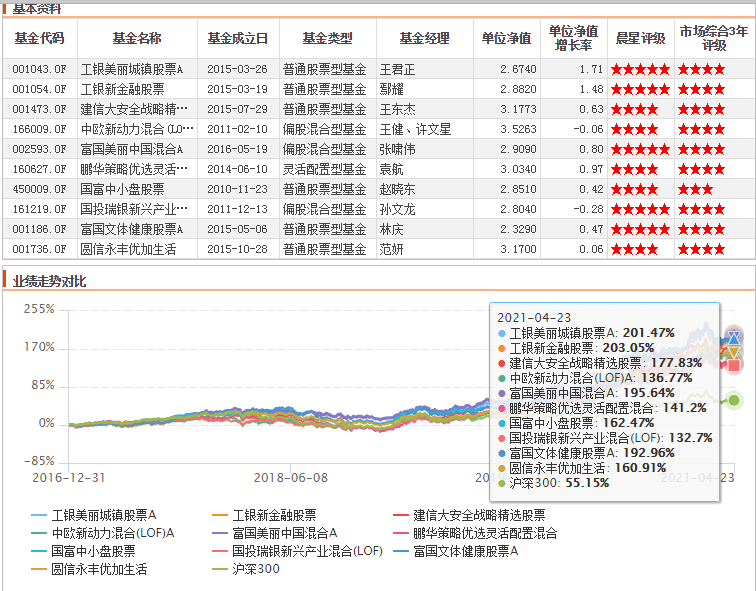

名单里,我重点研究了工银的王君正和鄢耀老哥俩

投资行业布局均衡,能选出多行业优质公司并中长期持有的基金经理我也青睐。尽管本轮的抱团股下跌行情中,各行各业的“茅”跌幅都不小,但是抱团的资产中能选取相对合理的,再搭配一些其他的潜力公司,这类基金依靠均衡的驱动,长期跑下来也能使中上游的段位。从定量的角度看,这类基金在本轮的最大跌幅不能比沪深300指数大太多,在2018/19/20年的市场回调当中,也不能比沪深300指数大太多,但基金自2019年以来,需要各阶段都超额收益显著。

此外,我们还不能忘记确定性的小收益——打新。这体现在对指数增强型基金、偏债混合型基金的选择上。利用好时间价值,多积累确定性的小收益,也是在混沌与困难时期要重视的命题。

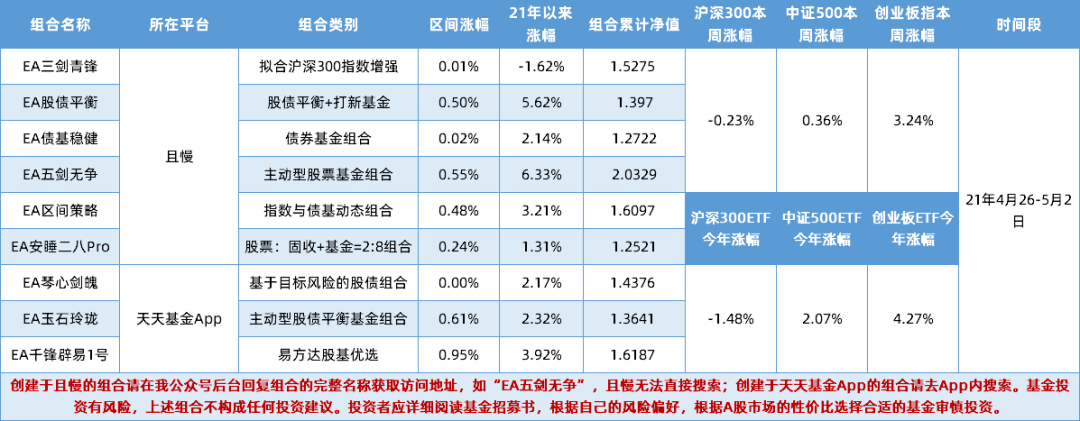

我是基金组合周报

上述思考或许谬误百出,或许不做任何调整一路走到黑也没有错。在进行基金组合的调整过程中,拿掉哪个基金经理,任用哪个基金经理,其实并不是容易的事情。不要忘记,人有主观能动性,我思变,基金经理也会时时更新思考,优化投资组合。没有一个亡国之君甘当亡国之君,哪一个基金经理不内心追求上进呢?

虽然思考了不少,但涉及调整变化,各位最终看到的结果可能仍然是小修小补。这也是五一假期里,我思索了一些投资组合调整,基金经理也找好了,但还是不那么容易确定如何优化组合的原因。我是倾向于在基金投资中少动的人,能不能通过一些小修小补,进一步降低未来的基金组合投资变动频率?从后视镜里,我获得了一些答案,但面向未来仍需要进一步提高认识。

路漫漫其修远兮,愿各美其美,我们都能收获真知、快乐与良好的成绩!