选基金就是选基金经理,对于主动管理的权益类基金而言尤为重要。新浪财经2021金麒麟最佳基金经理评选,综合考量基金经理管理产品规模与类型、持有人体验、证券从业年限与基金经理任职期限等,全方位、多角度评选出最受青睐、最值得托付的基金经理、基金公司等。

2021年一季报陆续披露,张坤、刘彦春、刘格菘、葛兰、董承非、谢治宇、曲扬、萧楠、胡昕炜、杨瑨10位“顶流”基金经理掌管万亿资金,他们对后市如何看?今日新浪基金整理10位管理500亿规模以上的顶流基金经理对2021年后市看法、选股方法、投资逻辑等,以飨读者。>>可按基金经理所在基金公司查看:我要投票

易方达基金张坤:心中没有企业内在价值的“锚”投资就很容易陷入追涨杀跌中

张坤个人基本画像

易方达基金副总经理、基金经理

代表产品:易方达中小盘

入围:金麒麟最受青睐股票投资基金经理

最佳人气基金经理

最令人爱恨交加基金经理

投资经理年限: 8.58年

在管4只基金总规模 :1,331.09亿元

过往年化回报:20.76%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

2021年一季度,A股市场震荡下跌,沪深300指数下跌3.13%,上证指数下跌0.90%,创业板指数下跌7.00%。

年初虽有偶发的新型冠状病毒肺炎案例,但国内的生产和生活基本恢复正常。全球来看,随着疫苗的接种,各国的疫情整体没有再次加剧,企业的经营活动也开始缓慢恢复。各国政府积极应对,保持了较宽松的货币政策和积极的财政政策。股票市场方面,一季度分化较为明显,钢铁、银行、公用事业、轻工等行业表现较好,而国防军工、通信、非银金融等行业表现相对落后。

我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。原因在于,第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时,有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始;第二,不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期20%收益率的投资者认为股价太高收益率不够时,预期10%收益率的投资者或许认为股价仍然是有吸引力的;第三,情绪会放大影响。而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重新拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。

而股价的波动是剧烈的,有时一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。而作为管理人,我们唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

>>可按基金经理所在基金公司查看:我要投票

景顺长城刘彦春:风险释放对未来的投资总是好事工程师红利、全球化、消费升级仍是最看好方向

刘彦春个人基本画像

景顺长城基金副总经理、基金经理

代表产品:景顺长城新兴成长

入围:金麒麟最受青睐股票投资基金经理

最受青睐海外投资基金经理

最佳人气基金经理

最令人爱恨交加基金经理

投资经理年限:12 年

在管6只基金总规模 :1,015.80亿元

过往年化回报:12.52%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点

一季度股票市场大幅波动,美债收益率快速上行对全球各大类资产都造成了较大影响,A股波动尤为剧烈,高市盈率板块回撤幅度较大。

无风险收益率上行对股票定价影响显而易见,难度在于对估值拐点的判断。国内的市场利率在去年的二季度见底,信用拐点发生在去年四季度,市场估值变动以及风格演变与过去每一轮周期波动基本一致。美债收益率从去年8月开始触底回升,之后盈利增长预期推动股票市场估值继续扩张,直到近期通胀预期和实际利率快速上行,市场估值迅速收缩。

国内信用收缩叠加美债收益率上行引发估值收缩潜在风险在几个月以前就能看得到,但风险发生时点难以把握。这一轮市场快速调整发生的时间点比我们预期的要早。此前我们认为美国仍然需要较长时间实现充分就业,1年内看不到联储缩减QE以及利率调整。但预期非常超前,新冠确诊人数大幅下降,疫苗快速接种,大宗商品价格持续回升,全球经济正常化似乎近在眼前,实际利率快速上行戳破了膨胀中的资产泡沫。

解释市场总是简单,但实际操作很难,哪怕对这个风险已经思考了很久,很难在享受前期盈利、估值双升的同时,又及时在估值收缩前迅速离场。现阶段我们继续依靠优秀企业穿越周期能力来应对市场波动,追求长期较好的复合回报水平。

风险释放对未来的投资总是好事。资产定价也不是由利率或者货币政策单一因素决定。我们今年会面对一个高波动市场,但大概率不会是单边熊市。我国经济结构转型,资本市场发展空间广阔。低风险、高回报的大类资产非常稀缺,居民财富向权益类资产再配置才刚刚开始。经济发展前景乐观,估值下一个台阶之后自然会重新起步。我们会继续沿着效率提升方向寻找投资机会,工程师红利、全球化、消费升级仍然是我们最为看好的投资方向。

感谢持有人一直以来的陪伴。权益市场会有波动,但伴随社会财富增长、效率提升,市场持续向上方向不会改变。我们会继续提高投研能力,努力为持有人创造价值。

>>可按基金经理所在基金公司查看:我要投票

刘格菘:适当降低今年收益预期 新一轮制造业企业盈利上行周期已清晰可见

刘格菘个人基本画像

广发基金成长投资部总经理

代表产品:广发小盘成长、广发双擎升级

入围:金麒麟最佳人气基金经理

最令人爱恨交加基金经理

投资经理年限:7.04年

在管7只基金总规模744.57亿元

过往年化回报:18.47%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

2021年一季度,市场波动剧烈,公募基金总体持仓较高的行业跌幅居前。在我们看来,核心资产整体出现调整的原因并不是企业盈利出现了趋势性的恶化,而是自2018年底以来以“核心资产”为代表的相关行业积累了较大的涨幅,部分行业估值提升幅度超过了业绩上涨速度,同时海外疫情逐步缓解,美债收益率短期上升较快引发市场对流动性边际变化的担忧。从中期(2-3年)与长期(3-5年)的角度,我们对市场不仅不悲观,反而更加乐观,新一轮制造业企业的盈利上行周期已经清晰可见。我们建议投资人适当降低今年的收益预期,保持耐心与定力,坚守长期价值投资的理念,通过基金投资,分享企业中长期成长的红利。

一季度,本基金配置方向以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务等行业为主。前述制造业行业具备明显的全球比较优势特征。由于产业链长、带动上下游发展的能力强、劳动力需求大、技术设备投入要求高,制造业可以说是立国之本,制造业的发展关系到一个国家的可持续发展能力。但制造业的发展从来不是一帆风顺的,我国制造业从基础落后到追赶先进技术再到具备全球比较优势,背后是几代企业家、工程师的不懈努力。首先,在制造业发展的从0到1阶段,技术的探索与确立、设备引进与研发、资本投入、关键人才的到位都至关重要,这个阶段的制造业企业成长有较大的不确定性。其次,从1到10阶段,制造业企业主要面对市场的挑战,如何扩大市场份额、保持技术领先、扩大制造规模建立成本优势是重点,这个阶段的制造业企业面临激烈的行业竞争,盈利呈现比较明显的周期特征。再次,从10到N阶段,制造业龙头企业竞争优势已经比较明显,护城河越来越宽,市场份额稳步提升,成本、技术持续领先,产业链基本实现自主可控,逐步确立全球比较优势。进入这个阶段的制造业企业,盈利能力不断增强,盈利的周期性下降,成长性提升,估值体系或可重构。

近几年,我国具备全球比较优势的制造业行业占比不断上升,在全球从新冠疫情中逐步走出的过程中,立足中国比较优势、需求面向全球的制造业会不断在全球复苏中受益,这些行业的龙头公司是本基金未来配置的重点方向。

>>可按基金经理所在基金公司查看:我要投票

葛兰:长期看好创新药产业链、医疗服务、高质量仿制药的龙头企业中长线看好这轮科技创新周期

葛兰个人基本画像

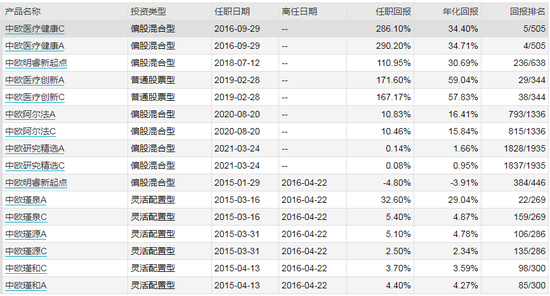

代表产品:中欧医疗健康A

入围:金麒麟最佳人气基金经理

最令人爱恨交加基金经理

投资经理年限: 5.81年

在管5只基金总规模:705.38亿元

过往年化回报:25.99%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

我们总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

产品长期定位于聚焦有竞争壁垒的优质公司,主要三方向:1)必选消费品,免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料;2)选择消费品和服务业中,行业格局好,有定价能力的龙头公司;3)科技创新领域,寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。

我们依然中长线看好这轮科技创新周期,我国相应各个领域产业中长期将发生深刻变化。我们把风险分为永久性损失和暂时性调整两大类,我们认为风控的核心是要尽量避免永久性损失,这要求我们仔细甄选企业,坚守最优质的公司。回溯股票市场长牛个股以及回顾我们在过去几年投资中所面临的市场大幅调整的考验,通过深度基本面研究,聚焦核心优质成长个股,避免永久性损失,是做好长期业绩的有效策略。我们认为当前布局的赛道、持有的个股未来仍然具备巨大成长空间,业绩持续向上动能强劲。

>>可按基金经理所在基金公司查看:我要投票

董承非:一季度降低仓位 坚持均衡配置 2021年基本面及估值的判断上面需要更加谨慎

董承非个人基本画像

兴证全球基金副总经理,投资总监

代表产品:兴全全球视野

入围:金麒麟最受青睐股票基金经理

最佳人气基金经理

投资经理年限:14.23年

在管2只基金总规模:667.42亿元

过往年化回报:17.78%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

今年一季度A股市场的波动较为剧烈,春节前依然是以去年的核心抱团资产为主线,持续上涨,而春节后开局便一路下跌,去年涨幅较大的板块整体调整也更大一些。本基金维持去年年报中的观点,在一季度随着市场的上涨,逐步降低了整体仓位,坚持均衡配置,避免了净值的大幅调整。展望今年,国内外经济逐步进入复苏阶段,我们很难判断疫情消退的时间,但是可以预见的是,像去年那样以较为充裕的流动性来支持经济的局面将在边际上变弱,因此,在基本面及估值的判断上面需要更加谨慎。

本基金将继续坚持以基本面为导向,我也将继续与持有人一起,努力创造中长期价值。

>>可按基金经理所在基金公司查看:我要投票

谢治宇:在“好公司”与“好价格”的权衡中,可能会更重视“好公司

谢治宇个人基本画像

兴证全球基金基金管理部投资总监

代表产品:兴全合润

入围:金麒麟最受青睐股票基金经理

投资经理年限:8.24年

在管3只基金总规模:664.23亿元

过往年化回报:28.48%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

一季度国内疫情得到有效控制,经济仍然延续复苏状态;海外部分国家新冠疫苗快速接种,疫情有所缓解。货币政策方面,国内保持灵活精准、合理适度的稳健货币政策,10年期国债收益率维持在3%以上。一季度大宗商品快速上涨,通胀预期有所提升,美国10年期国债收益率有所反弹。A股在春节后出现了一定幅度的回调。最后,1季度上证指数下跌0.9%,创业板指下跌7.00%,恒生指数上涨4.21%。其中表现较好的行业有钢铁、电力及银行等板块,而国防军工等行业表现较差。基金报告期内股票仓位变化不大,继续坚持自下而上精选个股的操作理念,持续关注具备核心竞争力的优秀公司,平衡好公司短期估值与长期价值,不断寻找具有良好投资性价比的优秀公司。

现在在投资中,在“好公司”与“好价格”的权衡中,可能会更重视“好公司”。现在只是根据银行的估值低、盈利有改善的预期、行业天花板并未如期出现等因素,进行了配置,后期会不断通过各种研究、信号等,验证目前对投资标的的预期,然后做进一步的调整。

目前一些公司估值依然处于高水位。对于好的行业、有前景的行业、新兴产业等,我们会研究的比较早,但是不一定研究了就配置。虽然是好的行业,但行业龙头的出现是需要时间来竞争的,是在竞争中拼杀出来的,现在不一定看的到。如果现在的行业规模是10个亿,目前的龙头是3个亿市值,行业占比30%,但5年以后行业规模发展到了100亿,这家公司未必能达到30亿的规模,可能会有其他竞争者取而代之。

>>可按基金经理所在基金公司查看:我要投票

曲扬:聚焦在消费、医药、高端制造等朝阳行业 以A股和港股中优质公司为主

曲扬个人基本画像

前海开源基金执行投资总监

代表产品:前海开源沪港深优势精选A

入围:金麒麟最受青睐股票基金经理

投资经理年限:7.45年

在管8只基金总规模:590.64亿元

过往年化回报:13.62%

曲扬在任管理产品情况 数据来源:WIND 截止日期:2021年4月23日

曲扬在任管理产品情况 数据来源:WIND 截止日期:2021年4月23日最新观点:

2021年一季度疫情对国内影响逐步减弱,中国宏观经济进一步边际改善。海外疫情随着疫苗接种,逐渐得到缓解。全球通胀预期上行,带来市场风格变化。A股和港股部分估值较高的弱周期行业,在春节后出现较大回调。沪深300指数下跌3.13%,恒生指数上涨4.21%。本基金重点配置了A股和港股中互联网、消费、医药、高端制造等方向的标的。本基金持仓将以A股和港股中朝阳行业的优质公司为主,力争获得持续稳定的超额回报。中国经济处于转型阶段,经济结构逐渐改善,宏观政策较为温和。

2021年疫情对宏观经济造成的影响有望逐步减弱,预计全年经济数据企稳回升,全球流动性较为宽松,A股估值具有吸引力,结构性机会较多。他将继续聚焦在消费、医药、高端制造等朝阳行业,以具有竞争优势的公司股票为主,力争获得持续稳定的超额回报。

>>可按基金经理所在基金公司查看:我要投票

萧楠:市场相对的高估值需要业绩增长来消化 优质资产仍构成组合配置中的核心仓位

萧楠个人基本画像

易方达投资三部总经理、研究部副总经理

代表产品: 易方达消费行业

入围:金麒麟最受青睐股票基金经理

最佳人气基金经理

投资经理年限:8.58年

在管6只基金总规模:583.24亿元

过往年化回报:22.79%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

2021年一季度,市场在经历过一轮剧烈拉升后,转而引来激烈地调整。一季度,上证综指下跌0.90%,代表大盘风格的上证50指数下跌2.78%,代表中小盘成长风格的创业板指下跌7.00%。前期上涨较多的基金重仓股也相应调整较多。中证内地消费指数下跌5.91%,其中汽车整车、食品饮料等板块跌幅居前,免税等板块表现相对较好。

我们在一季度加强了对养殖、免税、汽车零部件等板块的配置,并相应在食品饮料、家电等板块中调整了个股结构。市场相对的高估值需要业绩增长来消化,但我们不会因此就配置短期便宜而长期缺乏竞争力的企业。

我们认为,虽然短期看医疗服务等优质资产由于近几年涨幅较大而面临调整需求,但放长维度,这些资产无论是成长空间还是竞争力均依然是有吸引力的,这些资产仍构成我们组合配置中的核心仓位。同时,本基金也根据风险收益性价比,增配了一些前期跌幅较大但有一定竞争力的中小市值公司。

>>可按基金经理所在基金公司查看:我要投票

胡昕炜:对中长期消费板块的表现充满信心重点投资受益于经济增长、消费升级优质公司

胡昕炜个人基本画像

代表产品:汇添富消费行业

入围:金麒麟最受青睐股票基金经理

投资经理年限:5.05年

在管6只基金总规模:577.07亿元

过往年化回报:30.92%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

2021年第一季度,A股市场大幅波动。牛年春节前市场震荡走高,上证指数创下2015年四季度以来的新高,但春节开市后,市场震荡向下。一季度上证指数整体录得微跌,分行业看,钢铁、公用事业、银行、休闲服务等板块涨幅靠前,计算机、通信、非银金融、国防军工等行业跌幅较大。

本基金在2021年第一季度的投资中继续聚焦于A股消费行业中的优质公司。正如我们在本基金前期的定期报告中所述,我们始终认为,中国内需市场广阔,消费潜力巨大,伴随着居民生活水平的不断提高以及人们对美好生活的向往,中国消费行业有望持续保持稳健增长,这将是中国最为确定的投资机会之一。我们对中国消费升级的判断也一直没有改变:中国处在一轮巨大的消费结构升级浪潮当中,并且这个浪潮仍将持续很多年。过去几年中国消费行业的演变持续验证了我们的判断,而在2021年第一季度,中国的消费升级仍然如火如荼、方兴未艾,各行业的产品结构升级、不断涌现的消费创新以及蓬勃发展的服务消费等都在2021年第一季度中继续得到了很好的体现。

因此,尽管A股市场和消费板块在2021年一季度都经历了大幅波动,但我们尽量淡化短期波动,力争聚焦中长期的消费行业发展趋势以及公司的核心竞争力,保持了较为稳定的仓位。尽管这使得组合经历了一定的回撤,但我们对中长期消费板块的表现充满信心。当然,利用市场的波动,我们对组合也进行了动态调整,一方面,我们力争去芜存菁;另一方面,我们也利用市场下跌布局了一批优质公司。在第一季度,我们重点投资了食品饮料、家电、旅游免税、医药消费等行业,同时也投资了一些新消费公司以及受益于汽车电动化、智能化发展的公司。

我们将一如既往,勤勉尽责,继续重点投资受益于中国经济增长、受益于消费升级的优质公司,淡化短期波动,着眼于中长期,陪伴质地优秀、管理层卓越的优质公司,分享经济成长和企业发展。

>>可按基金经理所在基金公司查看:我要投票

杨瑨:看好数字化转型浪潮下提供基础设施工具型企业、利用数字化工具进一步提升竞争力各行业龙头企业

杨瑨个人基本画像

代表产品:汇添富全球移动互联

入围:金麒麟最受青睐海外投资经理

投资经理年限:4.25年

在管6只基金总规模:552.73亿元

过往年化回报:23.41%

数据来源:WIND 截止日期:2021年4月23日

数据来源:WIND 截止日期:2021年4月23日最新观点:

21年开年,股票二级市场延续了去年的快速上涨,并于春节前达到了市场情绪的顶点,很多符合我们选股标准的优质上市公司的估值亦达到了较为极致的状态。春节后市场进入调整状态,风险偏好明显下降,微观层面来看,许多个股的股价对负面因素的反应非常激烈。

资本市场戏剧性的以春节为界,呈现了冰火两重天的局面。

从我们观察到的基本面来看,虽然国内经济在春节期间因北方聚集性疫情而有所扰动,但整体运行平稳,甚至因为倡导春节就地过年,很多企业的开工率高于预期,中国供应链的稳定性与韧性优势进一步凸显;海外市场则面临更大的疫情压力,部分国家或地区因封锁政策,经济、生活尚未恢复正常,但随着疫苗的接种,美国等大经济体国家复苏速度较快,家居相关消费品的需求尤其强烈,互联网广告等需求也持续超预期,体现了全球经济的韧性较强,各国的刺激政策也体现出了效果。

但各国的刺激政策亦导致了全球流动性宽松,加上疫情期间企业经营非常谨慎,导致大部分行业的产能、库存都有所收缩,在需求快速恢复时,很多行业出现了供不应求的局面,原材料的价格上涨明显,也带来了通胀的潜在风险。我们需要观察所投资的上市公司是否具备足够的定价权以转移原材料上涨带来的成本端压力。

对于全球移动互联面对的科技领域,我们欣喜的看到全球数字化的浪潮愈演愈烈,大部分龙头企业都提出数字化转型是未来的战略重点,以进一步提升运营效率与竞争力。移动互联网、云计算、大数据、人工智能、物联网将成为这轮数字化转型的主要基础设施工具。

展望未来,我们看好数字化转型浪潮下提供基础设施的工具型企业,以及利用数字化工具进一步提升竞争力的各行业龙头企业。具体包括云计算相关软硬件、数字化基础设施相关的核心芯片、具备较强用户粘性与生态优势的互联网平台、规模或技术领先的制造型企业。

在非风格池中,我们继续配置中国的消费品及现代服务业龙头公司。

>>可按基金经理所在基金公司查看:我要投票